Proč nezkoušet časovat trh? Odpověď najdete v tomto grafu.

Jakmile se lidé na burze trochu rozkoukají, hned přemýšlejí, jak by své (potenciální) zisky zvýšili. Nezřídka se pouštějí do časování trhu. To je ale může přijít draho.

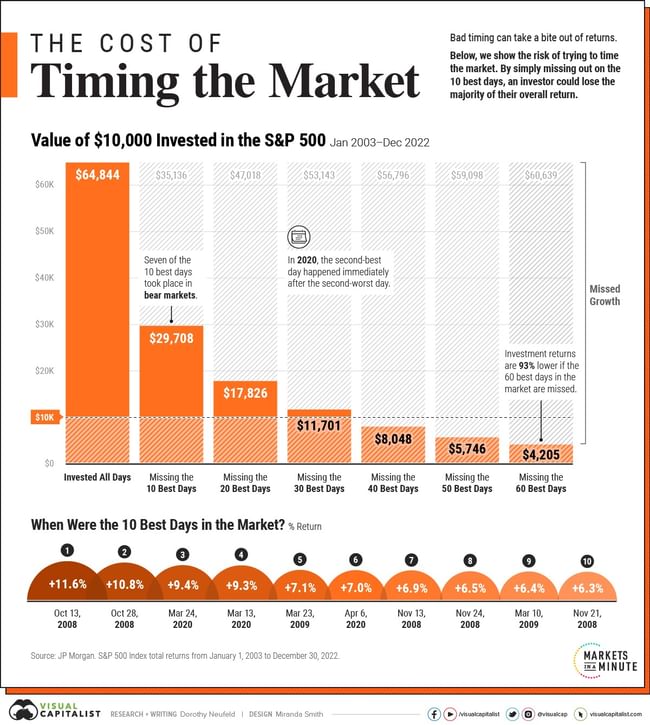

Následující graf ukazuje, jakou hodnotu by na konci loňského roku mělo portfolio tvořené investicí deseti tisíc dolarů do indexu S&P 500 na začátku roku 2003, pokud by investor nechal prostředky zhodnocovat po celou dobu a pokud by tyto peníze neměl zainvestované během deseti až šedesáti nejlepších dnů na trhu v tomto horizontu.

Zdánlivě nevýznamný počet dnů v dvacetiletém horizontu má na hodnotu portfolia obrovský vliv. Strategie "kup a drž" by vstupní investici deseti tisíc dolarů zhodnotila na téměř 65 tisíc dolarů. Už při vynechání deseti nejlepších dnů, z nichž sedm (paradoxně) spadá do období medvědích trendů, by byl výsledek méně než poloviční. A při minutí 40 nejlepších dnů už by investor sčítal ztráty.

"Časování trhu vypadá jednoduše - nakupujte, když jsou ceny nízké, a prodávejte, když se dostanou na vrchol. Realita je však jiná. I drobný omyl může zásadně snížit celkové výnosy, případně je rovnou srazit do červených čísel," upozorňuje Dorothy Neufeldová z webu Visual Capitalist.

Podporuje nějaký broker styl DCA investování, kdy si zvolíte částku a on každý den automaticky nakupuje za zvolenou částku vybranou akcii/etf? Dejte kdyžtak vědět do komentářů prosim. :)