Nedávno jsem viděl články o společnosti Palantir $PLTR a pravidle 40. V tomto článku se na toto "pravidlo" podíváme blíže, včetně jeho nevýhod a různých důsledků pro analytiky a investory. Nejprve definuji pravidlo 40. Za druhé uvedu několik výpočtů pravidla 40. Zatřetí vysvětlím, jak společnost $PLTR v pravidle 40 selhává, ale pak ukážu, jak ve velké míře uspěla.

Co je pravidlo 40? 🤔

Pravidlo 40 je běžná metrika, kterou používají investoři a strategičtí kupci k měření výkonnosti společností SaaS (firmy, které používají software k poskytování služeb zákazníkům - například Google $GOOG). Pravidlo 40, které měří kompromis mezi ziskovostí a růstem, tvrdí, že míra růstu a ziskové rozpětí úspěšné společnosti SaaS by měly v součtu činit 40 % nebo více.

Konkrétně jsem zdůraznil dvě klíčové části. Zaprvé se musíme podívat na míru růstu a zadruhé na ziskovou marži. To bude za chvíli důležité. Ještě předtím však musíme zhodnotit povahu podnikání společnosti $PLTR.

Pokud budeme $PLTR považovat za společnost SaaS, pak by pravidlo 40 mohlo dávat smysl. Jak jsem již naznačil dříve, pokud věříme příběhu společnosti, pak bychom měli předpokládat, že se jedná o softwarovou společnost. A po zprávách a reportážích je pravděpodobné, že stále více investorů považuje $PLTR speciálně za společnost, která se nejvíce podobá společnosti SaaS. I když to není úplně pravda, je to v tuto chvíli dobrý základ.

Stručně řečeno, domnívám se, že $PLTR je nejlépe definován jako společnost SaaS. Proto je rozumné uvažovat o pravidle 40 jako o prostředku měření výkonnosti Palantiru. 👇

Jak se počítá pravidlo 40?

Zde to začíná být zajímavější. Výpočet pravidla 40 zohledňuje dva klíčové finanční ukazatele: míru růstu a ziskovou marži. Růst tržeb a marže EBITDA (Zisk před započtením úroků, daní a odpisů) se nejčastěji používají k měření ziskovosti a růstu společnosti. Marže EBITDA odstraňuje rozdíly v úrokových nákladech a daňovém režimu, takže je EBITDA nejlepším ukazatelem ziskovosti při porovnávání podniků SaaS.

Můžete se však setkat s tím, že některé používají jako další ukazatele ziskovosti čistý zisk nebo cash flow a místo růstu tržeb růst ARR. Upozorňuji, že "někteří lidé" používají i jiné ukazatele ziskovosti, například čistý zisk nebo cash flow (podle GAAP i mimo ně). A někdy se používají roční opakující se příjmy oproti přímému růstu příjmů.

To znamená následující. Pravidlo 40 není pevně dané a lze ho vypočítat více způsoby:

Pravidlo 40 = růst tržeb + EBITDA marže

Pravidlo 40 = růst tržeb + marže čistého zisku

Pravidlo 40 = růst výnosů + marže volného peněžního toku

Pravidlo 40 = růst výnosů + upravená marže čistého zisku

Pravidlo 40 = růst výnosů + upravená marže peněžních toků

Naprosto chápu, že se to zdá být až moc akademické. Pokud se však snažíte vyhodnotit společnost a provést vlastní due diligence, pak na definicích bude opravdu záležet. To znamená, že čísla mohou divoce kolísat. Slibuji, že se k tomu brzy vrátíme. Ve skutečnosti je to zásadní pro pochopení toho, jak dobře si $PLTR vede ve srovnání s tím, jak by to jinak mohlo vypadat.

Palantir selhává v pravidle 40

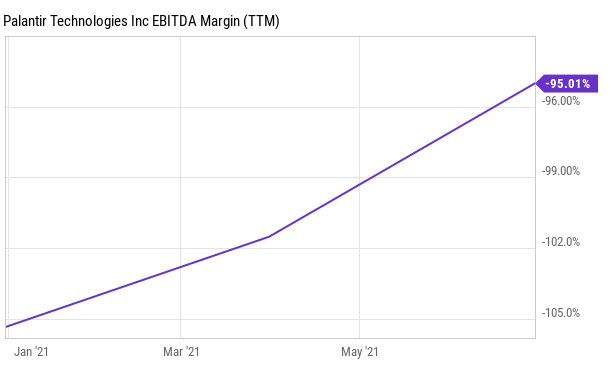

Pro měření kvality nerentabilních společností, jako je Palantir, můžeme použít pravidlo 40 (Rule of 40). Protože současná míra růstu společnosti Palantir je 49 %, mohla by mít -9% provozní marži a přesto by prošla pravidlem 40 (růst + marže by měly být vyšší než 40). Současná provozní marže společnosti Palantir je však -95 % 😅. To dává společnosti Palantir propastné skóre -46 😲.

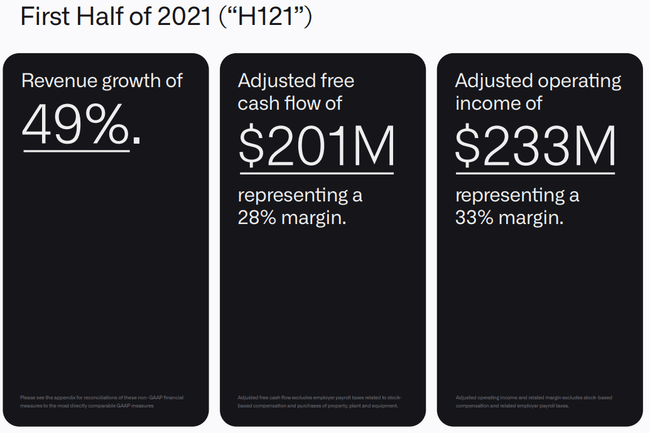

Aby bylo zcela jasno, s těmito čísly souhlasím. Dovolte mi to zdůraznit několika fakty. Za prvé, z hovoru k výsledkům za rok 2021...Takže za 1. pololetí jsme zvýšili tržby o 49 %, vytvořili jsme 28% marži upraveného volného peněžního toku a 33% upravený provozní zisk. Počet našich komerčních zákazníků vzrostl sekvenčně o 32 %, od začátku roku je to nárůst o 61 %. Naše komerční tržby v USA vzrostly meziročně o 90 %.

A pak je tu tento graf: Provozní marže -95%

zvýšili tržby o 49 % + Provozní marže -95% = -46 % !!!

Palantir dominuje v pravidle 40 😎

Pravdou je, že EBITDA se mi nelíbí. Podle mého názoru toho příliš mnoho skrývá. Důležitější je, jak jsem již uvedl, že se záměrně zaměřuji na čísla, která poskytuje vedení $PLTR. Pokud tedy místo toho vezmeme v úvahu upravenou marži peněžních toků a upravenou marži provozního zisku, je příběh "pravidla 40" divoce odlišný.

Jak jsme si již ukázali, tak se pravidlo 40 dá používat hned několika způsoby. Při použití veřejných ukazatelů společnosti $PLTR je obrázek výrazně odlišný:

Pravidlo 40 = 49 + 28 = 77 (růst tržeb + upravená marže peněžních toků).

Pravidlo 40 = 49 + 33 = 82 (růst tržeb + upravená marže čistého zisku)

Myslím, že budete souhlasit, že 77 i 82 jsou výrazně lepší než -46 😄. Matematicky je to nevyvratitelné. Ale opět to neznamená, že jedno měření nebo sada metrik je správná.

Shrnutí

Domnívám se, že pravidlo 40 využívající EBITDA je chybné. Než skončíme, investoři si musí uvědomit, že analytici se neustále snaží ocenit společnost PLTR různými způsoby, aby se dostali k jádru podnikání. Je to obtížné, a proto se používá tolik metod. Musíme se na $PLTR dívat znovu a znovu, různými způsoby.

Pravidlo 40 se často používá u začínajících firem, zejména u firem typu SaaS. $PLTR je o něco vyspělejší, což je klíčový důvod, proč se mi líbí volný peněžní tok a provozní zisk oproti EBITDA. Určitě chápu, proč se některým analytikům více líbí EBITDA, ale já jsem dával přednost tomu, abych pozorně sledoval metriky používané vedením $PLTR.

A abych znovu zdůraznil, jsem obecně zaujatý proti EBITDA. To poměrně dobře vystihuje mé pocity, že je cash flow je mnohem komplexnější metrikou a poskytuje spolehlivější měřítko finančního zdraví společnosti.

DISCLAIMER – nejsem investiční profesionál, ale jen zaujatý retailový investor, takže se nejedná o investiční doporučení. Před nákupem si prosím udělejte vlastní analýzu.

Díky za vysvětlení, nikdy jsem o pravidlu 40 neslyšela ☺️

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

DYOR samozřejmě