Dnes se podíváme na jednu z několika společností, které se zabývají výrobou lepenky a obalových materiálů. Je toto dobrá sázka na Obalové materiály? V době Covidu se stalo trendem nakupování online z domova. To znamená, že na tomto trendu profitovaly hlavně společnosti provozující E-shopy, dopravní a kurýrní služby a nakonec také společnosti vyrábějící obalové materiály. Jednou z nich je společnost Packaging Corp Of America $PKG a na tu se dneska podíváme.

Pilířová analýza:

5 leté PE- 21

Tržní kapitalizace- 14 mld. USD

Marže- 10,25 10,41 9,91 6,90 10,87- 9%

Růst tržeb- ANO průměrně o 4% ročně

Růst zisků- ANO průměrně o 5%ročně

Snižování počtu akcií v oběhu- NE počet akcií je plus mínus stejný

Krátkodobé aktiva větší než krátkodobé pasiva- ANO

Počet let pro splacení dluhu- Průměrné roční FCF 610 mil. USD- Zhruba 5 až 6 let

Růst provozního cashflow- ANO zhruba o 5% ročně

Růst volného cashflow- NE pokles průměrně zhruba o 1% ročně za posledních 5 let

Cena/ volné cashflow- 23

Návratnost investovaného kapitálu- 9%

Úvod:

Společnost se zabývá výrobou obalových materiálů, jako je například vlnitá lepenka a další. Jedná se o třetího největšího výrobce obalových kartonů a předního výrobce nenatíraného volného listu papíru (UFS). Společnost provozuje 8 mlýnů a 90 závodů na výrobu vlnité lepenky atd.

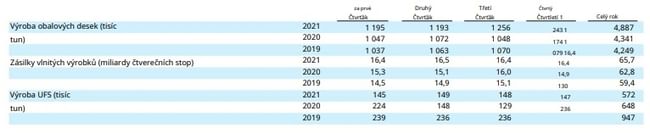

Následující tabulka vyobrazuje údaje o produkci obalových materiálů:

Segment Obalů:

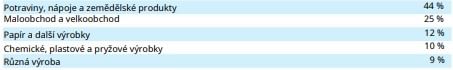

Společnost se zabývá výrobou lepenky, vlnité lepenky ze které dále dělají další výrobky jako jsou například obalové boxy, které se využívají k ochraně vyrobeného zboží při přepravě. Prostě a zkrátka všechny kartonové obaly co si člověk dokáže představit a nebo vidí například v obchodě. Kromě toho je společnost i velkým výrobcem obalů na maso, čerstvé ovoce a zeleninu, nápoje a další průmyslové nebo spotřební zboží. Co se týče složení zákazníků, tak společnost je poměrně dobře diverzifikovaná. Žádný se zákazníků nepřesahuje více jak 10% tržeb daného segmentu společnosti.

Zde je přehled konečného využití produktů:

Konkurence:

Podle průmyslových zdrojů byla společnost v roce 2021 třetím největším výrobcem obalových produktů v severní Americe. A také podle těchto zdrojů vyrábí produkty z vlnité lepenky přibližně 445 Amerických společností provozujících 1150 závodů. Hlavními konkurenty společnosti jsou International paper, WesRorck Company, Georgia-Pacific LLC a Pratt industries.

Zde jsem si vybral ke srovnání společnosti International paper $IP a WestRock Company $WRK .

International Paper Company $IP :

5 leté PE- 13

Tržní kapitalizace- 17 mld. USD

Marže- 9 7 5 2 5- 5%

Růst tržeb- Ne, za posledních 5 let pokles průměrně o 2% ročně

Růst zisků- Ne, za posledních 5 let pokles průměrně o 9% ročně

Snižování počtu akcií v oběhu- ANO, za posledních 5 let průměrně o 1% ročně

Krátkodobé aktiva větší než krátkodobé pasiva- ANO

Počet let pro splacení dluhu- Průměrné roční FCF 1,62 mld. USD- Zhruba 7-8 let

Růst provozního cashflow- ANO zhruba průměrně o 3% ročně za posledních 5 let Růst volného cashflow- Do roku 2019 volné cashflow rostlo rychlým tempem a rok 2020 a 2021 byl ve znamení poměrně rychlého poklesu. Ale i tak za posledních 5 let volné cashflow roste průměrně o asi 60% ročně.

Cena/ volné cashflow- 10

Návratnost investovaného kapitálu- 6%

Podle hrubého pohledu na čísla se mi jeví valuační ukazatele $IP lepší jako u $PKG . Na druhou stranu zase u $IP můžeme pozorovat pokles tržeb a zisků což u $PKG je přesně naopak. V případě cashflow to vypadá u obou společností podobně. $PKG roste rychleji provozní cashflow ale volné cashflow klesá průměrně o 1 % ročně, ale víceméně stejným způsobem do roku 2019 růst a rok 2020 a 2021 ztráta. $IP má pak menší návratnost investovaného kapitálu oproti $PKG .

WestRock Company $WRK :

5 leté PE- 17

Tržní kapitalizace- 12 mld. USD

Marže- 4 11 4 -3 (ztráta) 4- 4%

Růst tržeb- Ano průměrně o 5,2% ročně za posledních 5 let

Růst zisků- ANO, za posledních 5 let průměrně o 3% ročně, ale nejedná se o konzistentní růst

Snižování počtu akcií v oběhu- NE naopak počet akcií navyšují

Krátkodobé aktiva větší než krátkodobé pasiva- ANO

Počet let pro splacení dluhu- Průměrné roční FCF 1,1 mld. USD- 12 let

Růst provozního cashflow- ANO zhruba průměrně o 4% ročně za posledních 5 let

Růst volného cashflow- ANO průměrně zhruba o 6% ročně za posledních 5 let.

Cena/ volné cashflow- 12

Návratnost investovaného kapitálu- 4%

$WRK je zase jako $IP je na tom, co se týče valuace lépe než $PKG . Ale je zde vyšší dluh a nižší marže než u $PKG , což nasvědčuje také pomalejší růst zisků než tržeb, což zapříčiňuje nižší marže. Zatímco u $PKG je situace opačná. Daří se jim zvyšovat tempo růstu zisků více, než tempo růstu marží. Co se týče růstu zisků a tržeb, tak jsou na tom společnosti zhruba stejně, možná si dovolím říci, že $PKG je na tom o něco lépe. Co se týče cashflow, tak že v aktuální chvíli je na tom, co se týče volného cashflow lépe $WRK . A co se týče provozního cashflow, tak zde jsou na tom obě společnosti zhruba stejně.

Rizika:

Prvním rizikem je zde, jako všude ve světě riziko točící se okolo pandemie covid 19. V tomto případě to mělo na společnost i negativní vliv v takzvaně covidových letech, kdy po světě panovali různá nařízení atd. díky kterým se uzavírali kanceláře a školy, které také odebírají produkty od společnosti. V tomto důsledku došlo ke snížení poptávky z této strany.

Jedním z dalších rizik zde je, že společnost nemá moc velký vliv na určováni cen svých produktů. Ceny se odvíjejí od hlavních indexů cen lepenky a papíru. Společnost má většinou ve smlouvách se zákazníky dodatek o úpravě cen, ale musí opravu náležitě odůvodnit a prokázat právě cenou indexu lepenky. To znamená, že když bude nabídka převyšovat poptávku ceny půjdou dolů a to může ovlivnit hospodářský výsledek společnosti. Vzhledem k tomu, že papírové produkty konkurují elektronickému přenosu dat, který je modernější a rychlejší, tak zde v tomto odvětví očekávám pokles. Jedná se zde o odvětví kancelářských papírů atd. ( většina věcí už jde dneska elektronicky. Viz. Emaily místo dopisů, dodací listy, které se tiskly na papír tak již dnes jsou kolikrát v digitální podobě atd.)

Jedním z dalších rizik je zde nárůst ceny za dřevní vlákno, které společnost potřebuje k výrobě svých produktů. Nárůst cen za dřevní vlákno zvýší náklady na výrobu produktů společnosti. K nárůstu může dojít v důsledku zvýšení nákladů na těžbu a dopravu. To znamená hlavně pohonné hmoty. Cena dřevního vlákna je také ovlivněna počasím. Člověk si zde musí uvědomit, že se jedná o cyklickou společnost. To znamená, že má období, kdy jsou náklady vyšší a období, kdy jsou náklady nižší. Tato cykličnost je dle mého názoru dána právě tím, že společnost potřebuje pro výrobu svých produktů přírodní surovinu, jejíž cena během ročních období kolísá. A to se promítá do nákladů společnosti.

Finanční analýza:

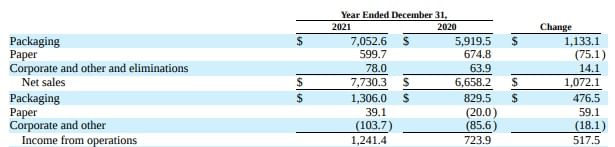

Provozní příjmy v segmentu obalových materiálů činily za rok 2021 1,36 mld. USD. ve srovnání s 830 mil. USD za rok 2020. Nadále provozní příjmy ze segmentu papírů činily za rok 2021 39 mil. USD ve srovnání se ztrátou 20 mil USD v roce 2020. Tyto čísla poměrně jasně říkají čím společnost dominuje. Je to výroba obalových materiálů.

Společnost v reakci na snížení příjmu v oblasti papíru odstavila svůj stroj v Jackson, který vyráběl čistý papír a zahájila na něm výrobu vlnité lepenky, aby uspokojila zvýšenou poptávku po lepence. V roce 2021 dokončila společnost akvizici aktiv společnosti Advance Packing Corporation. Za kupní cenu 195 mil. USD v hotovosti. Společnost Advance Packing Corporation je taktéž výrobcem produktů z vlnité lepenky ( jedná se zde hlavně o obalové materiály, grafiku atd.). Pokles příjmů v roce 2020 dle mého názoru byl způsoben také uzavřením závodu v San Lorenzu v Kalifornii a také přestavbou stroje z výroby nenatíraného papíru na výrobu lepenky.

Rozdělení příjmů podle segmentu:

Zde můžeme vidět rozdělení tržeb podle daných segmentů a to jsou obalové materiály, čistý nenatíraný papír, a firemní operace a jiné. Pro mě jsou důležité první dva segmenty a to jsou obalové materiály a čistý nenatíraný papír. Jen pro info čistým nenatíraným papírem se myslí například papír do tiskáren, na noviny atd. Jedná se o klasický papír, který není opatřený žádnou ochranou proti vlhkosti, namočení atd. Právě v segmentu čistého nenatíraného papíru moc velký růstový potenciál nevidím. Když se podíváme na toto rozdělení podle tržeb, tak zde vidíme že segment čistého nenatíraného papíru tvoří zhruba jenom 10% tržeb těchto dvou segmentů dohromady. A za poslední rok je zde pokles zhruba o 5 až 10 %. Obecně si myslím, že tento segment bude postupně ustupovat z důvodu digitalizace. V dnešní době máme emaily, posíláme sms, noviny už jsou v podstatě taky v elektronické podobě. Takže zde bych očekával v budoucnu pokles poptávky po tomto papíru.

Právě naopak vidím zde potenciál růstu v segmentu obalových materiálů a to z toho důvodu, protože právě kvůli digitalizace a přesouvání klientů do virtuálních obchodů (eshopů) dle mého názoru nakopne poptávku po obalových produktech k přepravě zboží. V konečném důsledku tento trend je vidět v tabulce výše. Tržby z obalových materiálů vzrostly za poslední rok zhruba o 19 % zatím co tržby z čistého nenatíraného papírů v posledním roce klesly o 5 až 10%.

Dále je zde poměrně silný rostoucí trend poptávky po konečném, baleném potravinářském zboží. Dle dostupných informací na internetu, co jsem našel tak se očekává růst globálního trhu s kartonovými produkty zhruba o 4% ročně do roku 2026. Dle mého názoru se dá očekávat, že tempo růstu amerického trhu bude přibližně stejné jako toho globálního.

Společnost je třetím největším dodavatelem kartonových produktů v USA, Před ní jsou ještě International Paper Company $IP a WestRock company $WRK . Dá se v podstatě říci, že tyto společnosti jsou hlavními hráči na tomto trhu za Ameriku. Tudíž zde nevidím v tuto chvíli žádnou enormní konkurenci.

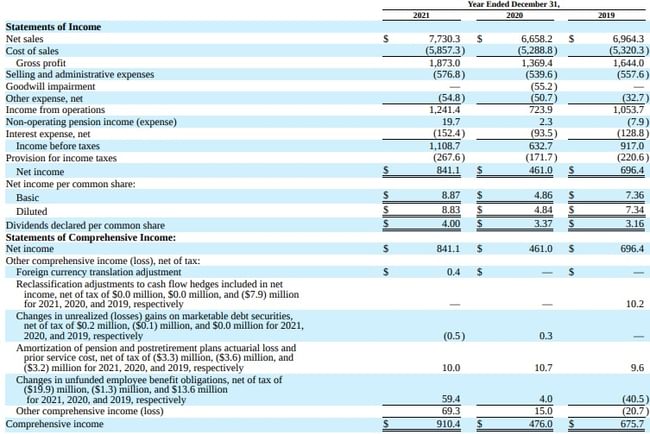

Výkaz zisků a ztrát:

Zde konkrétně můžeme vidět výkaz zisků a ztrát za poslední 3 roky. (výkaz je přímo z výroční zprávy společnosti). Tržby nám zde rostly průměrně o 3% ročně a čistý zisk průměrně o 11% ročně. Výsledky společnosti víceméně kopírují situaci na trhu. Všechny tři největší firmy v papírenském průmyslu v USA zažily v roce 2020 propad svých výsledků. Společnosti Packaging Corporation of America $PKG a společnosti WestRock co. $WRK se podařilo v roce 2021 vrátit na úrovně před rokem 2020. Společnosti International paper company $IP se to zatím nepodařilo.

Náklady na prodané zboží rostou za poslední 3 roky průměrně stejným tempem jako tržby. Za posledních 5 let to potom vypadá tak, že tržby rostou průměrně o 4% ročně a náklady na prodané zboží o 3,5% ročně a čistý zisk průměrně o 5% ročně. U tohoto pětiletého průměru vycházím z dat z Marketwatch.

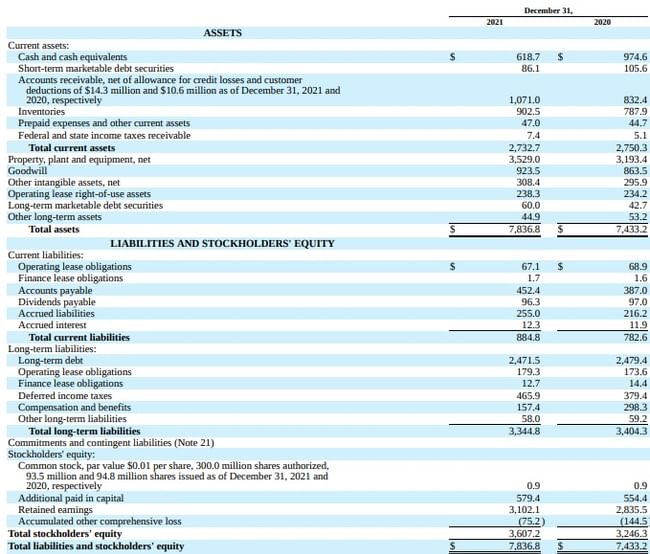

Rozvaha:

Zde můžeme vidět, že společnost má dobrou rozvahu. Závazky jsou kryty aktivy jak krátkodobě (krátkodobé závazky krátkodobými aktivy), tak i z dlouhodobého hlediska ( dlouhodobé závazky dlouhodobými aktivy). Průměrná výše vlastního kapitálu byla za posledních 5 let 2,95 mld. USD ( což vychází zhruba 31 USD na akcii). To znamená, že pokud by se společnost dostala do likvidace, tak investor má nárok na zhruba 31USD za každou akcii. Tady u této společnosti se mi zdá nepravděpodobné, že by se dostala do likvidace.

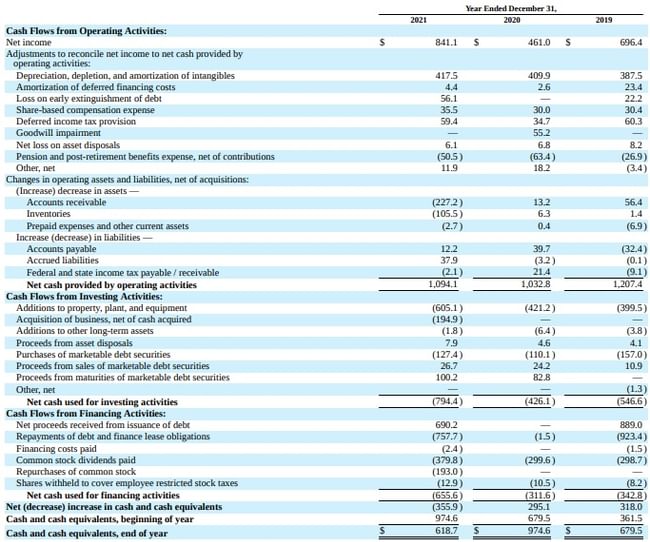

Výkaz peněžních toků:

Provozní cashflow rostlo za posledních 5 let průměrně o zhruba 5% ročně. Volné cashflow za posledních 5 let klesalo průměrně o 1% ročně. V tříletém trendu to potom vypadá následovně. Provozní cashflow zaznamenalo pokles průměrně o zhruba 3% ročně a volné cashflow kleslo průměrně o 13% ročně za poslední 3 roky. Dle mého názoru za to může hlavně pandemický rok 2020 kdy firma měla horší výkonnost a výsledky a to hlavně z důvodu různých opatření a vládních nařízení, jako je například uzavření kanceláří, což snížilo tržby firmy v oblasti dodávek nenatíraného papíru viz v úvodu prezentace můžeme vidět v tabulce, že výroba nenatíraného papíru od roku 2019 klesá.

Společnost vyplácí dividendu ve výši 4 USD na akcii, což při výši zhruba 6 USD na akcii volného cashflow dělá výplatní poměr ve výši zhruba kolem 60 %. Když se podíváme do výkazu cashflow tak cashflow z provozní činnosti už zase začíná pomalu růst, zatím co volné cashflow i v roce 2021 bylo nižší než v roce 2020. Může to být tím, že společnosti v roce 2021 rapidně vzrostly kapitálové výdaje a to je dle mého zapříčiněno právě událostmi a změnami, které společnost podnikla jako je například vyřazení stroje na výrobu nenatíraného papíru a přestavbu tohoto stroje na výrobu vlnité lepenky, nebo také s dokončením akvizice aktiv společnosti Advance Packing Corporation, které společnost nabrala v roce 2021 a tím také zvýšila svojí výrobní kapacitu. Průměrné volné cashflow ze posledních 5 let činí 610 mil. USD.

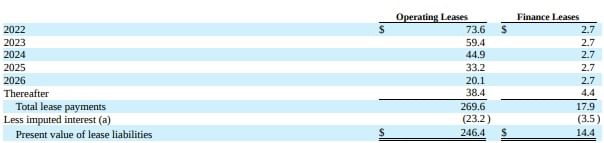

Zde je tabulka splátek leasingů, které má firma. Jak vidíme, tak firma má bez problémů dostatečně velké cashflow na to ,aby tyto splátky uhradila.

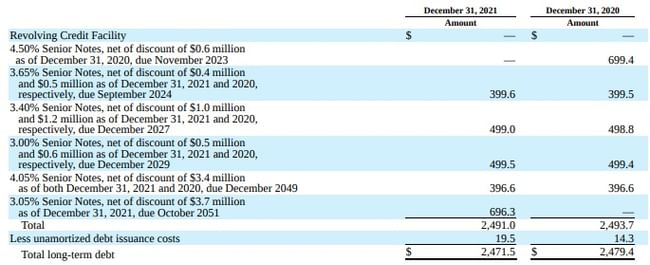

Firma generuje průměrně 610 mil. USD volného cashflow ročně. K tomu má na účtech volnou hotovost ve výši zhruba 618 mil. USD. Vzhledem k tomu, že má společnost dluh rozdělený na 29 let dopředu. A společnosti by při volném cashflow trvalo zhruba 5 až 6 let uhradit tento dluh tak zde problém nevidím. Úrokové náklady za poslední rok činily nějakých 152 mil. USD. Celkové závazky ať už krátkodobé nebo dlouhodobé tvoří zhruba 54%, zbylých 46% tvoří vlastní jmění. Co se týče redukování dluhu, tak na to společnost prostředky má, ale nemůže si dovolit žádné enormní zvyšování dividendy, protože po odečtení průměrného snížení dluhu ve výši 497 mil. USD. Zbyde 113 mil. USD na navyšování dividend nebo zpětný odkup akcií.

Odhad hodnoty akcie:

Diskontované budoucí cashflow- zde budu pracovat se třemi scénáři:

1) Nejhorší- zde počítám s růstem volného cashflow ve výši 2% a s P/FCF 12 a návratnost u všech scénářů požaduji 12,5%

2) Normální-zde počítám s růstem volného cashflow o 4% ročně ( stejně, jako je předpokládaný globální růst poptávky po obalových materiálech) a P/FCF 16

3) Nejlepší- zde předpokládám růst volného cashflow o 6% ročně a P/FCF 20

U všech scénářů jsem počítal s hodnotou volného cashflow na akcii ve výši 6 USD, což je zhruba průměr za posledních 5 let. Výsledný odhad hodnoty akcie po započtení bezpečnostního polštáře ve výši 20% mi vyšel na nějakých 64 USD. Je to podle mého názoru poměrně konzervativní odhad, ale vzhledem k tomu, že společnost roste provozní cashflow průměrně o 5 % ročně za posledních 5 let a tržby a zisky taky, tak zde nevidím důvod operovat s vyššími hodnotami růstu jak 10% ročně. Společnost působí pouze v severní Americe, což znamená, že pro zvýšení růstu volného cashflow by společnost musela buď expandovat za hranice USA, nebo by musel najít způsob jak snížit kapitálové výdaje. Vzhledem k tomu, že se jedná o kapitálově poměrně náročné podnikání ( k podnikání je využíváno výrobních hal a výrobních strojů a linek, které se musí pravidelně udržovat), tak si myslím, že by společnost musela najít způsob, jak zvýšit růst provozního cashflow, což lze pouze tak, že bude mít větší prodeje svých produktů.

Dále jsem zde zkoušel aplikovat metodu ocenění na základě návratnosti základního kapitálu, kterou popisuje Daniel Gladiš ve své knize Akciové investice. Zde je tato metoda těžko aplikovatelná, protože společnosti za posledních 5 let 4 roky klesala návratnost vlastního kapitálu až teď v posledním roce se zvýšila. Každopádně jsem si zde zkusil promítnou scénář, kdy firma bude schopna dosahovat průměrné návratnosti za posledních 5 let, což je zhruba 22% ( této návratnosti dosáhla firma i v posledním roce). Zde mi vyšla návratnost investice průměrně 10% ročně po dobu následujících 7 let. Pro návratnost 12% ročně po dobu následujících 7 let by musela cena akcie být někde kolem 155 USD. Pokud bych zde zahrnul ještě bezpečnostní polštář ve výši 20% tak mi cena vychází na nějakých 124 USD. Pokud bych to tedy shrnul, tak dle mého názoru je cena akcie na základě volného cashflow někde kolem 64 USD a cena na základě návratnosti vlastního jmění kolem 124 USD. Takže já osobně bych byl ochoten nakoupit akcii někde kolem hranice 94 USD.

Závěr:

Jedná se zde o zavedenou stabilní společnost, která bohužel v rámci svého podnikání operuje pouze lokálně a ne globálně, proto se na tuto společnost dívám spíše jako na lokální firmu. To znamená, nedá se zde očekávat velký růst, pokud se společnost nerozhodne expandovat za hranice severní Ameriky. Dále zde část společnosti ( segment nenatíraných papírů) je pod tlakem ze strany digitalizace. Na druhou stranu přechod firem do online prostoru může společnosti prospět v segmentu kartonové výroby. Dále by dle mého názoru společnosti slušel zpětný odkup akcií.

Otázka zní: bude tu společnost i za 7 nebo 10 let? Podle mého názoru ano. Otázka spíš zní jak bude společnost vypadat. Rozhodne se expandovat do zahraničí nebo zůstane jenom v severní Americe? Pokud by zůstala pouze v severní Americe, tak dle mého názoru je moje cena za akcii akceptovatelná. Pokud by se společnost rozhodla i více rozšiřovat do zahraničí, tak je dle mého názoru možné i uvažovat i vyšší nákupní ceně za akcii. Uvidíme jak se společnosti bude dařit podle toho se budu zařizovat i já. V tuto chvíli však zůstávám stranou.

UPOZORNĚNÍ: Nejsem žádný finanční ani investiční poradce a tento materiál neslouží jako investiční doporučení. Proto každý z vás ať si udělá před investováním vlastní průzkum a analýzu.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Autor @martinbartkovsky má karmu 30 a je členem této komunity od 04/07/2021. Pokud sem podle vás tento příspěvek nepatří, kontaktujte moderátory. V opačném případě se neváhejte pustit do diskuze. Jsem bot a toto je automatická zpráva.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Fuuu! Na to tak to je brutální analýza. Dneska večer mám co dělat 😁🤘