Podstatou velmi výhodných nabídek na akciovém trhu je to, že jsou obvykle rozpoznány jako skvělé lukrativní investice až teprve potom co si jich širší trh všimne a lidé o nich začnou mluvit. Je to proto, že kdyby je každý rozpoznal, pak by to nebyla skvělá akcie od samého počátku. Warren Buffett začínal tím, že následoval svého učitele Benjamina Grahama, který prosazoval myšlenku sbírat tzv. levné "nedopalky doutníků", které sice ještě hoří, ale už jim moc času nezbývá. Tedy akcie skoro umírajících firem, které ale ještě mají šanci přežít.

Buffett nakonec svou strategii změnil po setkání s Charliem Mungerem, a to tak, že si začal vybírat velké, zavedené společnosti, které mají trvalé katalyzátory pro růst a jsou trhem špatně oceněny. Teda akcie firem, které se obchodovaly za ceny jako kdyby měly zrovna "dohořet", přitom to byly ještě silné společnosti s potenciálem dlouhodobého růstu. To mě přivádí k následujícím 2 jménům, která podle všeho tomuto profilu odpovídají. Jak Buffett, Munger tak i Bell ale moc dobře věděli, že obě jejich strategie vyžadují čas. Říct to lépe než Charlie Munger to snad ani nejde, takže si zde s dovolením vypůjčím jeden z jeho nejznámějších citátů:

ENG - “The big money is not in the buying or selling, but in the waiting.”

CZ - "Velké peníze neleží v nákupu nebo prodeji, ale v čekání."

1. Cigna $CI

Cigna $CI je jednou z největších zdravotních pojišťoven na světě, která má okolo 180 milionů zákazníků a pacientů a působí celkem ve 30 zemích. Od akvizice společnosti Express Scripts v roce 2018 se Cigna stala impozantním hráčem v rostoucím prostoru správy lékárenských výhod. To pomáhá dále rozšiřovat výhodu společnosti Cigna nad konkurencí, protože PBM jí dává větší vyjednávací páky s lékárnami o cenách léků.

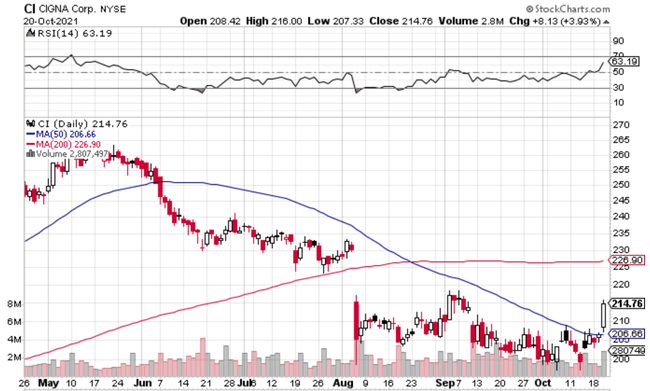

Cena akcií společnosti Cigna $CI zaznamenala za posledních 5 měsíců významné oslabení a klesla z úrovně 260 dolarů na současných 214,76 dolarů. I když byl pohyb vzhůru 20. října povzbudivý, faktem zůstává, že akcie $CI stále zůstávají hluboko pod svými krátkodobými maximy z poloviny roku.

Jedna z věcí, kterou jsem slyšel od ostatních, je, že tržní ceny docela sedí. Tomuto tvrzení bohužel nevěřím. Spíše bych řekl, že tržní cena je v krátkodobém horizontu pouze odrazem nabídky a poptávky a v dlouhodobém horizontu se tržní ceny vrátí k tomu, aby odrážely zisky společností.

Podstatné oslabení ceny akcií $CI považuji proto za přehnané. Poměr lékařské péče společnosti $CI ve výši 85,4 % ve druhém čtvrtletí byl sice mnohem vyšší než 70,5 % v předchozím období, ale neměl by být takovým překvapením, protože v letošním roce se oproti pandemickému období loňského roku vrátilo k návštěvám poskytovatelů zdravotní péče mnoho pacientů.

Vedení navíc očekává, že poměr MCR mírně poklesne a za celý rok 2021 se stabilizuje na úrovni 83-84 %. Vedení společnosti proto plánuje v příštích 4 letech přinést akcionářům významnou hodnotu.

To zahrnuje odhadovaný peněžní tok z provozní činnosti ve výši 50 miliard dolarů, z čehož se předpokládá 10 miliard dolarů na investice do kapitálového růstu a 40 miliard dolarů na dividendu (zhruba ~8 miliard dolarů) a zpětný odkup akcií a strategické fúze a akvizice (zhruba ~32 miliard dolarů).

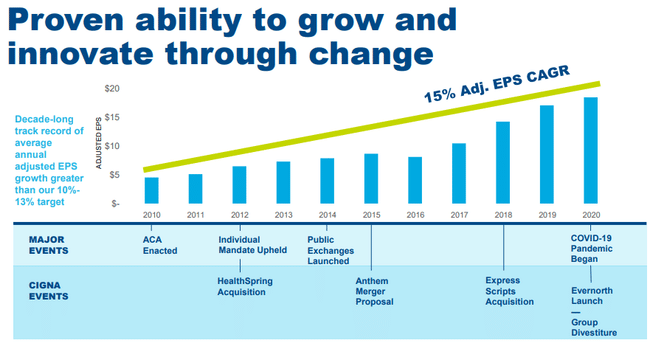

To by představovalo pokračování výnosů pro akcionáře, kterých $CI dosahovala v uplynulém desetiletí. Jak je vidět níže, společnost CI dosáhla od roku 2010 krásného 15% upraveného růstu zisku na akcii, a to díky řadě významných událostí v oblasti zdravotnictví na makroúrovni a v jednotlivých společnostech.

Společnost si mezitím udržuje silnou rozvahu s ratingem A a poměrem dluhu ke kapitalizaci ve výši 40,5 %, což je v souladu s dlouhodobým cílem vedení ve výši 40 %. $CI by také mohla být silným růstem dividendy vzhledem k výše zmíněnému plánu návratnosti kapitálu a v letošním roce zahájila smysluplnou čtvrtletní dividendu ve výši 1,00 dolaru.

Společnost Morningstar odhaduje reálnou hodnotu na 274 dolarů a analytici Wall St. mají konsenzuální hodnocení "Buy" (nákup) s průměrnou cílovou cenou 261 dolarů, což znamená potenciálně silné dvouciferné výnosy ze současné ceny.

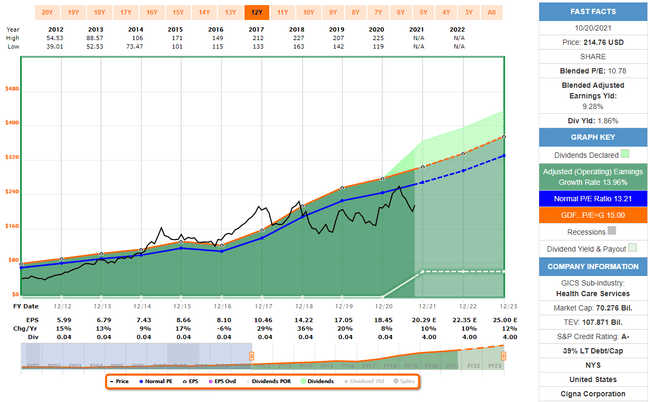

A konečně, jak je vidět níže, smíšené PE (Multi line industry's P/E) společnosti $CI ve výši 10,8 je podstatně nižší než běžné PE ve výši 13,2 za posledních deset let. $CI je silnou investiční příležitostí, pokud hledáte dividendy a růst.

2. Bristol Myers Squibb $BMY

Bristol Myers Squibb $BMY je vlastně holding, který Warren Buffett vlastní prostřednictvím společnosti Berkshire Hathaway $BRK.A/$BRK.B , a je jednou z největších světových farmaceutických společností. Její tržní kapitalizace činí 127 milionů dolarů a její roční tržby dosahují 44 miliard dolarů.

Společnost $BMY prokázala schopnost se v průběhu času transformovat tím, že se zbavila činností s nižšími zisky ve prospěch specializovaných léků s vyšší marží. Příkladem toho byla akvizice společnosti Celgene v roce 2019, která společnost $BMY dále posunula směrem ke speciální farmacii s léky zaměřenými na rakovinu a protizánětlivými léky.

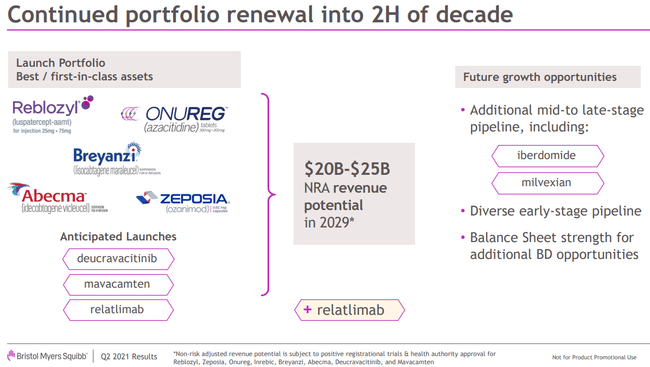

To přispělo k rozvoji podnikání společnosti BMY ve druhém čtvrtletí, kdy došlo k 13% meziročnímu růstu tržeb, přičemž u top léků (podle tržeb) společnosti $BMY Revlimid, Eliquis a Opdivo byl zaznamenán dvouciferný růst v rozmezí 11-29 %. Při pohledu do budoucna vidím důvody k optimismu, protože společnost $BMY jasně disponuje robustním portfoliem prvotřídních léčiv. Jak je vidět níže, očekává se, že tyto léky do roku 2029 přinesou roční tržby ve výši 20-25 miliard dolarů.

Být velkou farmaceutickou firmou s sebou navíc nese mnoho přirozených výhod, mezi něž patří v neposlední řadě i zakořeněná prodejní síla společnosti $BMY, která jí umožňuje spolupracovat s menšími farmaceutickými společnostmi, jež usilují o široký záběr poskytovatelů zdravotní péče, který může $BMY poskytnout.

Kromě toho má společnost $BMY silnou rozvahu s ratingem A+, která podporuje vývoj nových léků. Ta zahrnuje působivých 14 miliard dolarů v hotovosti a krátkodobých ekvivalentech, což představuje jeden z nejvyšších zůstatků za posledních deset let.

Vedení společnosti také dosáhlo významného pokroku při snižování zadluženosti, když od začátku roku splatilo dlouhodobý dluh v hodnotě 5,8 miliardy dolarů a poměr čistého dluhu k EBITDA je díky tomu nyní na zdravé úrovni 1,7x.

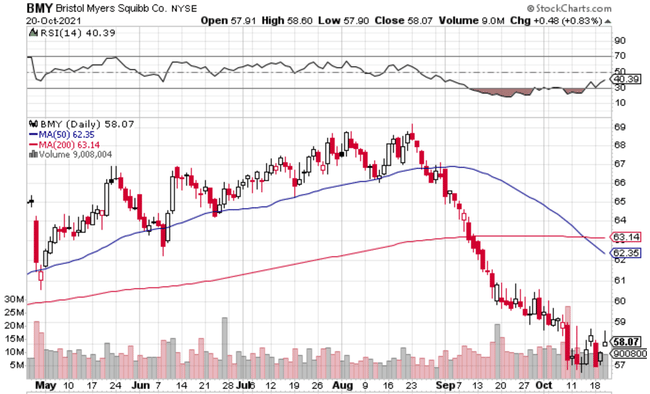

Cena akcií $BMY je mezitím nadále poměrně slabá, když se propadla z téměř 70dolarové úrovně, které dosáhla ještě v srpnu. Z technického hlediska však považuji většinu tohoto oslabení za překonanou, neboť akcie společnosti $BMY nedávno zaznamenaly podporu na úrovni 57 dolarů, jak je vidět níže.

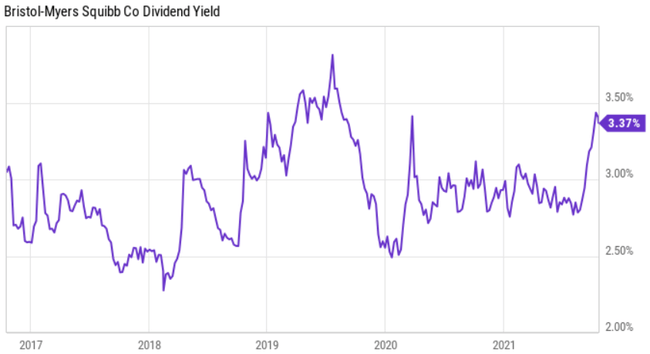

Dividendový výnos společnosti $BMY se tak zvýšil na 3,4 %. Dividenda je dobře krytá, s nízkým výplatním poměrem 26 %, a přichází se 14letou historií každoročního zvyšování, včetně 9% nárůstu v loňském roce. Jak je vidět níže, dividendový výnos $BMY je nyní na jedné z nejvyšších úrovní za posledních 5 let.

Mezi rizika pro $BMY patří patentové problémy a potenciální legislativa týkající se cen léků. Domnívám se však, že společnost disponuje zdroji a a dostatečnými katalyzátory růstu, aby se s těmito riziky dokázala vypořádat, a navíc například společnost Morningstar odhaduje, že případná legislativa, která by musela nejprve projít Kongresem, by měla pouze 1-4% dopad na celkový prodej léků v odvětví.

Společnost $BMY se zdá být velmi levná, její PE je pouhých 7,98, což je výrazně méně než obvyklé PE 20 za posledních deset let. Při tak nízkém PE by se dalo očekávat, že $BMY neporoste, ale to se nezdá, protože analytici očekávají v příštích dvou letech 5,4-6,4% roční růst zisku na akcii.

Společnost Morningstar odhaduje spravedlivou hodnotu na 68 dolarů a analytici z Wall St. mají pro $BMY cílovou cenu 75 dolarů, což znamená silný potenciál dvouciferného výnosu.

DISCLAIMER: Nejsem investiční profesionál, ale jen zaujatý retailový investor, takže se nejedná o investiční doporučení.

Obchodovani se venuji uz nejaky patek. Sice nikterak uspesne, ale teorii mam za ty roky zvladnutou slusne. Muze mi ale nekdo vysvetlit, v cem spociva vyhoda dividend? Maloktera dividenda preleze hranici 10% rocne, vetsinou tu jako pecky uvadite i divi kolem 5%. Kdyz zapocitam inflaci a zdaneni dividend, tak uz nezbyva moc prostoru pro zisky. Navic firma vzdy snizi svou hodnotu o vyplacenou dividendu. Kde je tedy ta vyhoda? Nebo je tou vyhodou ten cca 2% zisk rocne, po odecteni inflace a dane? Celkem by me to zajimalo, protoze osobne v dividendach nevidim nic zajimaveho. Rad bych mel zdravy nazor na dividendy, ale k tomu budu potrebovat jeste asi nejake vysvetleni. Dekuji 🙂

Smysluplný výběr, strýček Warren by měl podle mě hned ruku na spoušti. :D

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

actually docela fajn výběry, zrovna jsem hledal kam bych strčil nějaký ten přebytečný kapitál 😄

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

"Velké peníze neleží v nákupu nebo prodeji, ale v čekání." - lépe to ani snad už říct nejde 😁

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Zase super výběry, super 😁 + jako ty dividendy vypadají taky fajn

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Fajn akcie, rozhodně na ně kouknu, díky 😄. Škoda, že Buffett nevlastní i tu první

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

To chtěla slintajícího Buffetta jako fotku 😂, ale jinak díky, super text

No já už slintám 🤑

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Díky za analýzu 🙏