Většina investorů je seznámena s myšlenkou, že hodnotové společnosti jsou onou chtěnou ochranou proti nepříznivým ekonomickým vlivům a situacím. A bylo tomu tak i doteď. Jenže se začínají ozývat hlasy analytiků, kteří mají jiný názor. Obavy z možného zpomalení ekonomiky zkreslují vyhlídky hodnotových akcií, které v letošním roce překonaly výkonnost širších indexů v souvislosti s rostoucí inflací a zvyšujícími se úrokovými sazbami.

Hodnotové akcie v uplynulém desetiletí obvykle krátkodobě nedosahovaly lepších výsledků než jejich růstové protějšky, když za růstem indexu S&P 500 stály technologické giganty jako Amazon.com $AMZN a Apple $AAPL

Tato dynamika se letos změnila, protože Federální rezervní systém zahájil svůj první cyklus zvyšování úrokových sazeb od roku 2018, což neúměrně poškodilo růstové akcie, které jsou citlivější na vyšší úrokové sazby. Hodnotový index Russell 1000 se od počátku roku propadl přibližně o 13 %, zatímco růstový index Russell 1000 klesl o 26 %.

Tento měsíc však obavy, že zpřísnění měnové politiky Fedu by mohlo v USA vyvolat recesi, posunuly momentum směrem k hodnotovým akciím, které bývají na vývoj ekonomiky citlivější. Hodnotový index Russell v červenci vzrostl o 0,7 % ve srovnání s 3,4% ziskem jeho protějšku v podobě růstových akcií. "Pokud si myslíte, že jsme v recesi nebo že se do ní chystáme, nemusí to nutně působit ve prospěch hodnotových akcií," řekl Chuck Carlson, výkonný ředitel společnosti Horizon Investment Services.

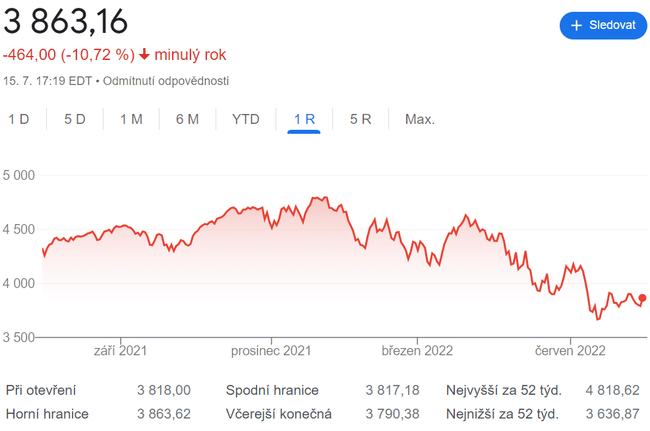

Začínající přesun k růstovým akciím je jedním z příkladů toho, jak investoři upravují svá portfolia tváří v tvář možnému poklesu americké ekonomiky. Společnost BofA Global Research ve čtvrtek snížila cílovou cenu pro index S&P 500 na konci roku z předchozích 4 500 na 3 600 a stala se poslední bankou na Wall Street, která předpověděla blížící se recesi.

Index v pátek uzavřel na hodnotě 3 863,16 a v letošním roce klesl o 18,95 %.

Příští týden přijdou na řadu firemní výsledky, které investorům poskytnou lepší představu o tom, jak prudce rostoucí inflace ovlivnila hospodářské výsledky společností, přičemž na pořadu dne budou mimo jiné výsledky společností Goldman Sachs $GS , Johnson & Johnson $JNJ a Tesla $TSLA.

Po většinu roku těžily hodnotové akcie z širších tržních trendů. Akcie energetických společností, které tvoří přibližně 7 % hodnotového indexu Russell 1000, v první polovině roku 2022 prudce rostly a vyskočily spolu s cenami ropy, protože omezení dodávek ropy se prohloubilo v důsledku ruské invaze na Ukrajinu. V posledních týdnech se však akcie energetických společností spolu s cenami ropy a dalších komodit propadly kvůli obavám, že recese sníží poptávku.

Recese by také mohla zatížit akcie bank, protože zpomalení ekonomiky by poškodilo růst úvěrů a zvýšilo by úvěrové ztráty. Finanční akcie představují téměř 19 % hodnoty indexu.

Lepší výsledky Citigroup však v pátek podpořily bankovní akcie a index bank S&P 500 posílil o 5,76 %. Technologické a další růstové společnosti mají zároveň tendenci mít podnikání, které je méně cyklické a je pravděpodobnější, že budou schopny přečkat široké zpomalení ekonomiky.

Analytici JPMorgan na začátku tohoto týdne napsali, že podle nich mají růstové akcie "taktickou příležitost" dohnat ztracené pozice, a jako jeden z důvodů uvedli levnější ocenění po letošním prudkém výprodeji.

Zastánci hodnotových akcií uvádějí mnoho důvodů, proč by tento styl investování měl pokračovat ve své jízdě:

Podle společnosti Refinitiv Datastream jsou růstové akcie z historického hlediska stále dražší než akcie hodnotové, přičemž růstový index Russell 1000 se obchoduje s 65% prémií oproti svému hodnotovému protějšku, zatímco za posledních 20 let to bylo 35 %.

Mezitím se očekává, že zisk na akcii hodnotových společností v letošním roce vzroste o 15,6 %, což je více než dvojnásobek tempa růstu společností, odhaduje Credit Suisse.

Čtvrteční údaje společnosti UBS Global Wealth Management ukázaly, že hodnotové akcie mají tendenci překonávat růstové akcie, pokud inflace přesahuje 3 %, což je přibližně třetina meziročního růstu spotřebitelských cen v USA, který v červnu činil 9,1 %.

Josh Kutin, vedoucí alokace aktiv pro Severní Ameriku ve společnosti Columbia Threadneedle, se domnívá, že případná recese v USA v příštím roce by byla mírná, takže ekonomicky citlivé hodnotové akcie by byly připraveny dosáhnout lepších výsledků, pokud by se růst zvýšil. "Kdybych si měl vybrat, stále bych volil hodnotu před růstem," řekl. "Ale toto přesvědčení od začátku roku pokleslo," řekl Kutin.

Já osobně zůstávám věrný klasickému střízlivému mixu hodnotových i růstových titulů. Rozhodně si nemyslím, že by i klidně velká recese měla nějak zásadně přispět k znehodnocení společností, které jsou dlouhodobě stabilní a zpravidla i fungujících ve velice odolných odvětvích.

Disclaimer: V žádném případě se nejedná o investiční doporučení. Jde čistě o můj souhrn a analýzu na základě dat z internetu a několika dalších analýz. Investice na finančních trzích jsou rizikové a každý by měl investovat na základě svého rozhodnutí. Jsem pouze amatér dělící se o své názory.

Čtvrtina portfolia v růstovkách, nic se nemá přehánět :-).

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Přejít komplet do agresivních růstovek mě tohle nedonuti. Ovšem netvrdím, že se teď dost z nich nedostalo do vážně lákavé nástupní ceny

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Zvažujete přestup na agresivnější strategie?