Inflace je poněkud šílená. A podle jedné z nejdůležitějších bank světa se zdaleka neblíží konec. Naopak to prý dokonce vypadá, že na uklidnění bude třeba dalších 10 let!

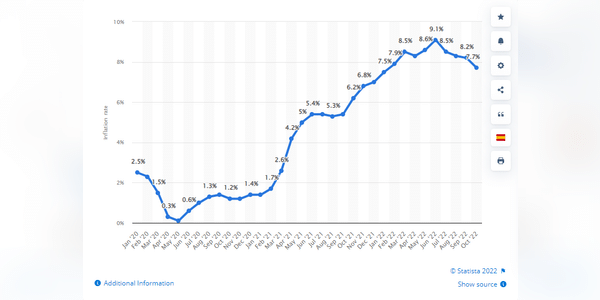

Navzdory agresivnímu zvyšování úrokových sazeb americkým Federálním rezervním systémem - včetně čtyř po sobě jdoucích zvýšení o 75 bazických bodů - je inflace stále vysoká.

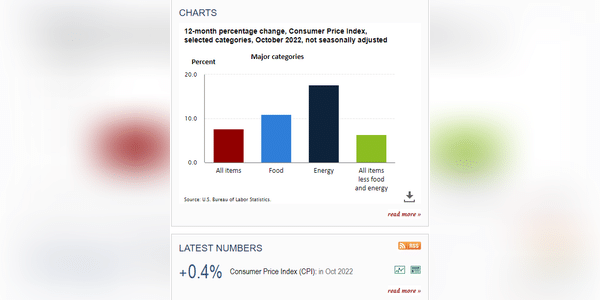

Spotřebitelské ceny ve Spojených státech v říjnu vzrostly o 0,4 % a oproti předchozímu roku se zvýšily o 7,7 %. Vysoká inflace nejenže snižuje kupní sílu peněz, ale také znamená, že Fed pravděpodobně zůstane jestřábí. A to pro akciový trh nevěstí nic dobrého. V tom případě ale přichází otázka - vrátí se v dohledné době inflace k normálu? Bank of America tomu nevěří.

Energetický sektor tu bude jistě vždy. Jen bych při výběru, pokud nemá jít jen o příštích nekolik měsíců, preferoval hledisko připravenosti a plánů v clean energy. Jako např Shell.

https://podcasty.hn.cz/c1-67144600-i-po-roce-2035-budou-jezdit-dieselova-auta-jen-pribude-elektromobilu-rika-sef-ceskeho-shelll

Jediné co podle mě má ve stejném sektoru je nízké P/B 1.91. Zvažuju spíše COP, CTRA, CHRD a MRO vypadá nadějně.

Jaké favority v tomto sektoru máte vy?