ApeCoin sem ApeCoin tam. To už investoři opravdu zapomněli jak se rozumně a zodpovědně investuje? No posledních pár dní tomu definitivně napovídá. Přesto ale existují legendy, které dokáží v době extrémní volatility vydělat miliardy aniž by potřebovaly investovat do nějakého šíleného projektu. Na 5 takových investorů a jejich výjimečných nákupů se proto dnes společně podíváme...

Ačkoli doporučení nakupovat, když v ulicích teče krev, bylo přisuzováno nejednomu bohatému podnikateli, jedná se o solidní přístup k vytváření značného bohatství. Další často citovaný citát, o jehož skutečném původu se vedou debaty, říká, že trh může zůstat iracionální déle, než vy můžete zůstat solventní.

Reset finančního světa na obzoru? Růst tohoto indexu rozhodně zvoní na poplach

Naznačuje, že nakupovat, když je ve vzduchu cítit panika, je mnohem snazší říci než udělat 😉. Následujících 5 investorů udělalo přesto to a v době, kdy situace na trhu vypadala podobně bídně jako ukázali, že dokáží vydělávat za jakýchkoliv podmínek.

Warren Buffett

V říjnu 2008 zveřejnil Warren Buffett v rubrice The New York Times článek, ve kterém prohlásil, že během poklesu akcií způsobeného úvěrovou krizí nakupuje americké akcie. Jeho odvození nákupu v době, kdy v ulicích teče krev, zní: "Buďte bojácní, když jsou ostatní chamtiví, a buďte chamtiví, když jsou ostatní bojácní".

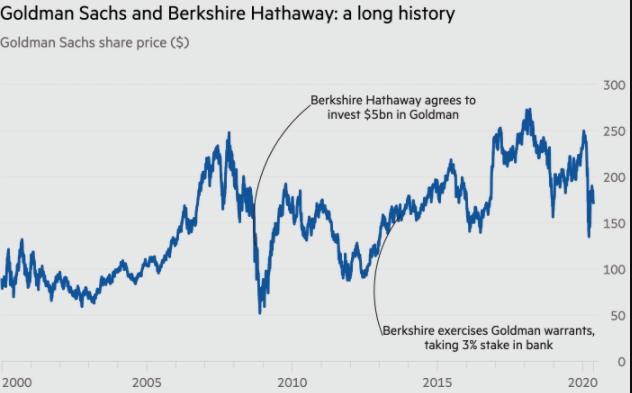

Buffett byl během úvěrového debaklu obzvláště zkušený. Mezi jeho nákupy patřil nákup věčných prioritních akcií Goldman Sachs $GS v hodnotě 5 miliard dolarů, které mu vyplácely 10% úrok a zahrnovaly také warranty na nákup dalších akcií Goldman.

Goldman měl také možnost odkoupit tyto cenné papíry s 10% prémií. Tuto dohodu uzavřeli Buffett i banka v roce 2008, kdy uzavřeli dohodu. A banka nakonec akcie v roce 2011 odkoupila zpět. Stejně Buffett postupoval i v případě General Electric $GE, kdy nakoupil věčné prioritní akcie za 3 miliardy dolarů s 10% úrokovou sazbou a možností zpětného odkupu za tři roky s 10% prémií.

Nakoupil také miliardové konvertibilní prioritní akcie společností Swiss Re a Dow Chemical $DOW, které potřebovaly likviditu, aby se dostaly z bouřlivé úvěrové krize. Buffett tak pro sebe vydělal miliardy, ale zároveň pomohl těmto a dalším americkým firmám projít mimořádně obtížným obdobím. Není proto vůbec pochyb, že se mu něco podobného podaří i letos.

John Paulson

Manažer hedgeového fondu John Paulson se během úvěrové krize proslavil velkolepou sázkou proti americkému trhu s bydlením. Tato včasná sázka vynesla jeho firmě Paulson & Co. během krize odhadem 15 miliard dolarů. V roce 2009 rychle přeřadil na sázku na následné oživení a vytvořil mnohamiliardovou pozici v Bank of America $BAC a také přibližně dva miliony akcií v Goldman Sachs.

V té době také hodně vsadil na zlato a investoval velké prostředky do Citigroup $C, JP Morgan Chase $JPM a několika dalších finančních institucí. Celkové výnosy Paulsonových hedgeových fondů za rok 2009 byly slušné, ale teprve ve velkých bankách, do kterých investoval, zaznamenal obrovské zisky.

Jamie Dimon

Ačkoli Jamie Dimon není skutečným individuálním investorem, během úvěrové krize využil strachu ve svůj prospěch a vydělal obrovské zisky pro banku JP Morgan. Na vrcholu finanční krize Dimon využil sílu rozvahy své banky k akvizici společností Bear Stearns a Washington Mutual, což byly dvě finanční instituce, které přivedly ke krachu obrovské sázky na americké nemovitosti.

JP Morgan získala Bear Stearns za 10 dolarů za akcii, což představuje zhruba 15 % její hodnoty z počátku března 2008. V září téhož roku získala také banku WaMu. Kupní cena byla rovněž za zlomek hodnoty WaMu z počátku roku. Od svého minima v březnu 2009 se akcie JP Morgan $JPM za 10 let více než ztrojnásobily a přinesly akcionářům i jejímu generálnímu řediteli značné bohatství.

Ben Bernanke

Stejně jako Jamie Dimon není Ben Bernanke individuálním investorem. Jako šéf Federálního rezervního systému (Fedu) však stál v čele období, které se pro Fed ukázalo jako klíčové. Opatření Fedu byla zdánlivě přijata s cílem ochránit americký i globální finanční systém před krachem, ale odvážné kroky tváří v tvář nejistotě vyšly Fedu i základním daňovým poplatníkům vstříc.

Článek z roku 2011 podrobně popisuje, že zisky Fedu v roce 2010 dosáhly 82 miliard dolarů. Z toho zhruba 3,5 miliardy dolarů z nákupu aktiv Bear Stearns, AIG, 45 miliard dolarů z výnosů z nákupu cenných papírů krytých hypotékami (MBS) v hodnotě 1 bilionu dolarů a 26 miliard dolarů z držby vládního dluhu.

Rozvaha Fedu se z odhadovaných 800 miliard dolarů v roce 2007 ztrojnásobila, aby absorbovala depresi ve finančním systému, ale zdá se, že nyní, kdy se podmínky relativně vrátily více k normálu, se z hlediska zisků dobře osvědčila.

Carl Icahn

Carl Icahn je dalším legendárním fondovým investorem s hvězdnými výsledky v oblasti investic do problémových cenných papírů a aktiv v době poklesu. Jeho odbornost spočívá v nákupu společností a zejména hazardních firem. V minulosti získal tři herní nemovitosti v Las Vegas v době finančních potíží a prodal je s velkým ziskem, když se podmínky v odvětví zlepšily.

Na důkaz toho, že Icahn zná vrcholy a poklesy trhu, prodal tyto tři nemovitosti v roce 2007 za přibližně 1,3 miliardy dolarů - mnohonásobek své původní investice. Během úvěrové krize začal znovu vyjednávat a podařilo se mu získat zkrachovalou nemovitost Fontainebleau v Las Vegas za přibližně 155 milionů dolarů, tedy asi za 4 % odhadovaných nákladů na její výstavbu.

Icahn nakonec v roce 2017 prodal nedokončenou nemovitost za téměř 600 milionů dolarů dvěma investičním firmám, čímž vydělal téměř čtyřnásobek své původní investice. Všech 5 investorů má jedno společné: využili situace a nakupovali v době, kdy se to nejvíce vyplatilo. Myslíte, že se jim to podaří i letos? Napište do komentářů.

Pokud se vám můj příspěvek líbil, tak mi nezapomeňte dát zde na Bulios follow, rozhodně vás toho v budoucnu čeká víc.

DISCLAIMER: Nejsem investiční profesionál, ale jen zaujatý retailový investor, takže se nejedná o investiční doporučení.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Jamie Dimon je legenda, takovej veterán na wallstreet a velkej boss $JPM :DD

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Všech 5 jsou úžasní investoři 😉

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

ApeCoin na 13$, zajímá mě kdy to konečně spadne 😅

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Přesně tak, ApeCoin si nikdo z nich nekoupí a investoři by také neměli 😂

nějaký APECOIN rozhodně nikoho z těchto pánů nezajímá, ti se věnují serióznějším věcem