Úvěrová krize začala: Dle statistiky na to ale doplácí nejvíce firmy

Banky se chystají zavřít úvěrové kohoutky. V reakci na rostoucí úrokové sazby a obavy z ekonomického zpomalení přitvrzují úvěrové standardy, což ztěžuje přístup k půjčkám pro spotřebitele i firmy. Pro některé skupiny dlužníků, zejména ty s nižšími příjmy, se úvěry stávají téměř nedostupnými. Tento trend by mohl přerůst v širší úvěrovou krizi, která by zasáhla celou ekonomiku.

Získání úvěru se stalo obtížnějším od doby, kdy americká centrální banka Federální rezervní systém začala zvyšovat úrokové sazby. Navíc nedávná bankovní krize vyvolává obavy, že úvěrové standardy se ještě více zpřísní, což by mohlo vést k potenciálně škodlivé úvěrové krizi.

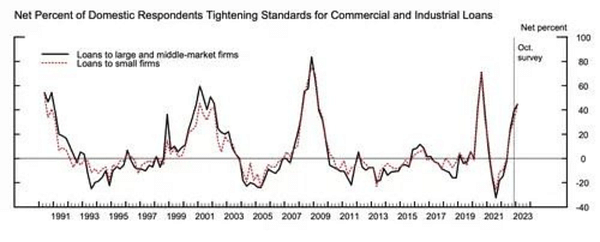

Podle průzkumu Federálního rezervního systému mezi vedoucími úvěrovými úředníky téměř 45 % bank ztížilo podnikům získání komerčních a průmyslových úvěrů ve čtvrtém čtvrtletí roku 2022. Trh s půjčkami C&I ve výši 2,8 bilionu dolarů pomáhá podnikům nakupovat vybavení a najímat zaměstnance. Mezi opatření, která banky přijaly, patřilo zvýšení minimálního kreditního skóre a minimálních splátek a omezení úvěrových limitů. K tomuto zpřísnění navíc došlo dokonce ještě před "výbuchem" Silicon Valley Bank a Signature Bank.

Vzhledem k tomu, že půjčování je životně důležitou součástí hospodářského růstu, investoři sledují, jak se banky a další věřitelé vyhýbají riziku. Průzkum Federální rezervní banky v Dallasu zveřejněný minulý týden poskytl trhům přehled o tom, co se stalo v regionálních finančních institucích od krachu banky. Úvěry spotřebitelům klesly a úvěrové standardy a podmínky "pokračovaly v prudkém zpřísňování" s výrazným nárůstem cen úvěrů.

"Začala úvěrová krize," prohlásil Torsten Slok, hlavní ekonom společnosti Apollo Global Management, v reakci na zprávu dallaského Fedu.

Jak tedy vypadá přísnější úvěrové prostředí pro dlužníky? Podle dokumentu z roku 2014 na internetových stránkách Federálního rezervního systému je úvěrová krize „dramatické zhoršení přístupu firem a spotřebitelů k bankovním úvěrům“.

Banky mají dvě hlavní obavy, řekl Brett House, profesor odborné praxe v ekonomii na Columbia Business School. První je, zda si dlužníci, kteří čelí vyšším úrokovým sazbám, mohou dovolit splácet a obsluhovat své půjčky. Druhá se soustředí na schopnost banky udržovat likviditu, takže pokud vkladatelé vytáhnou své peníze, mají hotovost na uspokojení těchto požadavků.

To vytváří předpoklady pro to, aby banky chránily likviditu, což může vést k větším překážkám pro potenciální dlužníky a přelít se do úvěrové krize.

Průzkum Fedu zjistil významný čistý podíl bank, které zvyšují úvěrové standardy pro úvěry z kreditních karet, a mírné zpřísnění požadavků na automobily a další spotřebitelské úvěry.

„Na tyto věci neexistuje žádné tvrdé a rychlé regulační pravidlo. Každá banka bude tyto úvěrové standardy uplatňovat jinak.“

Střední skóre spotřebitelských úvěrů je 700, takže žadatelé o úvěr s tímto skóre nebo vyšším by měli získat schválení pozemků a získat konkurenceschopné sazby, řekl. Slok uvedl, že banky mohou také požadovat a hledat dlouhou historii zaměstnání, solidní a vyšší úroveň příjmů a zvážit, zda mají dlouhodobé vztahy s potenciálními dlužníky.

„Může to znamenat, že musíte mít vyšší příjem a lepší minulost, abyste ujistili banku, že pokud ztratíte práci, onemocníte nebo uvidíte nějaký jiný propad ve svém příjmu, že máte aktiva, která můžete vytáhnout, abyste dodrželi splátky úvěru,“ řekl.

“Přísnější úvěrové standardy mohou mít velký dopad na úvěry s pohyblivou úrokovou sazbou oproti fixním úvěrům, řekl analytik akcií CFRA Alexander Yokum. Průměrná hypoteční sazba placená většinou Američanů „sotva vzrostla“, když si kupovali domy před začátkem posledního cyklu sazeb Fedu.

Upozorňuji, že se nejedná o finanční poradenství.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Na jednu stranu je to asi i riziko, ale na druhou zase chápu, že banky zpřísňují úvěrové standardy v této době.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

No tak po tom, co se stalo s $SIVB a dalšími banka, tak se toto dalo celkem očekávat. Navíc máme vysoké úrokové sazby. Banky by byly samy proti sobě, kdyby tyto pravidla nezpřísňovaly. Pokud by se k tomu banky nepostavily čelem, tak by to mohlo vést k dalším problémům.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Přístup k úvěrům je základním předpokladem růstu, pokud se úvěry stanou pro většinu domácností a podniků nedostupnými, tak to rozhodně bude mít následky a tvrdou dohru.