Přemýšleli jste někdy nad tím, proč realitní investoři bohatnou tak rychle? Dnes se v článku dozvíte, jak dosáhnout dlouhodobého výnosu 28 % ročně u nemovitostí. Jak vysoká je pravděpodobnost, že takového výnosu dosáhnete a zároveň pokoříte rizika s tím spojená. Nebo také, kdy bude nejvhodnější doba na nákup nemovitosti. Zamyslíme se i nad otázkou, zda je možné, aby nemovitosti spadly o dalších 30 %, což někteří předpovídají.

Jak toho všeho tedy dosáhnout?

Princip je jednoduchý, stačí si pořídit alespoň průměrnou nemovitost na úvěr s 80% LTV v době, kdy nemovitostní trh bude na dně, nebo alespoň blízko něj. LTV, pochází z anglického výrazu Loan to value, neboli „úvěr k hodnotě“, je to poměr mezi výší hypotečního úvěru a zástavní hodnotou nemovitosti.

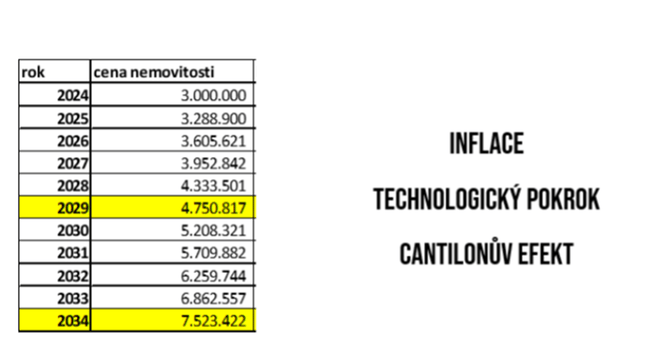

V moment, kdy koupíte nemovitost, její cenu bude tlačit vzhůru inflace, technologický pokrok a Cantilonův efekt. Cantilonův efekt vyjadřuje v teorii peněz rozdílnost vlivu peněz na ekonomiku v závislosti na tom, jak a ke komu se dodatečné finanční prostředky dostanou.

Inflace

Možná si právě říkáte: „Dnes máme vysokou inflaci, ale ceny nemovitosti klesají, jak může inflace tlačit ceny nemovitostí vzhůru?“ Krátkodobě se může stát naprosto cokoli, ale z dlouhodobého hlediska je inflace jedním z efektů, co tlačí ceny nemovitosti vzhůru.

Technologický pokrok

V momentě, kdy celá společnost díky technologickému pokroku bohatne, rostou nároky na bydlení a zvyšuje se vzácnost bydlení.

Cantilonův efekt

Jak tento efekt funguje, zde nebudu vysvětlovat, protože je to složitý proces, ale pokud se o tom chcete dozvědět více, mám o tom natočené samostatné video zde: https://www.youtube.com/watch?v=tIx1RepgNnc

Abychom si tedy vysvětlili, jak dosáhnout výnosu 28 %, budeme počítat, že všechny zmíněné jevy dohromady nám budou zvyšovat cenu nemovitosti dlouhodobě o 9,63 % ročně. Proč zrovna tímto tempem, si vysvětlíme později.

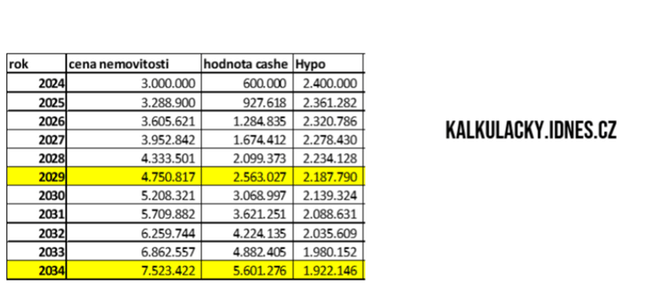

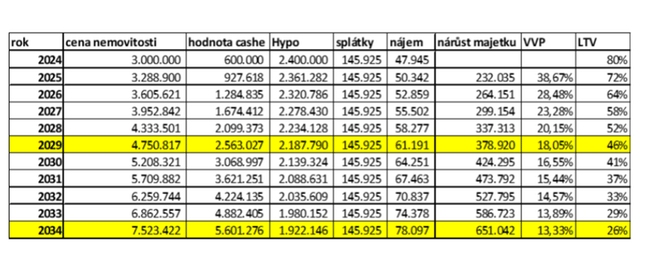

Pokud začneme s investováním např. v roce 2024 a koupíme nemovitost za 3 mil. Kč na hypotéku s 80% LTV, bude nám banka ochotna půjčit 2,4 mil. Kč. Zbylých 600 tis. Kč budeme muset naspořit a „donést“, abychom si mohli nemovitost zakoupit.

V dalších letech vidíme, že hodnota hypotéky klesá tím, jak splácíme. Vývoj splácení jsem zkopíroval z odkazu kalkulačky.idnes.cz , kde jsem počítal s 30 letou dobou splácení hypotéky na 2,4 mil. Kč s úrokovou sazbou 4,5 %. Dnes máme 4% úrokové sazby, ale počítejme, že v dlouhodobém horizontu budeme průměrně okolo již zmíněných 4,5 %. Zároveň, jak se snižuje hodnota hypotéky, narůstá nám hodnota peněz, které bychom dostali, pokud bychom nemovitost v daném roce prodali.

Příklad: V roce 2029 bude hodnota nemovitosti zhruba 4,75 mil. Kč, tím, že budeme mít část hypotéky splacené, získáme přes 2,5 mil. Kč volné hotovosti a právě o to tu jde.

Abychom si ale mohli dopočítat vnitřní výnosové procento (VVP), tedy kolik budeme mít roční výnos, tak je potřeba zohlednit splátky a nájem.

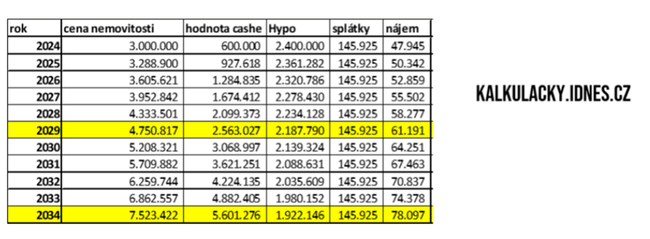

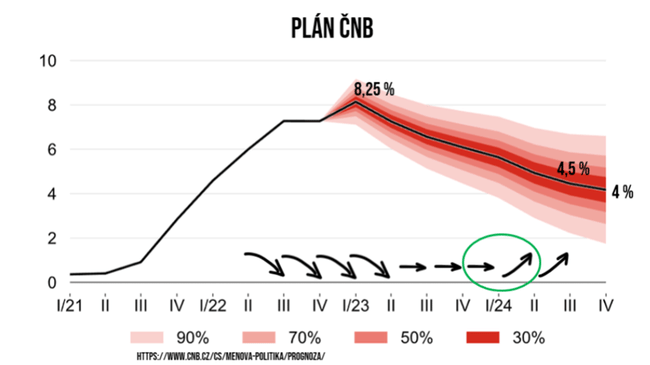

Při splátkách počítám s úrokovou sazbou 4,5 % na 30 let. Částka 2,4 mil. Kč nám vychází na 12.160 Kč za měsíc, což ročně dělá 145.925 Kč. Splátky se nám v průběhu let nemění, protože jsme si na začátku načerpali úvěr 2,4 mil. Kč, který průběžně splácíme, a tudíž nám splátka zůstává stále stejná. Berte prosím v potaz, že je to zjednodušený model, kde počítám s úvěrem 4,5 %, kdežto v reálu bychom měli na začátku procento vyšší, a teprve v průběhu let, jak nám bude klesat úroková sazba dle plánu ČNB, by nám klesaly i splátky. Pro zjednodušení jsem použil tento model.

Nájem z takovéto nemovitosti můžeme v ČR počítat zhruba 3,7 % (průměrný nájem z bytu v ČR), ovšem to je hrubý nájem. Z něj je potřeba odečíst fond oprav, pojištění, administrativní náklady, daň aj. Jak jsem přišel na 43,19 %, se můžete dozvědět zde v tomto videu https://www.youtube.com/watch?v=iVT6s5LwQCA , kde jsem přesně vysvětloval, jakou hodnotu má každá z položek (hrubý nájem, čistý nájem aj.).

Čistý nájem je v průměru zhruba 43,19 %, což v našem případě dělá 47.945 Kč první rok, ale tím, jak inflace zvyšuje nájmy v dlouhodobém horizontu, nájem postupně vyroste až k 78.097 Kč.

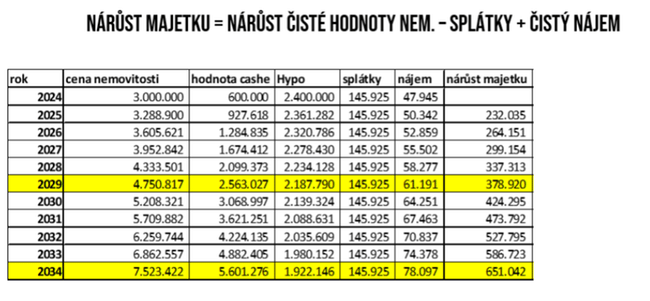

Díky těmto datům už můžeme spočítat, jak nám roste majetek a kolik vlastně vyděláváme.

Nárůst majetku spočítáme tak, že od nárůstu čisté hodnoty nemovitosti (3. sloupec hodnota cashe) odečteme splátky, protože ty samozřejmě musíme zaplatit a k tomu přičteme čistý nájem, který navíc získáme. Díky tomu pak hned první rok, tedy v roce 2025, vidíme nárůst čistého majetku 232.035 Kč.

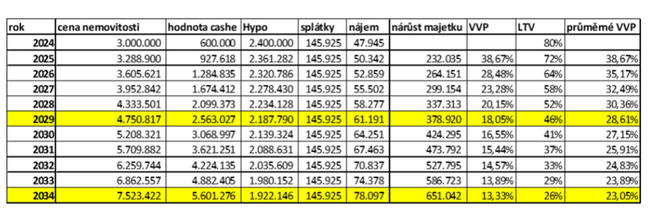

Podělením nárůstu majetku k hodnotě cashe, který ten rok máme, tzn. čistá alokovaná hodnota, pak se dostaneme k VVP 38,67 % v prvním roce. Je to opravdu hodně, dokonce více, než 28 % zmiňovaných na začátku. Postupem času ovšem VVP klesá.

Nepředpokládáme, že bychom hned po roce nemovitost prodávali, počítejme, že ji budeme držet delší dobu a pak můžeme vidět, že VVP klesá až na 13,33 %. Neznamená to ale, že pokud budete držet nemovitost 10 let, budete mít takto malý roční výnos, je to výnos v posledním roce, tedy 2034.

Kromě výše uvedeného se můžeme podívat, jak klesá LTV. Z 80 % nám v tomto modelu klesne na 26 % za 10 let. S tím klesá i výnosové procento a můžeme si zde vysvětlit, proč tak nerad vidím, že někdo investuje do nemovitostí bez úvěru. Pokud nemáte skoro žádnou zadluženost, nebo vyloženě kupujete nemovitost bez úvěru, bude výnos mizivý. Pokud ovšem úvěr využijete, pak VVP je mnohem větší.

Abychom se na to mohli podívat celkově, pak je dobré sledovat průměrné VVP. U něj víme, kolik nám ročně vydělá vzhledem k tomu, kolik jsme do toho na začátku investovali. Naše investice byla 600 tis. Kč a výnos, kterého postupně dosáhneme je pak nárůst majetku kumulovaný dohromady. Nárůst majetku je tedy navýšení hodnoty nemovitosti po odečtení splátek a přičtení čistého nájmu. Takhle dohromady budeme mít opravdu velké bohatství, protože i v horizontu 5 let se zde bavíme stále o 28,61% ročním výnosu. V případě, že byste nemovitost drželi 10 let, tak pořád budete na 23,05 %, i když v ten moment bude LTV 26 %.

Než se budeme věnovat tématu dál, je třeba ještě zmínit, že výnosy, se kterými je zde počítáno, jsou vyjádřeny v nominálních hodnotách, a zároveň se počítá i s 5% inflací. Při převodu do nárůstu našeho zbohatnutí, pak musíme odečíst 5 % ročně. Například od 28,61 %, o kolik ročně bohatneme v nominální hodnotě, odečteme 5% inflaci. Dostáváme se na 23,61 %, o kolik bychom skutečně bohatli.

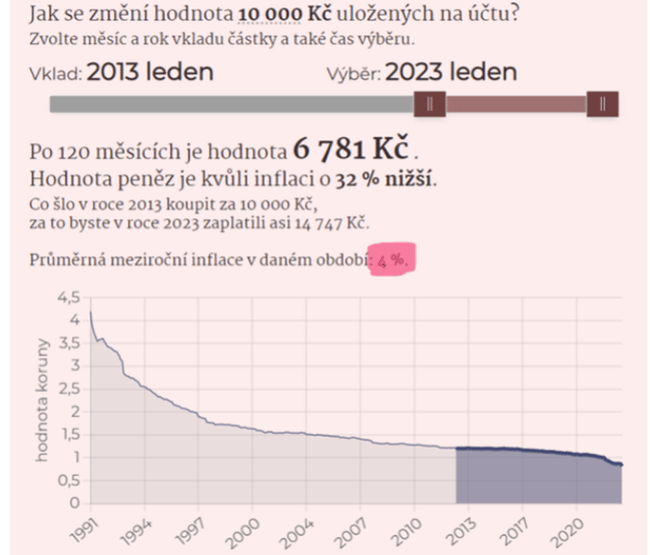

Možná si celou dobu říkáte: „Model pěkný, ale jaká je pravděpodobnost, že se nám to skutečně povede?“ Nejprve je asi dobré se zamyslet nad otázkou, proč by měla být inflace 5 %.

Pokud se podíváme na posledních 10 let, můžeme vidět, že byla inflace 4 % zejména proto, protože poslední 1,5 - 2 roky máme inflaci opravdu vysokou. Dnes jsme ve velmi podobné situaci, akorát na opačné straně. Dnes máme také vysokou inflaci, a jak víme, ČNB už řeší, že bude snižovat sazby. Má sice v plánu, se dostat na 2% inflaci, ale dle mého názoru se jí to nepovede. Za 1 nebo 2 roky, jak ČNB situaci předpokládá v dlouhodobém horizontu, pak vzhledem k tomu, že se nám tu na začátku naakumuluje vysoká inflace, dlouhodobý průměr bude nakonec okolo 5 %.

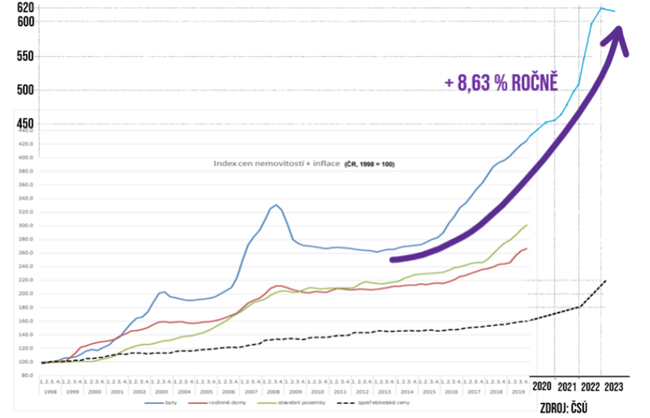

Jak jsem tedy přisel na to, že nemovitosti vzrostou o 9,63 % v modelu s 5% inflací ještě o 4,63 % nad inflací?

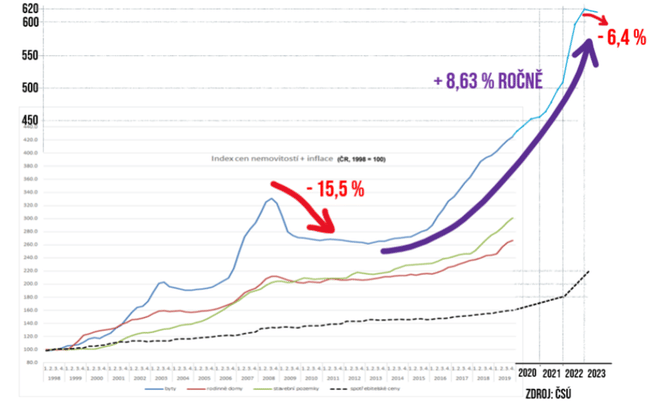

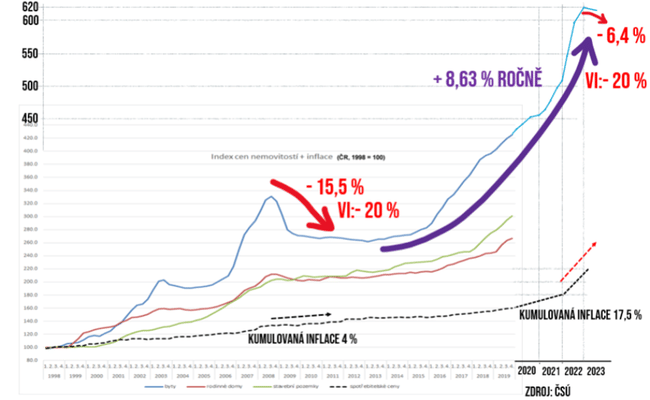

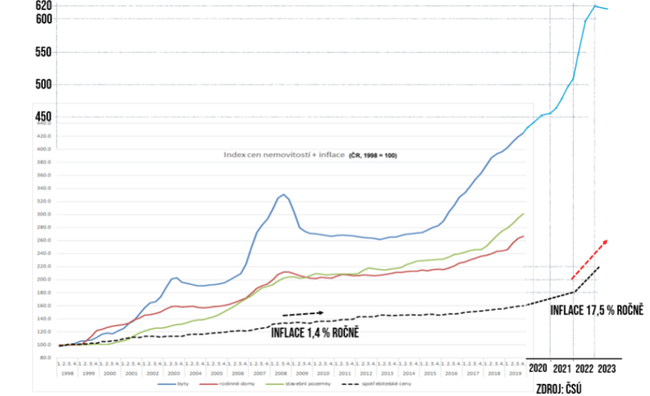

V minulosti za posledních 10 let nemovitosti rostly právě tímto tempem. Vzrostly o 8,63 %, ale vzhledem k tomu, že inflace byla 4 %, byl růst již výše zmíněných 4,63 % nad inflací.

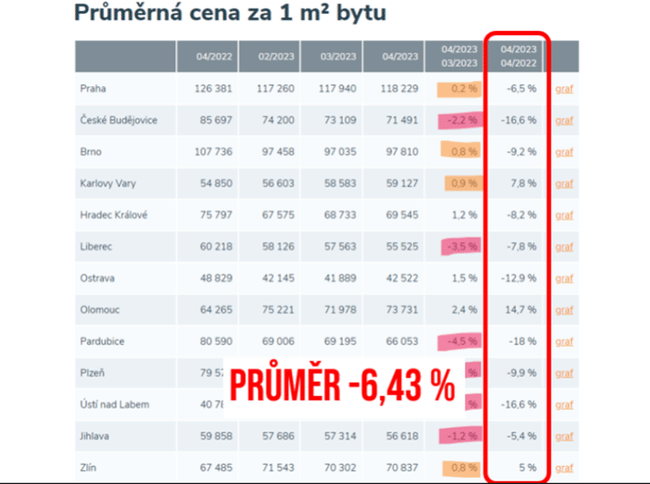

Zde je dobré připomenout, že zisky minulé se nerovnají ziskům budoucím. Můžete si všimnout, že i na grafu je cena nemovitosti opravdu hodně vysoko, jsme tedy někde okolo vrcholu. Ovšem my jsme u nominálního vrcholu, tzn., že jsme na vrcholu vyjádřeném v českých korunách. Jak jistě víte, poslední roky zde máme opravdu vysokou inflaci. Ta způsobila pokles nemovitostí pouze o 6,4 %, kdežto při minulé nemovitostní krizi byl pokles nemovitostí od roku 2008 do roku 2011 až 15,5 %.

Kumulovaná inflace za posledních 12 měsíců je 17,5 %. Za tu dobu nemovitostní trh klesl o 6,4 %. Pokud dnešní kumulovanou inflaci přičteme k současnému poklesu nemovitostí, dostáváme se na snížení hodnoty nemovitosti v čistém vyjádření po započtení inflace o 20 %. Čirou náhodou od roku 2008 do roku 2011, kde nemovitosti klesaly o 15,5 %, byla inflace malá, pouze 4 %. Kumulované čisté snížení hodnoty po zohlednění inflace vyjde taktéž 20 %. Už z tohohle je podle mého názoru dost pravděpodobné, že nemovitosti už více klesat nebudou a v horizontu 5 - 10 let uvidíme spíše nárůst.

Nemyslím si ale, že je vhodné nemovitost pořizovat právě teď. Počkat na přelom roku 2023 až 2024, kdy podle mě bude mnohem lepší doba na nákup. V ten moment bychom totiž mohli očekávat vysoký výnos.

Má to ovšem i svá rizika. Nemovitosti mohou spadnout ještě o 30 %, jak tvrdí někteří „specialisté“ v různých médiích. Já osobně si ale myslím, že ne, protože dnes máme za sebou ten stejný propad, jako v roce 2008, tedy 20 %.

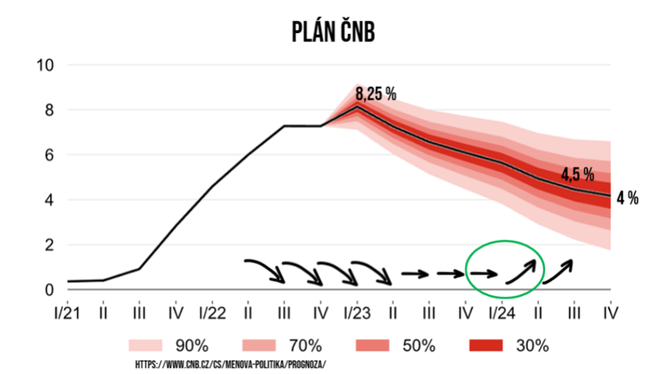

ČNB má v plánu každý měsíc snižovat úrokové sazby, což by tlačilo ceny nemovitostí nahoru.

Očekávaná inflace je v dnešní době mnohem vyšší, než v minulosti. Investoři, a nejen oni, ale také samotní občané ČR se bojí o znehodnocení svých peněz. Proto mají větší chuť se na nemovitostní trh opět přidat. V roce 2008 jsme měli inflaci pouze 1,4 % ročně, dnes je inflace 17,5 % ročně. S touto inflací nebude nikdo „sedět“ na penězích moc dlouho. Lidé budou sledovat nemovitostní trh, aby tam mohli dříve, či později „nastoupit“ a vyhnout se tak inflaci.

Mezi další rizika bych zařadil hypotéku. Můžeme se rychle dostat do problému s jejím splácení. Nebo by nám LTV mohlo začít růst, protože by cena nemovitosti nadále klesala. Stát se může všechno, a proto radím, až si budete brát úvěr, berte si jej v takové míře, abyste byli schopni jej splácet, to je základní pravidlo. Ovšem pokud se bavíme o LTV a chceme, aby nám cena nemovitosti neklesala, tak vzhledem k tomu že velký pokles cen nemovitostí již máme za sebou, není úplně pravděpodobné, že by stále klesala v takové míře.

Zároveň, jak jsem již několikrát zmiňoval, ČNB chce úrokové sazby začít snižovat. Což ve finále bude fungovat přesně naopak, než když jsme se bavili o tom, že ceny nemovitostí by měly začít klesat.

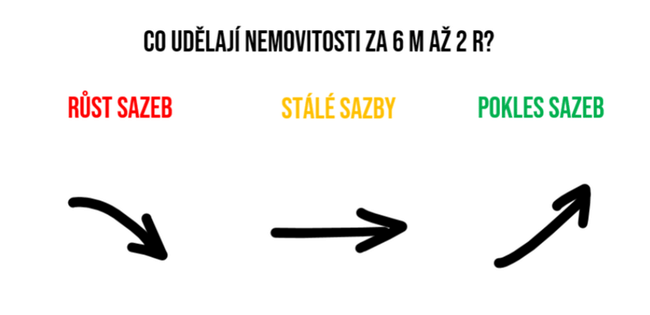

Zatímco předtím úrokové sazby rostly, což znamenalo, že za 6 měsíců až 2 roky budou ceny nemovitostí klesat.

Dnes již máme stále sazby, tzn., že cena bude spíše statická během 6 měsíců až 2 let.

Nyní se začínáme bavit o prvních poklesech úrokových sazeb, které by měly nastat v následujících měsících. Potom lze předpokládat, že během 6 měsíců až 2 let začnou nemovitosti růst. Vzhledem k situaci si myslím, že růsty budou posléze dost prudké.

Nakonec si tedy pojďme říct, kdy bude nejvhodnější doba na nákup nemovitostí.

Pokud se podíváme na plán ČNB, pak právě přelom roku 2023 a začátek roku 2024 je pravděpodobně ta nejlepší doba na nákup nemovitostí. V tu dobu by se to zrovna mělo začít lámat, tedy začít růst. Ovšem pokud se podíváme na poslední data, pak dle mého názoru by to mohlo být už na podzim roku 2023.

Je potřeba si také říci, že jsme stále na klesajícím trhu nemovitostí. Zatímco měst, ve kterých ceny klesly, je zase o něco méně, než v minulosti.

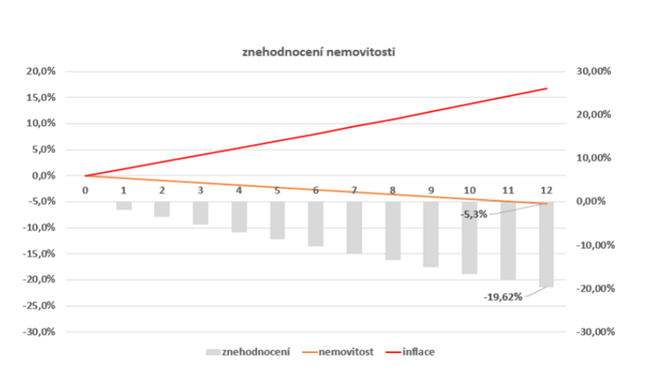

V tuto chvíli cena nemovitosti klesá pouze v 7 ze 13 měst v ČR. Po odečtení inflace již klesá pouze v 10 ze 13 měst v ČR. Především se ale dostáváme na průměrný pokles 0,45 % meziměsíčně. To je nejmenší pokles, který zde máme od května roku 2020. Klesání začíná čím dál více zpomalovat a dle mého názoru se klesání velmi brzy přelomí právě do růstu. V tu chvíli začnou možná růst i úrokové sazby a to bude podle mě jednoznačný start růstu nemovitostního trhu.

Někdo by ale samozřejmě mohl namítnout, že 0,45 % meziměsíčně je stále dost. Ano, je. Stále se zde bavíme o tempu, které by nám za rok snížilo cenu nemovitosti o 5,3 % jenom v nominální hodnotě. Při současném stavu 19,62 %, a také vzhledem ke stále vysoké inflaci, se poté bavíme o snížení kupní síly nemovitosti za rok. Jak si ale můžeme všimnout, křivka se začíná zplošťovat. Plán ČNB je takový, že úrokové sazby by měly velmi brzy začít růst. Není tedy vyloučené, že situace na nemovitostním trhu bude příznivá již na podzim roku 2023 a v tu chvíli pak bude nejlepší doba na nákup nemovitosti.

Co dělat do doby, než nemovitosti klesnou?

Díky tomu, že je stále duben a RB má akci, kdy při založení běžného účtu bez poplatků můžete získat 3 tis. Kč. Tato akce ale končí 31. května, takže pokud ještě nemáte založený účet, doporučuji této akce využít a pokud použijete tento odkaz https://bit.ly/RB1000DH, pak tím mj. podpoříte i moji tvorbu. Účet je založený během 10 minut.

Já jsem pomocí takovýchto akcí získal přes 10 tis. Kč, rozhodně si tuto šanci nenechte ujít.

Kromě toho se ale já osobně budu snažit splatit dluhy.

Pokud ale vy žádné nemáte, pak se snažte si udělat nějakou úvěrovou historii, protože pokud Vás banka nezná, tak neví, jak moc jste rizikoví. Samozřejmě není dobré si udělat negativní úvěrovou historii, pokud si vezmete úvěr a nebudete jej schopni splácet, pak to také není dobré. Za předpokladu, že si vezmete malý úvěr, jako nabízí třeba mBank, si vytvoříte krásnou úvěrovou historii a ukážete bance, že nejste rizikoví. Banka mBank nabízí 40 tis. Kč na 2 roky za 2 % RPSN. Symbolický úvěr za symbolický úrok.

Také je důležité si našetřit nějaký cash na základ hypotéky. Jak jsem již zmiňoval na začátku článku, kde jsme měli na modelu cash 600 tis. Kč, bez kterých by nám banka hypotéku nedala.

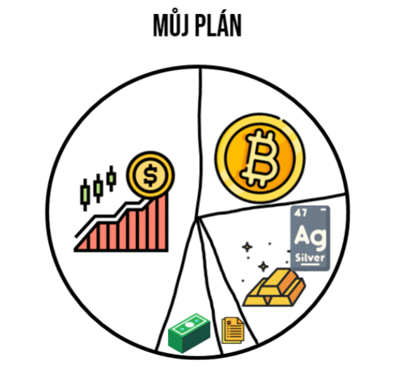

Z hlediska investování se já osobně budu držet nadále svého plánu, který jsem lehce upravil, protože jsem do něj přidal dluhopisy. Nyní držím 48 % v akciích, 20 % v Bitcoinu, 19 % v drahých kovech, 8 % mého portfolia tvoří hotovost a nově mám zainvestováno 5 % v dluhopisech.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Zní to lákavě a až moc jednoduše. Ale tohle není nic pro mě, tady se vůbec nepohybuju.