Vzhledem k tomu, jak v moc často slýchávám o investicích do $MPW , protože má vysoký dividend yield, jsem moc rád, že jsem na Twitteru narazil na toto vlákno, které jsem si dovolil přeložit, odkaz na původní tweet je úplně dole. Vše, co je ve vlákně obsaženo, je přesně ten důvod, proč investor NIKDY nesmí investovat POUZE na základě vysokého DY. $MPW je za mně dividend trap.

Které společnosti budou v příštích 20 letech vyplácet nejvíce na dividendách?Společnosti s dividendovými výnosy kolem 2%-3%. Jak je to možné?

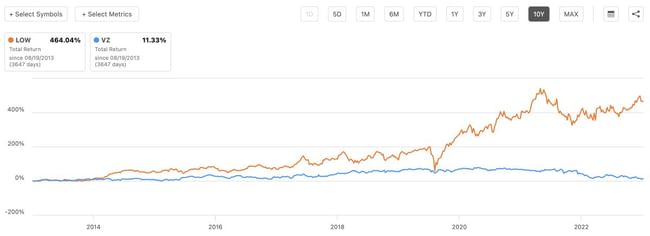

Názorný příklad na dvou akciích:

V roce 2013 měl $VZ DY 4,01 % a v roce 2023 má výnos 7,89 %.

V roce 2013 měl $LOW DY 1,56 % a v roce 2023 má výnos 2,02 %.

Myslíte si, že $VZ vyplatil za toto časové období více než $LOW ? Ani náhodou!

$LOW vyplatil během tohoto časového období více než $VZ . Je to způsobeno jednou věcí:

Dividendový růst.

V roce 2013 vyplácel $LOW každé čtvrtletí dividendu 0,16$ za akcii. Nyní v roce 2023 vyplácí čtvrtletně 1,10$ za akcii. To je za 10 let míra růstu dividend přes 20 % ročně!

Když se podíváme na $VZ , ten v roce 2013 vyplácel 0,52$ za akcii každé čtvrtletí. Nyní v roce 2023 vyplácí čtvrtletně 0,65$ za akcii. Dividenda rostla, ale nárůst byl minimální. Za 10 let tempo růstu dividendy dosáhlo pouze 2,39 % ročně.

Obrovský rozdíl v růstu dividend vedl k tomu, že $LOW vyplatil více na celkových dividendách než $VZ . Po 10 letech má $LOW YoC 10,01 %, zatímco $VZ má YoC pouze 5,47 %.

To znamená, že pokud jste v roce 2013 investovali 1 000$ do každé z těchto společností, $VZ by vám nyní vyplácel 54,70$ ročně, zatímco $LOW by vám vyplácel 100,10$. Nemluvě o tom, že celková návratnost $LOW během této doby byla 464,04 %, zatímco $VZ měl celkovou návratnost pouze 11,33 %!

Když společnost využívá téměř celé své free cash flow k výplatě dividend, nezbývá žádný kapitál, který by mohla reinvestovat zpět do podnikání. To obvykle vede ke špatným dlouhodobým výnosům, což byl případ $VZ .

Co to tedy znamená pro nás? Nedívejte se jen na dividendový výnos. Sledujte věci jako:

- míra růstu dividend

- výplatní poměr

- růst free cash flow

https://twitter.com/dividendology/status/1692923862529212638?s=20

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Vemli hezké shrnutí a souhlasím. Jen mám jednu otázku v tomto, jak tohle ale vnímat, případně rozlišovat když je model podnikání úplně jiný? ...zde v příkladu vidíme společnost která poskytuje telekomunikační služby proti zdravotnickému reitu. Kde když vezmu ten výplatní poměr, tak co vím, ale možná se pletu, proto se ptám, tak společnosti typu reit mají prý přímo dané, že musí vyplácet do nějaké výše dividendu a tak možná i kdyby chtěli třeba snížit div. aby mohli více toho svého free cash flow investovat do podnikání, tak ale ty "podmínky" to neumožnují oni musí vyplácet div. Kdežto jiný druh podnikaní tohle nemá, třeba Apple, tak přesně, obrovsky bohatá společnost která by jistě zvládla dávat lepší div. ale nedělá to a investuje raději do sebe a růstu.

Tak jen toto jsem chtěl zmínit jestli tam nemusí být také možná problém v typech podnikání. Jinak souhlasím, že vysoké dividendy vypadají moc lákavě ale je asi nemožné najít společnosti které si je udrží stále, ač teda jsem viděl a i zde myslím, že je, bylo pár lidí, co mají velmi překvapivé dividendové výsledky. 😊

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Tohle je velmi hezké shrnutí a je to něco, nad čím by se měl každý investor zamyslet. Někdy ale nejde o to, vydělat na samotných akciích, jelikož to s sebou může přinášet různá rizika. Každý styl bude pro svou skupinu, ale mělo by to být v portfoliu alespoň trochu namícháno.