Společnost Intel $INTC není podle mě nyní pro dlouhodobé investory příliš zajímavá, protože její nízké PE násobky ocenění jsou dnes doopravdy opodstatněné a ani ve střednědobém horizontu není při současných cenách příliš velký potenciál k růstu 😬. Intel se v posledních několika letech potýkal s problémy s růstem svého podnikání a jeho nedávná strategie růstu směrem k "slévárenskému obchodnímu modelu" bude nějakou dobu trvat, než se projeví jako úspěšná.

Společnost Intel před několika měsíci oznámila, že se vrátí k podnikání v oblasti slévárenství, což znamená, že bude opět vyrábět čipy pro jiné společnosti, nikoli pouze pro sebe, a v rámci této nové obchodní strategie postaví v USA dvě nové továrny.

Nedávno společnost představila produktový plán pro nadcházející roky a změnila názvy svých technologií, aby se lépe srovnala se svým hlavním konkurentem Taiwan Semiconductor Manufacturing Company $TSM, což rozhodně nezapůsobilo na trh a většinu investorů, kteří jsou skeptičtí vůči fundamentální hodnotě Intelu.

Od začátku května se akcie konkurentů $ASML vrátily o více než 30 %, akcie TSMC vzrostly o zhruba 7 %, zatímco akcie společnosti Intel $INTC včetně dividend poklesly přibližně o 5 %. Intel oznámil výsledky za 2. čtvrtletí 2021, které byly poměrně slabé vzhledem k tomu, že polovodičový průmysl se v současnosti potýká s nedostatkem čipů a většina jeho kolegů hlásí hvězdný růst.

Například společnost AMD $AMD vykázala v posledním čtvrtletí meziroční růst tržeb o 99 %, zatímco tržby společnosti NVIDIA $NVDA vzrostly meziročně o 68 %. Ve stejném období vykázala společnost Intel tržby ve výši 18,5 miliardy dolarů, které meziročně vzrostly pouze o 2 %.

To bylo mírně nad očekáváním, což je jediné pozitivum, které lze na těchto číslech vzít, ale bylo výrazně slabší než u všech jeho hlavních konkurentů. Podle obchodních jednotek se nejslabší výkonnost projevila ve skupině datových center, kde tržby meziročně poklesly o 9 %, což by teoreticky měla být pro Intel růstová oblast a nevěstí to nic dobrého pro růst v následujících čtvrtletích.

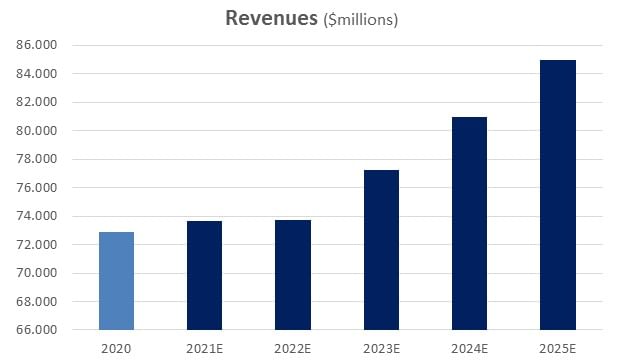

Výhled společnosti Intel $INTC pro tržby v roce 2021 totiž činí přibližně 73,5 miliardy dolarů, což je pouze o 1 % více než v roce 2020. Meziroční růst tržeb o 1 % je v současném pozitivním provozním prostředí v polovodičovém průmyslu poměrně slabý a ukazuje, že společnost Intel má některé zásadní problémy, které zjevně musí vyřešit.

Neočekává se, že by strategie společnosti Intel, která se snaží o růst v oblasti slévárenství, brzy změnila své základní principy, vzhledem k tomu, že výstavba továren trvá dlouho a očekává se, že budou v provozu až v letech 2023/2024. To znamená, že růst tržeb v příštích 2-3 letech by měl být i nadále slabý, zatímco od roku 2024 by mohlo dojít ke změně ve vývoji tržeb společnosti.

Kromě toho má slévárenská divize v průměru nižší hrubé marže než zbývající divize společnosti Intel, pokud srovnáme hrubou marži společnosti TSMC a společnosti Intel (přibližně 50 % oproti 56 % v roce 2020), takže ziskovost bude v relativním vyjádření penalizována a očekává se, že potenciálnímu růstu příjmů společnosti Intel $INTC v letech 2024/2025 nebude odpovídat tempo růstu jejích hospodářských výsledků.

Podle odhadů analytiků se totiž očekává, že tržby společnosti Intel zůstanou v roce 2022 beze změny na úrovni přibližně 73,7 miliardy dolarů a v roce 2023 vzrostou o 3,3 % na 75,6 miliardy dolarů. Poté v současné době existuje pouze jeden analytik, který uvádí prognózy pro roky 2024 a 2025, takže tato čísla nebudu používat a místo toho dám společnosti Intel za pravdu a předpovídám roční růst tržeb o téměř 5 % v každém roce. To znamená, že společnost Intel může do roku 2025 dosáhnout příjmů ve výši přibližně 85 miliard dolarů, což považuji za přijatelný scénář.

Co se týče hospodářského výsledku a zisku na akcii, používám stejný přístup a vycházím z konsensuálních odhadů do roku 2023 a předpokládám mírně nižší růst než u tržeb v letech 2024 a 2025 (jak již bylo vysvětleno dříve, slévárenský byznys by měl mít nižší marže ve srovnání s úrovní, kterou Intel v současnosti vykazuje), což povede k čistému zisku kolem 18,9 miliardy dolarů v roce 2025 (nárůst pouze o 13 % ve srovnání s rokem 2021) a zisku na akcii ve výši 4,60 dolarů ve stejném roce (oproti 4,11 dolarům očekávaným v roce 2021 na základě GAAP čísel, protože výhled společnosti počítá s upraveným ziskem na akcii ve výši 4,80 dolarů).

Ocenění

Pokud jde o ocenění, polovodičový průmysl se obchoduje s relativně vysokými násobky vzhledem k tomu, že se jedná o odvětví, které má v dnešní době dobré vyhlídky na růst, a proto ospravedlňuje prémiové ocenění oproti celému akciovému trhu (obchoduje se s přibližně 31násobkem forwardových zisků oproti 27násobku u indexu S&P 500).

Společnost Intel $INTC je však jednou z mála výjimek a její ocenění je relativně nízké, vezmeme-li v úvahu, že se obchoduje pouze za 11,1x forwardový zisk. To znamená, že jednoduchým přístupem k ocenění na základě srovnatelných společností můžeme dojít k závěru, že Intel je v současné době výhodný a opětovné ocenění se může zdát zřejmé, pokud bude Intel v příštích několika letech dobře realizovat svou obchodní strategii.

Navíc v porovnání se společnostmi Nvidia $NVDA (obchoduje se na 65násobku forwardového zisku) nebo AMD $AMD (na 49násobku forwardového zisku), které jsou obvykle považovány za dva nejbližší srovnatelné subjekty, se Intel obchoduje na mnohem nižších valuačních násobcích a hypoteticky může být při současné ceně akcií považován za levný.

To je však poměrně zavádějící, protože Intel se již nějakou dobu obchoduje za toto snížené ocenění a k opětovnému ocenění nemusí dojít brzy, navíc na základě mého přístupu k ocenění není Intel v současné době podhodnocen.

Můj přístup k oceňování spočívá v tom, že se zaměřuji na tržby a zisky v příštích několika letech, nikoliv pouze na tento nebo příští rok, abych zjistil, zda má akcie potenciál růstu v časovém horizontu 2-4 let. Proto použiji odhad 2025, abych zjistil, zda je společnost Intel v současné době podhodnocená, nebo ne, a její historické ocenění za posledních několik let na základě zisků za příštích 12 měsíců.

S přihlédnutím k mému odhadu zisku na akcii v roce 2025 ve výši 4,60 dolarů je moje cílová cena pro konec roku 2024 54,74 dolarů za akcii, což je jen asi o 2 % více než současná cena akcií společnosti Intel $INTC.

To znamená, že Intel ve střednědobém horizontu nenabízí příliš velký růst, a proto, aby se stal pro investory atraktivnějším, by jeho cena měla klesnout, nebo musí společnost poměrně dobře realizovat svou strategii obratu v podnikání, aby se odhady zisků zvýšily, na což nyní nejsem ochoten vsadit vzhledem ke špatným výsledkům společnosti Intel v posledních letech.

Závěr

Společnost Intel není v rámci polovodičového průmyslu přesvědčivou investicí vzhledem k tomu, že její provozní dynamika je poměrně slabá, a i při zvážení výrazného zlepšení v letech 2024/25 její akcie nenabízejí příliš velký růst. Intel by mohl sice nabídnout určitou hodnotu v horizontu 3-5 let, v posledních měsících však nedošlo k žádnému výraznému pokroku, a proto zůstávám skeptický zda společnost bude schopna v příštích 2-3 letech výrazně zlepšit své fundamentální ukazatele...

DISCLAIMER – nejsem investiční profesionál, ale jen zaujatý retailový investor, takže se nejedná o investiční doporučení. Před nákupem si prosím udělejte vlastní analýzu.

Nesuhlasim. V podobnej situacii bolo par rokov dozadu AMD a taktiez im nikto nedaval moc nadeje. A prave sa to ukazalo ako najlepsie obdobie pre nakup. Vo vyrobe CPU sa atraktivita obidvoch firiem dlhodobo strieda a ocakavam, ze to bude pokracovat aj do buducna.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

👍👍