VALUÁCIA : Build-A-Bear Workshop: Rozprávkový rast vo svete hračiek

x ÚVOD

Spoločnosť Build-A-Bear Workshop, Inc. predstavuje viackanálového maloobchodníka s plyšovými hračkami a súvisiacimi produktmi, ktorý svoje aktivity rozprestiera v troch hlavných segmentoch: priamy predaj spotrebiteľom, komerčné operácie a medzinárodnú franšízu. S operáciami zahrnujúcimi e-commerce platformy a dočasné obchody v Spojených štátoch, Kanade, Írsku a Spojenom kráľovstve, sa spoločnosť zameriava na posilnenie svojej pozície na trhu. Komercia zahŕňa licencovanie duševného vlastníctva pre tretie strany a veľkoobchodné aktivity. Medzinárodná franšíza pritom rozširuje značku do Ázie, Austrálie, na Blízky východ, do Afriky a Južnej Ameriky. Celkovo Build-A-Bear prevádzkuje približne 350 obchodov riadených korporáciou a má 68 franšízových predajní pôsobiacich na medzinárodnej úrovni.

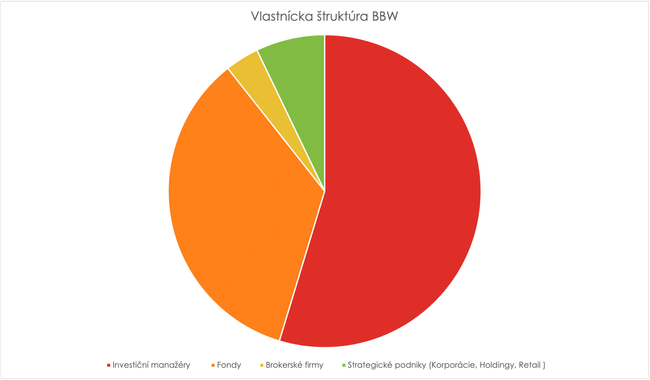

x VLASTNICKÁ ŠTRUKÚRA

x INVESTIČNÁ TÉZA

Build-A-Bear Workshop, Inc. predstavuje atraktívnu investičnú príležitosť vďaka svojmu unikátnemu viackanálovému modelu, zahŕňajúcemu e-commerce, dočasné obchody a medzinárodnú franšízu. S približne 350 korporátnymi obchodmi a 68 franšízami svetovo, spoločnosť rozširuje svoju globálnu prítomnosť a diverzifikuje príjmy prostredníctvom licencovania a veľkoobchodu. Silná značka a zákaznícka lojalita, spolu s efektívnou stratégiou medzinárodnej expanzie, podporujú jej potenciál pre udržateľný rast. Tieto faktory robia z Build-A-Bear atraktívnu investíciu s významným potenciálom pre rast príjmov a zvýšenie hodnoty pre akcionárov.

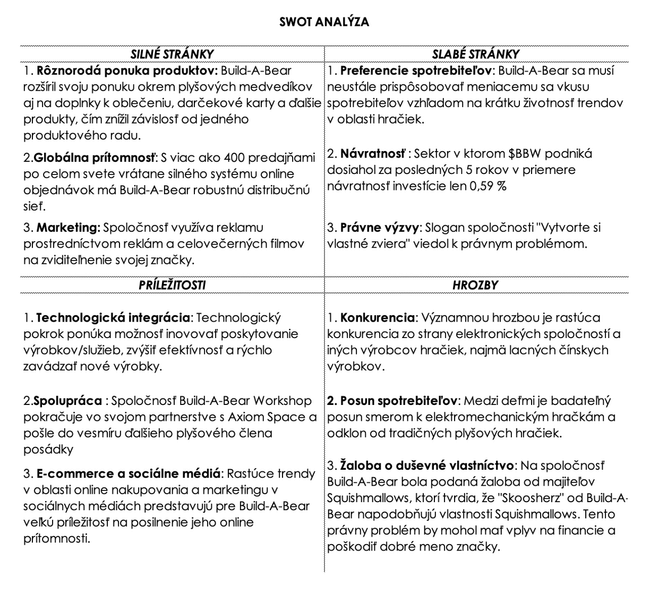

x SWOT ANALÝZA

x FINANČNÉ UKAZOVATELE

Finančné ukazovatele naznačujú, že spoločnosť Build-A-Bear Workshop (BBW) má v porovnaní s priemerom sektora silnejšiu pozíciu v rôznych aspektoch. S pomerom P/E 7,26 je spoločnosť BBW ocenená konzervatívnejšie ako sektor, čo naznačuje, že investori možno nerozpoznávajú potenciálny rast alebo podceňujú zisky spoločnosti BBW. Hodnota P/Book spoločnosti BBW je viac ako dvojnásobne vyššia ako priemer sektora, čo naznačuje, že trh si uvedomuje väčšiu hodnotu aktív spoločnosti BBW v porovnaní s vlastným imaním spoločnosti. Pomer P/Sales ukazuje, že spoločnosť BBW sa obchoduje s prémiou v porovnaní so sektorom, čo môže odrážať lepšiu efektívnosť predaja alebo vyššiu kvalitu predaja.

Tržby spoločnosti BBW na akciu výrazne prevyšujú sektor, čo môže byť odrazom efektívnejšieho obchodného modelu alebo vyššieho objemu predaja na akciu v obehu. Návratnosť aktív (ROA), návratnosť vlastného kapitálu (ROE) a návratnosť investícií (ROI) spoločnosti BBW sú výrazne vyššie ako v sektore, čo poukazuje na vyššiu ziskovosť a efektívnosť využívania aktív a vlastného kapitálu na dosahovanie výnosov. Hrubá marža spoločnosti BBW tiež výrazne prevyšuje sektor, čo naznačuje lepšiu kontrolu nákladov v porovnaní so sektorom.

Obrat zásob BBW je mierne nižší ako v sektore, čo by mohlo znamenať nižšiu efektívnosť riadenia zásob alebo strategické skladovanie tovaru. Obrat pohľadávok je v prípade BBW výrazne vyšší, čo by mohlo naznačovať efektívnejšie procesy vymáhania alebo kratšie úverové podmienky.

Vyššia hodnota beta spoločnosti BBW v porovnaní so sektorom naznačuje, že cena jej akcií je volatilnejšia a pravdepodobne citlivejšia na pohyby na trhu. Trhová kapitalizácia spoločnosti BBW je výrazne vyššia ako priemer v sektore, čo poukazuje na jej významnejšie zastúpenie na trhu. Keďže spoločnosť BBW zamestnáva viac zamestnancov, ako je priemer v sektore, mohla by mať na zabezpečenie svojich činností viac pracovných síl. A napokon, miera reinvestovania spoločnosti BBW je podstatne vyššia ako v sektore, čo naznačuje zameranie na využívanie zisku na rastové iniciatívy.

Celkovo finančná analýza spoločnosti BBW naznačuje, že ide o spoločnosť, ktorá v súčasnosti dosahuje dobré výsledky v porovnaní s priemerom odvetvia so silnými ukazovateľmi ziskovosti a efektívnosti, ale má aj vyšší rizikový profil, ako naznačuje jej beta.

x VALUÁCIA SPOLOČNOSTI

Na základe modelu diskontovaných peňažných tokov (DCF) sa budúcnosť spoločnosti BBW javí ako sľubná, s implikovanou cenou akcie 43,93 USD, čo signalizuje značný potenciál rastu o 46,87 % v porovnaní so súčasnou trhovou cenou.

Kľúčové predpoklady modelu :

1. Spomalenie rastu príjmov: Predpokladam, že príjmy spoločnosti BBW budú pokračovať v pozitívnej trajektórii, ale očakávam, že rast sa každoročne spomalí približne o 1 %. Toto postupné spomaľovanie odráža dozrievanie podniku a nasýtenosť trhu.

2. Rast zisku pred úrokmi a zdanením (EBIT): Očakávam, že zisk spoločnosti BBW bude vykazovať pozitívny trend a bude sa zvyšovať približne o 1 % ročne. To svedčí o prevádzkovej efektívnosti spoločnosti a jej schopnosti zvyšovať ziskovosť.

3. Stabilná daňová sadzba: Predpokladá sa, že dane zostanú stabilné na úrovni 25 %, čo potvrdzuje súčasné sadzby, ktoré sa pohybujú medzi 11 % a 17 %. To predstavuje konzervatívny odhad, ktorý sa zabezpečuje proti budúcim zmenám daňových sadzieb.

4. Odpisy a amortizácia (D&A): Táto sadzba stanovená na konštantnej úrovni 3 % zodpovedá historickým trendom kapitálových výdavkov spoločnosti a odráža stabilnú základňu aktív.

5. Kapitálové výdavky (CapEx): Predpokladám pevnú sadzbu 5 %, mierne vyššiu vzhľadom na expanzné úsilie spoločnosti, ktoré je o 2 % vyššie ako sadzba D&A. To podporuje stratégiu rastu spoločnosti BBW a jej záväzok investovať do budúcnosti.

6. Čistý pracovný kapitál (NWC): Očakáva sa, že zmeny NWC sa medziročne znížia o 4,45 %, čo odráža silnú pozíciu BBW v efektívnom riadení cyklu pracovného kapitálu a jej schopnosť efektívne splácať pohľadávky.

7. Priemerné vážené náklady kapitálu (WACC): Model používa WACC vo výške 10,66 %, odvodený z nákladov na dlh vo výške 5 % a nákladov na vlastný kapitál vo výške 16 %. Táto diskontná sadzba je rozhodujúca pri zohľadnení rizikového profilu spoločnosti a alternatívnych nákladov na investície. WACC ktorá bola použitá ako diskontná sadzba je počítaná pesimisticky a náklady na vlastný a cudzí kapitál su nadhodnotené aby sa predišlo príliš optimistickému oceneniu.

Ocenenie DCF preto vytvára obraz spoločnosti BBW ako podhodnotenej akcie so značným priestorom pre zhodnotenie ceny na základe jej silných základných ukazovateľov a obozretného finančného riadenia.

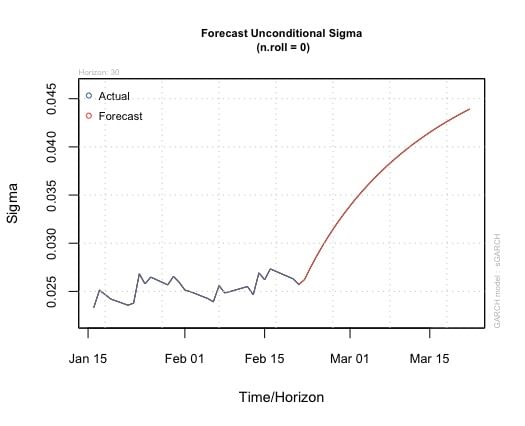

x PREDPOVEĎ VOLATILITY

Predpoveď modelu GARCH naznačuje zvýšenie volatility akcií BBW počas nasledujúcich 30 dní. Predpoveď ukazuje relatívne stabilnú volatilitu na začiatku, po ktorej nasleduje výrazný rastúci trend, keď sa posunieme ďalej v horizonte. Pre investorov to naznačuje, že cena akcií spoločnosti BBW môže v nasledujúcom mesiaci zaznamenať väčšie výkyvy, čo by mohlo znamenať vyššie riziko investície v tomto období.

x ZÁVER

Súhrnne povedané, komplexná analýza spoločnosti Build-A-Bear Workshop (BBW) vystihuje spoločnosť, ktorá úspešne diverzifikovala svoj sortiment výrobkov nielen na plyšové hračky, ale aj na odevné doplnky a iný tovar, čím znížila svoju závislosť na jednej kategórii výrobkov. Spoločnosť sa môže pochváliť významnou globálnou prítomnosťou s robustnou platformou internetového predaja a fyzickými predajňami na viacerých kontinentoch, čo prispieva k silnej distribučnej sieti.

Marketingové iniciatívy boli nápomocné pri zviditeľňovaní značky. V budúcnosti má spoločnosť BBW príležitosť využiť technologický pokrok na inováciu a zefektívnenie dodávok výrobkov, využiť rozvíjajúce sa trendy internetového obchodu a marketingu na sociálnych sieťach a rozšíriť svoj dosah na trh prostredníctvom prebiehajúceho partnerstva so spoločnosťou Axiom Space.

Tieto príležitosti sú však konfrontované s potenciálnymi hrozbami, ako je silná konkurencia zo strany výrobcov elektronických hračiek a zmena preferencií spotrebiteľov smerom k elektromechanickým hračkám. Hrozí právny spor týkajúci sa duševného vlastníctva s majiteľmi Squishmallows, čo predstavuje riziko pre finančné zdravie a dobré meno značky BBW.

Finančné ukazovatele odrážajú silnú pozíciu spoločnosti BBW v porovnaní s priemernými hodnotami v sektore, pričom kľúčové ukazovatele, ako napríklad pomer P/E, výnosy na akciu a návratnosť investícií, naznačujú, že spoločnosť prekonáva svojich konkurentov a vykazuje silnú trajektóriu rastu.

Ak vezmeme do úvahy všetky tieto faktory, spoločnosť BBW je vďaka svojej silnej prítomnosti na trhu, osvedčeným rastovým stratégiám a solídnym finančným základom postavená ako atraktívna investičná možnosť.

Budem rád za spätnú väzbu a prípadné poznámky na zlepšenie analýz. Predošlú analýzu spoločnosti $MO si môžete prečítať tu : Altria Group (MO): Dymový signál pre budúce dividendy a | Bulios.