V srpnu průměrné akcie v ETFkách porazily naše akcie.

Průměrné akcie v USA a Evropě za poslední měsíc klesly o 0,74 % a akcie, které nakupujeme my klesly o 1,03 %.

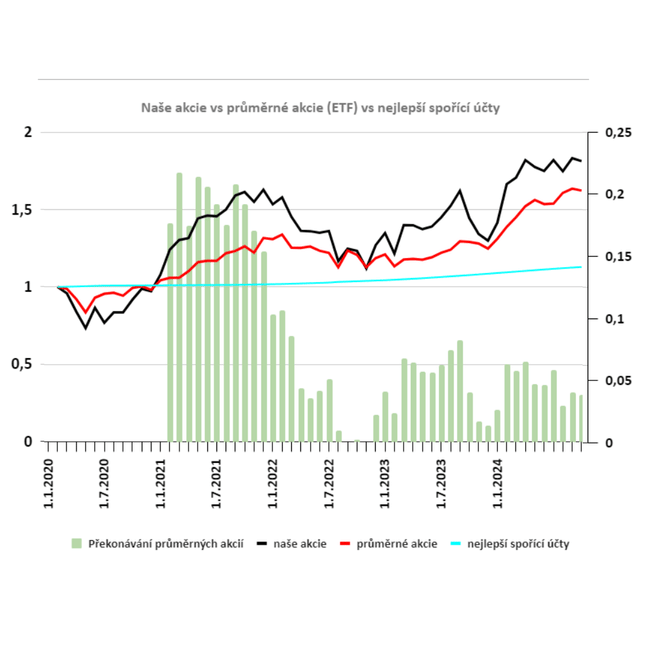

Skrz to je náš náskok oproti průměrným akciím od 1. 1. 2020 již “pouze” 19,05 % celkově nebo 3,81 % ročně. To po započtení všech transakčních poplatků a daní z dividend.

Celkově naše portfolio vzrostlo od 1. 1. 2020 o 81,3 %, což dělá 13,6% roční výnos.

Průměrné akcie USA a Evropy vzrostly o 62,3 %, což dělá 10,93 % ročně.

A za stejnou dobu by spoření na nejlepších spořících účtech v ČR přineslo celkem 12,9 %.Jako každý měsíc, jsem si i tentokrát pro Vás připravil 5 akcií, které mají potenciál překonat běžné akcie a ETF fondy.

Princip, kterým tyto akcie vybírám mi umožňuje dlouhodobě dosahovat výnosu 13,60 % ročně a překonávat průměrný výnos Amerických a Evropských akcií o 3,81 % ročně (od 1.1.2020).

Protože chci být pro své diváky důvěryhodný, tak po celou dobu (od 1.1.2020) transparentně ukazují vývoj i přehled svého portfolia na svých FB stránkách.

1. první akcií, kterou jsem si připravil je Anglická společnost Anexo group. Od této akcie při dnešní ceně 64,9 GBX očekávám výnos 18,86 % nad inflací*.

Anexo group poskytuje právní servis a půjčuje vozidla klientům, kteří se stali (ne vlastní vinnou) účastníkem dopravní nehody. Kromě toho společnost poskytuje i běžné právní služby.

Jde o rostoucí business, který dlouhodobě roste a dosahuje velmi dobré rentability (ROA běžně nad 6 %). Vlastní kapitál roste mezi 10-20 % ročně, akcie emitují pouze tempem 0,5 % ročně a k tomu ještě vyplácí dividendu ve výši cca 1,8 % po zdanění.

Tyto akcie nyní držím a mám v plánu je prodávat při ceně 170 GBX.

Ticker: ANX, ISIN: GB00BF2G3L29, Burza LSE

2. Akcie, u které očekávám při dnešní ceně (34 $) výnos 19,05 % ročně nad inflací* je americká ocelárna Ternium. Tato ocelárna dosahuje oproti konkurenci dlouhodobě skvělých marží, drží si nízký dluh a přesto se její ROE pohybuje obvykle nad 15 % ročně.

V posledních dnech jejich akcie ale viditelně poklesly. Jak to? Ternium dostalo pokutu od Brazilského soudu ve výši 5 mld BRL, což je cca 890 mil $.

Každopádně, poplatek je zaplacený, nikde nejsou ani náznaky toho, že by se měli platit další pokuty, takže i kdyby se Ternium nepodařilo odvolat a dostat peníze zpět. Šlo o poměrně malý odpis vzhledem k excelentním výsledkům Ternia a stále jde o skvělou akcii, nyní za skvělou cenu.

Tyto akcie nyní držím a mám v plánu je prodávat při ceně 80,7 $.

TICKER: TX, ISIN: US8808901081, BURZA: NSY

3. Automobilka, která při dnešní ceně (96,38 €) přinese investorům pravděpodobně 16,36 % nad inflací ročně* je podle mě Volkswagen. Konkrétně její prioritní akcie VOW3.

Společnost Volkswagen asi není třeba představovat. Ovšem to, že jejich prioritní akcie se obchodují pouze za 0,27 PB, ponesou pravděpodobně více než 7 % dividendu a ta dividenda se jen za posledních 10 let více než zdvojnásobila už tak známé není.

Volkswagen jednoznačně čekají těžké časy. Na druhou stranu i při dnešních mizerných výsledcích jsou akcie této společnosti tak levné, že ji podle mě nelze vynechat při budování hodnotového akciového portfolia, které má potenciál porazit průměrné akcie.

Tyto akcie nyní držím a mám v plánu je prodávat při ceně 197 €.

TICKER: VOW3, ISIN: DE0007664039, BURZA: XET

4. Společností, která má podle mě potenciál porazit akciové trhy je BMW. Opět jejich prioritní akcie BMW3, které se dnes obchodují za 79,15 € a při této ceně od nich očekávám dlouhodobý výnos 16,51 % ročně nad inflací*.

Ani BMW jistě nemusím představovat, a proto rovnou vysvětlím, proč těmto akciím tak věřím.

- ROA běžně nad 4,5 % (na automobilní sektor velmi dobrý výsledek)

- ROE běžně nad 12 % (na automobilní sektor velmi dobrý výsledek)

- ZISK na akcii běžně přes 14 €, tedy PE cca 5,5

- DIVIDENDA na akcii přes 4 €, tedy více než 5 % dividendový výnos

- PB 0,55

Zkrátka jde o špičku v automobilovém průmyslu za skvělou cenu.

Tyto akcie nyní držím a mám v plánu je prodávat při ceně 166 €.

TICKER: BMW3, ISIN: DE0005190037, BURZA: XET

5. a poslední akcii, kterou jsem si dnes pro vás připravil je Raiffeisen Bank International. Její akcie se dnes obchodují za 17,82 € a očekávám od jejich držby 18,72 % roční výnos nad inflací*

RBI dlouhodobě dosahuje úžasných zisků, pracuje s vysokou úrokovou marží, a přitom se obchoduje pouhých 2,4 PE. Jak je to možné?

Odpověď je ve válečném konfliktu na Ukrajině a sankcích na Rusko. RBI totiž přibližně 30 % svých zisků generuje na Ukrajině a v Rusku. To se nelíbí Evropským regulátorům, a tak tlačí na RBI, aby svoje činnosti v Rusku ukončila.

Dle posledních zpráv to však vypadá, že RBI postupně svoje aktivity v Rusku ukončuje, čímž uspokojuje Evropské regulátory, a přitom nadále dosahuje vysokých zisků. Za mě skvělá investice ve skvělý čas.

I kdyby RBI přišla o celé svoje zisky z Ruska, pravděpodobně by nadále generovala přes 3,5 € zisku ročně, což je za mě pořád skvělá investiční příležitost.

Tyto akcie nyní držím a mám v plánu je prodávat při ceně 41,7 €.

TICKER: RAW, ISIN: AT0000606306, BURZA: XET

*Disclaimer: Investování s sebou nese volatilitu a další rizika. Pokud nerozumíte aktivu, do kterého hodláte investovat, raději do něj neinvestujte.

+ Info k Medifast, o které jsem mluvil minulý měsíc

Trh zdravého životního stylu v Americe naprosto obrátil na ruby nový "lék" na hubnutí GLP-1.

Mnoho Američanů se rozhodlo, že veškeré problémy se stravováním vyřeší užíváním tohoto léku a přestávají řešil další cesty ke zdravému životnímu stylu. To přirozeně postihuje tržby Medifast, které každým kvartálem klesají a nyní dosáhli dokonce na tak nízkou hranici, že se i velmi stabilní Medifast dostává do ztráty.

Management se snaží hledat způsoby, jak se adaptovat na změnu trhu vlivem "léku" GLP-1. Jedním z možností je prodávat produkty na podporu hubnoucího procesu při užívání GLP-1. To mi sice přijde jako zajímavá cesta, ale nedokážu odhadnout, zda bude funkční.

Nyní nebudu ani prodávat ani nakupovat a počkám, jak se situace vyvine. Věřím, že existuje šance, že se Medifastu podaří adaptovat na současnou změnu a poté by se mohly vysoké zisky opět navrátit. Uvědomuji si také alternativu, že Medifast transformaci nezvládne a během 3-6 let zkrachuje.

Pokud chcete vidět všechny moje analýzy a celé naše portfolio, tak koukněte na dokud je cena pouhých 18 € měsíčně, brzy se bude zdražovat na 20 €.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Tenhle měsíc byl na trhu dost náročný. Výsledky byly dost smíšené, protože se v druhé polovině moc titulů nehýbalo tak výrazně. V září očekávám vyšší volatilitu a také sleduji sezonnost.