Situace je taková jaká je. Nejistota, válka, propady atd. atd... sslyyšíme to každý den. V tomto prostředí se všechny oči budou upírat k Fedu, který má koneckonců za úkol řídit inflaci a používat svou hlavní zbraň - úrokové sazby - aby se vyhnula recesi. S tím, jak se ekonomický obzor mračí, se však znalci začínají ohlížet po různých možných směrech. Klíčovým faktorem v této situaci budou budoucí kroky Fedu. Vzhledem k ukrutné inflaci, benzínu, který v celých spojených státech v průměru stojí 5 dolarů za galon, a klesajícímu akciovému trhu se všechny oči upírají na centrální banku a jejího předsedu Jeroma Powella.

S ohledem na to všechno je pravděpodobně čas zvážit vstup do dividendových akcií. Jedná se o akcie, které ochrání a investiční portfolio tím, že poskytují hodnotný zdroj příjmů bez ohledu na pohyby na trhu.

Dnes tu máme další dvě, které zaujmou především svým vysokým, 9% dividendovým výnosem.

Crestwood Equity Partners $CEQP

Začneme firmou Crestwood Equity, která se zabývá energetikou. Tato společnost působí jako komanditní společnost v energetickém průmyslu a zaměřuje se na tři regiony: břidlice Marcellus, hlavní apalačskou formaci zemního plynu, břidlicové pánve Williston a Powder River podél hranice státu Texas a Nového Mexika, pánev Delaware a břidlice Barnett. Crestwood společnost se sítí aktiv, která působí v oblasti shromažďování, přepravy a skladování zemního plynu, kapalného zemního plynu a ropy.

Celkové tržby společnosti v 1Q22 dosáhly 1,58 miliardy dolarů, což je oproti 1,03 miliardy dolarů v předchozím čtvrtletí impozantní meziroční nárůst o 53 %. V konečném součtu společnost zaznamenala čtvrtletní čistou ztrátu na akcii ve výši 4 centů na akcii, což je mnohem lepší výsledek než ztráta 86 centů na akcii v 1Q21.

Skutečným lákadlem této akcie pro investory není zisk akcií, ale dividenda. Crestwood v posledním prohlášení zvýšil její výplatu o 5 % na 65,5 centů na kmenovou akcii. Jednalo se o první zvýšení od únorového čtvrtletí 2020 a při anualizované sazbě 2,62 USD nyní dividenda vynáší 9,2 %. To je 4,5násobek průměrné dividendy zjištěné mezi společnostmi v indexu S&P 500 - a co je důležitější, je to vyšší výnos než 8,6% anualizovaná míra inflace.

Analytik Justin Jenkins ve svém zpravodajství o této akcii pro Raymond James píše: "CEQP zlepšila svůj rizikový profil prostřednictvím řady strategických opatření, z nichž nejnověji konsolidovala aktiva Bakken/Permian G&P a umožnila obnovit růst distribuce. Ačkoli 1Q22 byl "pauzou", provozní páka posouvá roční očekávání výše a synergie z fúzí a akvizic a finanční flexibilita mohou v letošním roce poskytnout další katalyzátory. Přestože se převis vlastního kapitálu OAS nerozptýlil, CEQP se obchoduje na úrovni pod 8x EV/EBITDA v roce 2023E - což je přesvědčivý vstupní bod, zejména ve víceletém časovém horizontu."

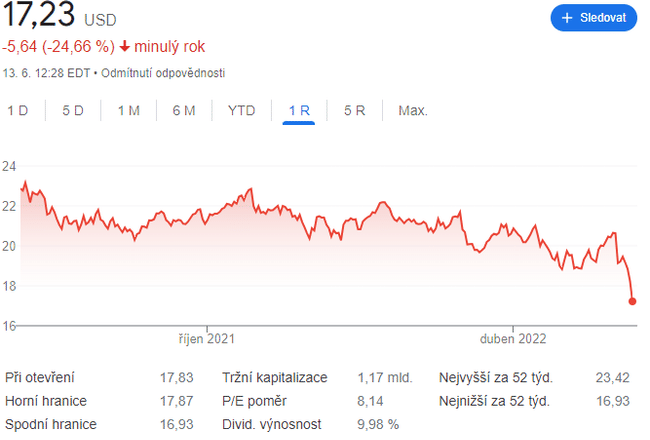

KKR Real Estate Finance Trust $KREF

Další na řadě je Real Estate Finance Trust, fond REIT. Tyto společnosti patří k trvalým lídrům mezi plátci dividend, protože jejich výplaty obvykle slouží ke splnění regulatorních požadavků týkajících se navrácení zisku akcionářům. Společnost KKR získala a financuje úvěry na širokou škálu nemovitostí, včetně bytů pro více rodin (48 % portfolia), kancelářských prostor (27 % portfolia) a zařízení pro přírodní vědy (10 % celkového portfolia). Portfolio společnosti v současné době zahrnuje 7,1 miliardy dolarů ve splácených úvěrech, z nichž 99 % tvoří seniorní úvěry.

Divoká situace na realitním trhu v poslední době podporuje KKR v posledních měsících a v 1Q22 společnost vykázala 47 centů distribuovatelného zisku na zředěnou akcii. To vycházelo z celkového distribuovatelného zisku ve výši 29,8 milionu dolarů. Celkový zisk na akcii byl nižší než 55 centů vykázaných v 1. čtvrtletí roku 21 - stále však postačoval k financování dividendy společnosti, která byla vyhlášena ve výši 43 centů na kmenovou akcii.

Společnost drží dividendu na této úrovni stabilně od roku 2019, což je pozoruhodný úspěch vzhledem k tomu, že mnoho firem omezilo výplatu dividend v době nejhorší krize COVID. Při současné výši činí dividenda ročně 1,72 dolaru na kmenovou akcii a přináší solidní výnos 9,4 %. To je mnohem vyšší výnos, než jaký najdou investoři u státních dluhopisů nebo u "průměrné" akcie vyplácející dividendu, a výrazně překonává inflaci.

V obou případech se jedná o zajímavé akcie. Vždy je ale třeba mít na paměti, že vysoká dividenda nemusí být vždy úplně dobře. Další analýza je tedy nanejvýše nutná.

Pokud se vám moje články a příspěvky líbí, neváhejte mi hodit follow 😇 Díky! 🔥

Disclaimer: V žádném případě se nejedná o investiční doporučení. Jde čistě o můj souhrn a analýzu na základě dat z internetu a několika dalších analýz. Investice na finančních trzích jsou rizikové a každý by měl investovat na základě svého rozhodnutí. Jsem pouze amatér dělící se o své názory.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Ten $KREF nevypadá úplně blbě. Otázkou je, jestli je to dostatečně recese/crashproof

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

V REITech už svoje favority a expozici mám. Pro někoho by to ale mohla být zajímavá volba