Regenerativní zemědělství je dobré pro životní prostředí, protože odstraňuje uhlík z atmosféry a vrací ho zpět do půdy. Pomáhá řešit klimatickou krizi a společnosti začínají podporovat regenerativní zemědělství ve svých dodavatelských řetězcích z důvodů ESG. Je těžké najít společnosti, které těží z toho, že zemědělci přecházejí z tradičního zemědělství na regenerativní, ale jednou z nich by mohla být právě společnost Deere & Company.

Společnost Deere & Company byla založena v roce 1837 ve státě Illinois ve Spojených státech. Společnost je známá především výrobou zemědělských strojů, těžké techniky a lesnických strojů.

Její činnost je rozdělena do čtyř obchodních segmentů:

1. Segment výroby a přesného zemědělství (37 % tržeb), který dodává zařízení a technologie pro pěstitele obilí, bavlny a cukru.

2. Segment malého zemědělství a trávníků (26 % tržeb), který dodává zařízení a technologie pro výrobce mléka a hospodářských zvířat (26 % tržeb).

3. Segment stavebnictví a lesnictví, který dodává stroje a technologie pro zemní práce, lesnictví a stavbu silnic.

4. Segment finančních služeb (11 % tržeb), který se zabývá především financováním prodeje a leasingu techniky prodejci John Deere.

Deere & Company je stará společnost, která přežila všechny druhy ekonomických cyklů přes občanské války, světové války, recese a pandemie. Je lídrem na trhu, neboť má 18 % podíl na celkovém trhu se zemědělskou technikou, kde čtyři největší společnosti ovládají 45 % trhu. Proto se domnívám, že společnost Deere & Company má velký náskok nad konkurencí a leží v ní spoustu potenciálu.

Jejím generálním ředitelem je John C. May. Do společnosti Deere & Company nastoupil v roce 1997 a zastával různé pozice, až se v roce 2019 stal generálním ředitelem a v roce 2020 předsedou představenstva.

Má bakalářský titul z univerzity v New Hampshire a titul MBA z univerzity v Maine. Kromě funkce generálního ředitele a předsedy představenstva ve společnosti Deere & Company působí také v představenstvu společnosti Ford Motor Company.

John C. May dosáhl jako vedoucí pracovník působivých výsledků, neboť tržní kapitalizace společnosti Deere & Company se pod jeho vedením zdvojnásobila. Časopis Barron's ho uznal za jednoho z nejlepších generálních ředitelů v roce 2022.

O Johnu C. Mayovi se mi nepodařilo najít mnoho informací a ve funkci generálního ředitele je teprve krátce. Nicméně jeho výsledky a uznání od Barron's znamenají, že mám důvěru v to, že John C. May povede společnost Deere & Company i nadále.

Finanční ukazatele

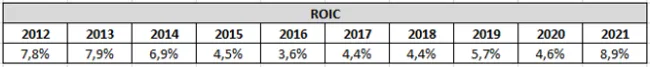

První číslo, které budu zkoumat, je návratnost investičního kapitálu, známá také jako ROIC. V ideálním případě byste chtěli vidět ROIC vyšší než 10 % ve všech letech. ROIC společnosti Deere & Company je přinejmenším velmi podprůměrný.

Ani v jednom roce za posledních 10 let se jí nepodařilo překročit hranici 10 %. Taková hodnota ROIC mě trochu překvapila, protože společnosti s takovým náskokem nad konkurencí obvykle dosahují vysokého ROIC.

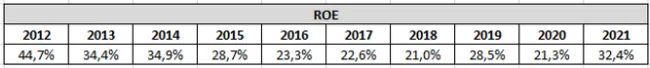

Pro nízký ROIC však existuje vysvětlení, a tím je zadlužení. Později v analýze se s vámi podělím o ROE, které dluh nezohledňuje, a uvidíte další čísla. ROIC je neuspokojivé, ale pokud dokážete překousnout vysoký dluh, uvidíte, že ROE je docela dobré.

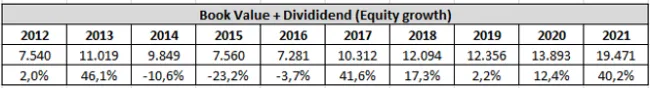

Další čísla jsou účetní hodnota + dividenda. Protože jste zvyklí vidět čísla v procentech, rozhodl jsem se sdílet jak čísla, tak procentuální růst v jednotlivých letech.

I když byla období, kdy se vlastní kapitál snižoval, je slibné vidět, že od roku 2016 a dále vlastní kapitál rostl a v roce 2021 dosáhl historického maxima. Díky těmto číslům se cítím sebejistě.

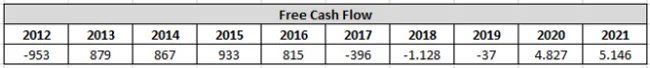

Nakonec zkoumáme volné peněžní toky. Stručně řečeno, volný peněžní tok je hotovost, kterou společnost generuje poté, co zaplatí provozní náklady a kapitálové výdaje.

Co mě napadá, je, že volný peněžní tok není ve všech letech kladný. Domnívám se, že to odráží onu cyklickou povahu odvětví, v němž společnost Deere & Company působí, což znamená, že budou roky se záporným peněžním tokem.

Pokud budete investovat do společnosti Deere & Company nebo jiných společností v tomto odvětví, budete to muset být schopni unést.

Další důležitou věcí, kterou je třeba zkoumat, je zadluženost, přičemž chceme zjistit, zda má podnik přiměřenou zadluženost, kterou lze splatit do 3 let, a to výpočtem dlouhodobého dluhu k zisku.

Provedu-li výpočet u společnosti Deere & Company, vidím, že společnost Deere & Company má dluh ve výši 5,51 ročního zisku, což je nad limitem. Další věc, kterou je třeba si uvědomit, je, že společnost Deere & Company měla v roce 2021 rekordní zisk, což znamená, že číslo vypadá ještě příznivěji, než je.

Ve třech letech před rokem 2021 měla společnost Deere & Company více než desetiletý zisk v dluhu, což se mi nelíbí. Pokud chcete investovat do společnosti Deere & Company $DE, budete se muset smířit s vysokým dluhem. Vysoké zadlužení se odrazilo v ukazateli ROIC.

Rizika investice 🔴

Stejně jako u každé jiné investice i při investování do společnosti Deere & Company existují rizika. Jedním ze zřejmých rizik, kterého jsme se právě dotkli, je dluh. Za posledních 8 let před rokem 2021 měla společnost Deere & Company dluh v průměru 10,8 let zisku.

Phil Town ve své knize Pravidlo č. 1 pro investování uvádí k dluhu následující: "Podnik, který má velký dluh v poměru ke svým příjmům, má nepředvídatelnou finanční budoucnost. Pokud nastanou nějaké problémy s ekonomikou, může mít podnik s velkým množstvím úvěrů velké problémy".

Jako investor nemám rád nepředvídatelnost, a i když si nemyslím, že společnost Deere & Company zkrachuje, opravdu nerad vidím společnosti s tak velkým dluhem, pokud k tomu není důvod, například akvizice. Pokud budete investovat do společnosti Deere & Company, bude to něco, co je třeba sledovat.

Dalším rizikem jsou výpadky v dodavatelském řetězci, ceny komodit a ceny přepravy. Je to něco, čím se vedení společnosti rozsáhle zabývalo ve svém posledním hovoru k výsledkům hospodaření. Ceny nákladní dopravy jsou zvýšené, což poškozuje marže.

Nedostatky v dodavatelském řetězci znamenají, že společnost Deere & Company nemůže získat všechny své díly, což má za následek, že není schopna dodávat hotové výrobky svým zákazníkům. A konečně vysoké ceny komodit ovlivnily i zisky.

Pokud jde o ceny komodit, vedení vysvětlilo, že nemají pevné smlouvy na ocel, což znamená, že zaznamenávají postupně vyšší náklady.

Hospodářské zpomalení:

Společnost Deere & Company ve své výroční zprávě vysvětluje, že negativní ekonomické podmínky by mohly vést k nižší poptávce po jejich výrobcích. Citujme z výroční zprávy:

"Poptávka po výrobcích a službách společnosti John Deere se může výrazně snížit v ekonomickém prostředí, které se vyznačuje vysokou nezaměstnaností, opatrnými výdaji spotřebitelů, nižšími zisky podniků, rozpočtovými problémy USA a nižšími investicemi podniků".

Mnohé z těchto věcí se nyní dějí a mohly by mít za následek určitý protivítr pro společnost Deere & Company.

Potenciál investice 🟢

Pro společnost Deere & Company však existuje také velký potenciál pro další vývoj. Jedním z nich je, pokud budou mít zemědělci vyšší náklady na vstupy. Vyššími vstupními náklady mám na mysli věci jako osivo a hnojiva, jejichž cena letos prudce vzrostla.

Tyto vyšší vstupní náklady nutí zemědělce hledat alternativní způsoby hospodaření. Společnost Deere & Company $DE nabízí produkty, díky nimž mohou zemědělci používat méně vstupů, aniž by přišli o výnosy. Jedním z příkladů je, že společnost Deere & Company představila produkt nazvaný ExactRate, který aplikuje tekutý dusík v době setí.

Znamená to, že zemědělci budou přesněji používat hnojiva, a podle odhadů mohou zemědělci nakonec použít o 70 % méně hnojiv než obvykle. Vzhledem k vysokým nákladům na vstupy vedení společnosti zmínilo, že i nadále zaznamenává silnou poptávku po takovýchto produktech.

Mnohem vyšší oslovitelný trh:

V roce 2021 společnost Deere & Company dodala tržby ve výši přibližně 44 miliard dolarů, nicméně vedení společnosti se domnívá, že jejich celkový oslovitelný trh má hodnotu více než 150 mld. To znamená, že mají spoustu prostoru k růstu, protože vedení se domnívá, že dosáhli pouze 18 % svého oslovitelného trhu.

Regenerativní zemědělství:

Na společnost Deere & Company jsem narazil především proto, že jsem se zabýval společnostmi, které by mohly těžit z přechodu na regenerativní zemědělství. Jedná se o přechod, kterému se v médiích věnuje jen malá pozornost, ale věřím, že bude mít obrovský význam pro budoucnost.

Regenerativní zemědělství má pro zemědělce smysl, protože studie zjistila, že farmy s regenerativními postupy jsou až o 78 % výnosnější než konvenční pozemky. Dává smysl i pro společnosti z důvodů ESG a společnosti jako Pepsico, Walmart, General Mills, Unilever, Danone a Kellogg's již přešly na část svých dodávek z regenerativního zemědělství a do budoucna se bude rozšiřovat.

Možná vás zajímá, jak to ovlivní společnost Deere & Company. Ta již má výrobky, které lze v regenerativním zemědělství použít, například rozmetadla hnoje a bezorebné kypřiče. A bude jich ještě více, protože společnost Deere & Company se zaměřuje na výrobu elektrických alternativ ke svým výrobkům, které jsou poháněny palivem.

Výhodná koupě?

Deere & Company je zajímavá společnost. Je to společnost, která přežila všechny možné hospodářské cykly. Domnívám se, že většina rizik je pro společnost Deere & Company krátkodobá.

Dodavatelský řetězec se bude normalizovat, ceny komodit v poslední době trochu klesají a ceny nákladní dopravy se také snížily. Přijdou ještě nějaké ekonomické problémy, ale nikdo neví, jak dlouho budou trvat.

Potenciál společnosti Deere & Company se mi opravdu líbí a myslím si, že regenerativní zemědělství bylo médii ignorováno a společnost Deere & Company by z tohoto přechodu mohla těžit.

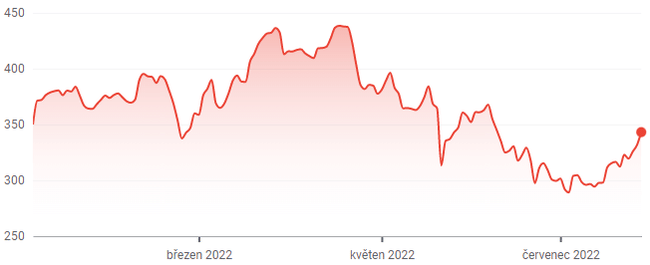

Nicméně se nemohu smířit s vysokým zadlužením, a proto bych potřeboval velkou slevu, pokud bych měl do společnosti Deere & Company investovat. Proto nebudu investovat do společnosti Deere & Company, pokud nedosáhne mé ceny na úrovni 134,90 dolarů.

Tato analýza je od eToro investora Glenna Jorgensena.

Chcete začít investovat nebo nejste momentálně spokojeni se svým brokerem? Pak byste měli definitivně vyzkoušet platformu 👉 eToro, kde se můžete inspirovat u zkušených investorů, jako je právě Glenn Jorgensen a to navíc 100% bez poplatků.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

S dluhem operují už vážně dlouhou dobu, takže to prozatím problém nebyl a to dokonce ani v aktuálním tržním prostředí. Nicméně by mě to v danou chvíli asi odradilo od investice a to i přes fakt, že to pro ně nebyl prozatím problém.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Tenhle sektor je super v tom, že je stabilní a moc nereaguje na aktuální nálady. Pokukuju po něm, ale pokaždý jsem našel lepší místo kam zrovna investovat. Ten dluh není hezký jak píšou tady kolegové pode mnou, na druhou stranu snad vědí co dělají.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Ten dluh není příjemný 😅 na druhou stranu s ním firma operuje už dost dlouho a do žádných problémů se nedostala