Po letošním rekordním roce nezbývá než si zase položit otázku, jak bude situace vypadat příští rok. Jak dlouho dokáže akciový trh vlastně ještě růst? Nebo se snad již nacházíme na samotném pokraji masivního krachu a následné deprese, která nás bude pronásledovat roky? Rostoucí inflace a zhoršující se situace s omikronovou variantou možná vysvětlují momentální napětí mezi investory. Nebo je v tom snad ještě něco jiného?

Mnoho investorů dnes hovoří o "akciové bublině" na trzích. Nejsem tu od toho, abych vás přesvědčoval o opaku, protože ano, na akciovém trhu bublina definitivně je...ale není to tak, jak si možná myslíte 😅.

Narazil jsem zrovna na příspěvek od @emil333 o Kiyosakim: Robert Kiyosaki: "Nacházíme se v depresi", ale tohle jsou 3 způsoby, jak se chránit, který se údajně vyjádřil, že se momentálně nacházíme v depresi.

O Kiyosakim a jeho mnoha kontroverzích jsem už v minulosti psal: Pokrytecký Robert Kiyosaki: Šířitel paniky o tržní bublině, jehož firma zkrachovala. Jedná se jednoduše o osobu se kterou v mnoha věcech nesouhlasím a jednou z nich je i jeho pohled na situaci trhu o které psal ve svém příspěvku @emil333.

Bublina na dnešním akciovém trhu není v hyper růstových technologických akciích. Ani v energetických akciích. Ani v akciích na trhu s bydlením. Ani v kryptoměnách. Nebo dokonce v dluhopisech.

Bublina je v akciích velkých technologických firem. Takže se nebojte, pokud vám lidé jako Kiyosaki budou tvrdit, že se již nacházíme v depresi 😂. Prozatím ne a určitě to nebude z důvodů, které on tvrdí...

Ale ano. Přesně tak. Akcie velkých technologických firem jsou v dnes bublině. Právě ty akcie, které byly největšími vítězi trhu v uplynulém desetiletí, které se zdály být neporazitelné a které po celá léta nedělaly nic jiného, než že rostly nahoru...

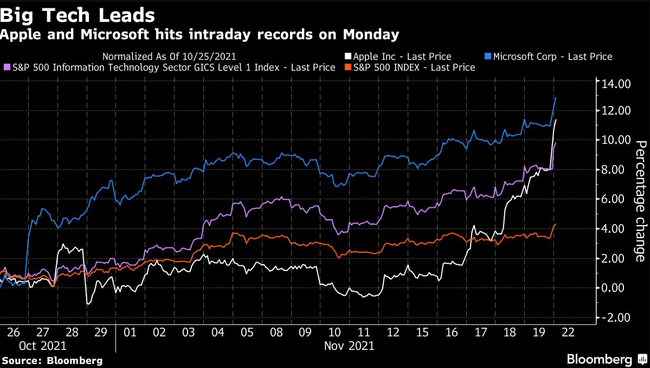

Stačí si uvědomit, že pouhých pět akcií: Microsoft $MSFT, Nvidia $NVDA, Apple $AAPL, Alphabet $GOOG a Tesla $TSLA je zodpovědných za zhruba třetinu letošního 25% zisku indexu S&P 500 $SPX. Docela šílené, nemyslíte 🤔?

Jak již název napovídá, index S&P 500 zahrnuje přibližně 500 akcií. Pouhé 1 % z těchto akcií je zodpovědné za 33 % růstu indexu v roce 2021! To je upřímně učebnicová "bublina".

Proč jsou velké technologické akcie v bublině

Aby bylo jasno, úžasná minulá výkonnost nemusí nutně znamenat, že tyto akcie jsou v bublině. Ale nepřiměřeně vysoké ocenění to naznačuje...a nenechte se mýlit, ocenění akcií velkých technologických firem je v těchto dnech naprosto absurdní.

Za posledních pět let byly akcie Microsoftu $MSFT v průměru oceněny 27násobkem budoucích zisků. Dnes se obchoduje na 37násobku forwardových zisků, což je téměř 40% přirážka.

Průměrný násobek forwardových zisků společnosti Nvidia $NVDA za posledních pět let? 40X. Dnes se pohybuje na úrovni 57X. Násobek forwardových zisků společnosti Apple $AAPL je 31×, což je přibližně 55 % nad jejím pětiletým průměrem 😅.

Tyto akcie se obchodují výrazně nad úrovní, kde se historicky obchodovaly na základě poměru ceny k zisku (PE). Totéž platí pro poměr ceny k tržbám (PS), poměru hodnoty podniku k EBITDA, poměru ceny k účetní hodnotě a dalších hodnotách.

Dnes jsou akcie velkých technologických firem tak drahé jako nikdy předtím. Takto rozšířené ocenění by bylo opodstatněné, kdyby se jejich růstové trajektorie významně zlepšovaly nebo kdyby se zlepšovala likvidita trhu. Ani jedno však není pravda.

- Společnost Microsoft $MSFT v posledních pěti letech zvyšovala tržby 13% složenou roční mírou růstu. Podle konsensuálních odhadů Wall Street se předpokládá, že toto tempo růstu v příštích pěti letech klesne na 11 % ročně.

- Společnost Nvidia $NVDA mezitím od roku 2016 zvyšovala tržby 27% složenou roční mírou růstu. Očekává se, že v příštích pěti letech klesne na 22% složené tempo růstu tržeb.

- Společnost Apple $AAPL v posledních pěti letech zvyšovala prodeje tempem 11 % ročně. V příštích pěti letech se očekává, že prodeje porostou o 7 % ročně.

Jinými slovy, tyto společnosti jasně zpomalují, a přesto se jejich akcie obchodují za nejbohatší ocenění v historii. To mi nějak nedává smysl 😅. To lze vysvětlit obrovskými injekcemi likvidity, které rozšiřují násobky ocenění na celém trhu.

To se však neděje. Ve skutečnosti se děje pravý opak. Fed stahuje likviditu z trhu tím, že omezuje svůj program nákupu dluhopisů, a předpokládá zvýšení sazeb v roce 2022. Jinými slovy, ve skutečnosti neexistuje žádné fundamentální vysvětlení, proč jsou dnes akcie velkých technologických firem tak bohatě oceněny.

A proto jsem pevně přesvědčen, že akcie velkých technologických společností jsou momentálně v bublině a mohly by potenciálně způsobit korekci nebo klidně krach...To je za mě asi vše 😄

Súhlasím s článkom, trh bol v bubline vo februári, ale odvtedy rastové a small caps spoločnosti spadli aj viac ako o 70%. A preto hovorím, že nechápem, kto nakupuje napr. $AAPL na týchto cenách. Lebo kupovať spoločnosť ktorá skoro nerastie (5%) na cenách vysoko rastovej spoločnosti mi nedáva žiadnu logiku. Pritom je na trhu veľmi veľa dobrých príležitosti za primerané ceny s vysokým potenciálom zhodnotenia a dobrým riziko/zisk pomerom. Ale tiež je tam ešte stále veľa drahých spoločnosti, ktoré môžu znamenať mŕtve peniaze pre investorov dlhé obdobie.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

dobrý to je pořád lepší, než ten Kiyosaki 😂

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

👍👍👍