Následující tři společnosti mají hned několik společných rysů. Zaprvé mají solidní rozvahu a podle prognóz analytiků by v příštích letech měli generovat velké množství volného peněžního toku (free cash flow). Navíc jsou díky svému ocenění atraktivními akciemi k nákupu. Zde je důvod, proč společnost AAR Corp. $AIR , průmyslový gigant 3M $MMM a společnost Brunswick $BC , která se zabývá rekreací na moři.

Atraktivní ocenění volných peněžních toků

Volné peněžní toky (FCF – free cash flow) měří, kolik peněz společnost generuje, a kolik z nich může management použít na věci zvyšující hodnotu pro investory, jako jsou například nákup aktiv, akvizice a spoustu dalších. Počítá se samozřejmě po odečtení výdajů na pracovní kapitál a kapitálových výdajů od čistého zisku. Společnosti mohou FCF použít na splácení dluhu (a tím snížit budoucí úrokové platby), výplatu dividend, zpětný odkup akcií nebo dokonce na financování akvizic. Přinejmenším teoreticky by společnost mohla použít veškerý FCF na výplatu dividend. Ve skutečnosti by však většina investorů chtěla, aby management investoval hlavně do růstu a raději expandoval s cílem vyšších zisků v budoucnosti.

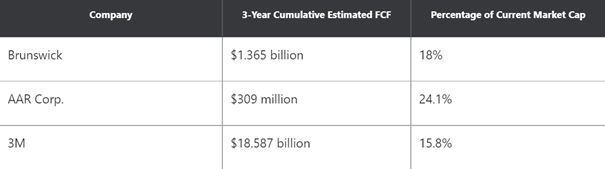

Jak vidíte v tabulce, tak disponují všechny tři firmy značnými volnými peněžními toky v poměru s jejich kapitalizacemi. I když trh ví, že jsou akcie relativně levné, tak byly z nějakého důvody zasaženy a momentálně se podle mě obchodují za velmi výhodné ceny, které všechny tři firmy podhodnocují.

Brunswick $BC

Symbol: $BC

Momentální cena: 99,41 $

Kapitalizace: 7,69 mld. $

Předpokládaná potenciální cena podle mě: 110 $

Předpokládaná doba dosáhnutí cíle: konec Q1 2022

Předpokládaná potencionální cena dle Tipranks: 116,14 $ (16,83 %)

Společnost zabývající se rekreací na moři je jedním z velkých vítězů pandemie. Sociálně izolační opatření přijatá k zastavení šíření koronaviru zažehla (nebo v některých případech znovu zažehla) zájem o plavbu na lodích u mnoha lidí.

To sice zvýšilo prodej lodí, lodních pohonných systémů a náhradních dílů společnosti Brunswick, ale zdá se, že trh se obává, že nárůst prodeje se nemusí udržet, jakmile pandemie v USA poleví. Zatím se však zdá, že jsou tyto obavy naprosto neopodstatněné. Například podle Národní asociace výrobců námořních plavidel (NMMA) vzrostl prodej nových motorových člunů v 12měsíčním období do dubna meziročně o 32 %. Skutečným problémem výrobců jako je právě $BC je, že se snaží udržet krok s poptávkou, nabídky totiž není dostatek. Trend kam rekreační privátní plavby spěje je podle mě minimálně na následující léto jasný a definitivně se odrazí i na tržbách $BC a následně i akciích $BC .

Společnost Brunswick navíc vydělává mnohem více peněz na segmentech pohonných jednotek a dílů a příslušenství než na samotných lodích. Například v roce 2020 vygeneroval segment pohonů provozní zisk 286 milionů dolarů a segment náhradních dílů a příslušenství vydělal 275 milionů dolarů oproti pouhým 70 milionům dolarů z lodí. To je důležité, protože závěsné motory (pohon) a díly a příslušenství mají tendenci generovat více opakujících se příjmů po celou dobu životnosti lodi. Společnost Brunswick tak může i nadále generovat dlouhodobý růst příjmů, a to jen na základě instalované základny prodaných člunů až do roku 2021.

AAR Corp. $AIR

Symbol: $AIR

Momentální cena: 37,39 $

Kapitalizace: 1,28 mld. $

Předpokládaná potenciální cena podle mě: 45 $

Předpokládaná doba dosáhnutí cíle: konec Q1 2022

Předpokládaná potencionální cena dle Tipranks: 50 $ (33,73 %)

Pandemie byla pro tuto společnost poskytující letecké služby náročná, protože ji těžce zasáhl propad komerční letecké dopravy. Přestože má společnost AAR významné aktivity v oblasti vládních a obranných služeb, které ve třetím čtvrtletí fiskálního roku 2021 (které skončilo 28. února) tvořily 49 % jejích tržeb, nestačilo to k vyrovnání poklesu komerčních aktivit.

Trh se nadále obává o výhled komerční letecké dopravy. Důkazy však naznačují, že se cestující vracejí. Přestože počet odletů je stále výrazně nižší než v roce 2019 (při posledním týdenním sčítání poklesl o téměř 29 %), ve srovnání s tímto obdobím loňského roku vzrostl o 46 %. Generální ředitel společnosti AAR John Holmes se mezitím usilovně zbavuje vedlejších aktiv společnosti, jako je například výroba kompozitních materiálů, aby se zaměřil na růst.

Kromě toho uzavírá společnost $AIR smlouvy na rozšíření svého podnikání v oblasti leteckých služeb. Společnost AAR například rozšířila své vztahy se společností United Airlines a uzavřela víceletou smlouvu na údržbu flotily úzkých letadel této letecké společnosti. Celkově lze říct, že komerční letectví se vrací a společnost AAR je připravena těžit z oživení tohoto odvětví.

3M $MMM

Symbol: $MMM

Momentální cena: 200,77 $

Kapitalizace: 2,29 mld. $

Předpokládaná potenciální cena podle mě: 210 $

Předpokládaná doba dosáhnutí cíle: konec Q1 2022

Předpokládaná potencionální cena dle Tipranks: 198,71 $ (-1,03 %)

Průmyslová společnost působící ve více odvětvích vypadá už jen čistě na základě FCF (volného peněžního toku) jako dobrá hodnota. Pokud úsilí managementu o změnu provozní výkonnosti společnosti 3M prostřednictvím restrukturalizace jejího zdravotnického podnikání, snížení nákladů a změny způsobu řízení konglomerátu přinese benefity, pak je zde značný potenciál růstu jak firmy, tak akcií $MMM . Generální ředitel Mike Roman má jistě k dispozici finanční sílu, aby těchto cílů dosáhl.

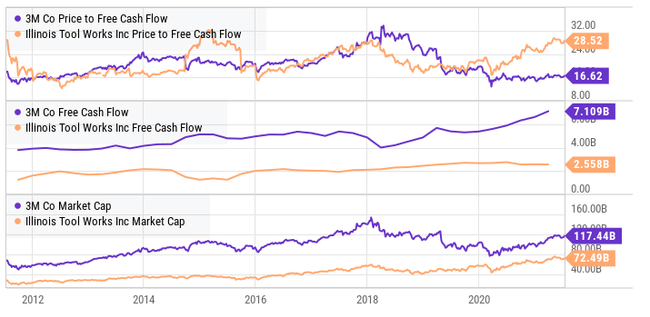

Jedním z důvodů, proč by se investoři mohli obávat nákupu této hodnotné akcie, jsou však potenciální závazky společnosti související s výrobou perfluoroalkylových a polyfluoroalkylových látek (PFAS). Přestože existuje řada soudních sporů týkajících se kontaminace životního prostředí PFAS, není zdaleka jasné, kolik to bude společnost 3M stát, pokud vůbec něco. Trh však zřejmě předpokládá drastický scénář. Například společnost Illinois Tool Works je pravděpodobně jejím nejbližším konkurentem a obě společnosti se obchodovaly na podobných násobcích.

Na základě odhadů Wall Street se Illinois Tool Works obchoduje na 26,6násobku odhadovaných FCF na rok 2021. Při použití tohoto násobku na odhadované FCF společnosti 3M ve výši 5,7 miliardy dolarů dostaneme cílovou tržní kapitalizaci společnosti 3M ve výši 152 miliard dolarů. To je téměř 35 miliard dolarů nad současnou tržní kapitalizací společnosti 3M. To vypadá jako příliš vysoká sleva, která odráží potenciální odpovědnost společnosti za PFAS. Z tohoto důvodu se společnost 3M jeví jako dobrá nabídka pro hodnotové investice.

DISCLAIMER – nejsem investiční profesionál, ale jen zaujatý retailový investor, takže se nejedná o investiční doporučení. Před nákupem jsi prosím udělejte vlastní analýzu.

$AIR 🚀🚀

O $MMM jsem dlouho neslyšel a to jsem používal jejích pásky na všechno možné :)