Situace ve spojených státech není vůbec příjemná. Po vysokých cenách komodit, vysoké inflaci, a vysokých úrokových sazbách, které ještě letos porostou, tak se přidává problém s dluhem USA. Jak se tedy na tento rok a potencionálně na nový problém připravit? Dnes se podíváme na 2 akcie, kterým důvěřuje známý americký burzovní makléř Peter Schiff.

V jednom z předchozích článků jsme se bavili na téma, kdy USA hrozí dosažení dluhového stropu. Známý americký burzovní makléř nyní řekl že se jedná o největší Ponziho schéma na světě. Proč zrovna Ponziho schéma? Ono to v podstatě připomíná toto schéma, kdy vláda stále zvyšuje dluhový strop, aby si mohla půjčovat od nových věřitelů, a těmito novými půjčkami splácela své staré závazky. Teď už ale dost k dluhové situaci v USA. Pojďme se podívat, kterým akciím v takovéto situaci Peter Schiff věří.

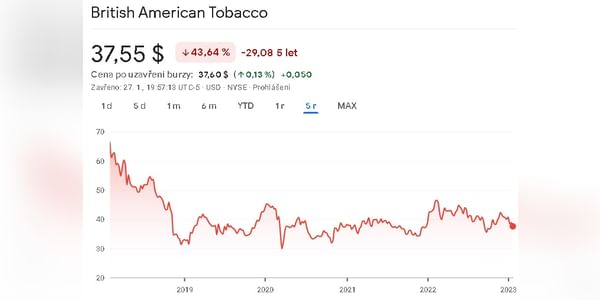

British American Tobbaco $BTI

Podle Petera Schiffa jsou nejúčinnější dividendové akcie, které v případě recese poskytnou…

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Tabákovky se nikdy neztratí, já ale preferuji PM 😏