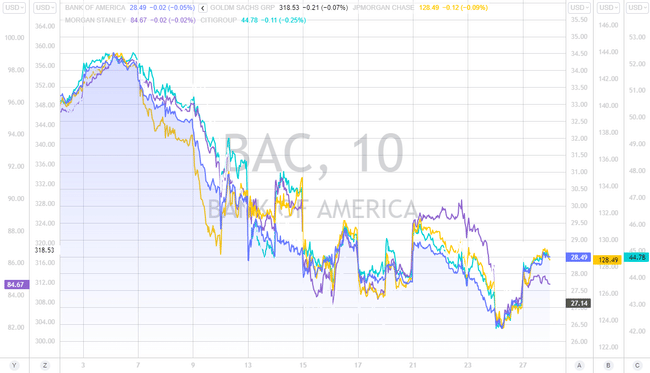

Bezprostředně po selhání Silicon Valley Bank byla z top 5 amerických bank (Bank of America, Citigroup, Goldman Sachs, JPMorgan a Morgan Stanley) pod největším tlakem Bank of America ($BAC ). Trh negativně vnímal primárně paralelu mezi dluhopisovým portfoliem SVB a tím od instituce ze Charlotte v Severní Karolíně.

Růst úrokových sazeb způsobuje pokles cen dluhopisů, co u finančních institucí, které je drží na bilanční rozvaze, vede k nutnosti přecenění jejich hodnoty a tím k účetním ztrátám. Účetním do té doby, než je banka nucena je zrealizovat (jako se tomu stalo v případě SVB). Dle FDIC (Federální instituce pro pojištění vkladů) má mít pokles hodnot držených bondů u amerických bank rozsah až 620 mld. USD, přičemž pouze Bank of America v rámci reportu výsledků na konci roku 2022 z tohoto důvodu odepsala 109 mld. USD. V případě, že by BAC musela tyto instrumenty doopravdy realizovat za aktuální tržní cenu (co by bylo vzhledem k likviditě nereálné), zkonzumovala by tím značnou část svého vlastního kapitálu a jeho poměr proti rizikově váženým aktivům(RWA) by z 12,8 % klesl hluboko pod regulátorem nastavené minimum ve výši 10,4 %. Pokud bereme, že je jádrový kapitál nyní oceněn na 180 mld. USD, tak by jeho pokles na 71 mld. USD znamenal při RWA ve výši 1,411 bil. USD 5 %. To je hodnota z nočních můr CEO Briana Moynihana.

Podstatné v tomto případě je určitě chápat samotný problém, který potopil Silicon Valley Bank a prostředí, ve kterém operuje Bank of America. Zatímco SVB krátkodobá depozita svých klientů nacpala do dluhopisů se splatností v řádu let, tak BAC ví, jak funguje seriózní finanční dům. Primárně pokud by BAC čelila zvýšené poptávce klientů vybrat si své peníze, tak drží v hotovosti a krátkodobých nástrojích 30,3 mld. USD, v dluhopisech vyčleněných k možnému prodeji (oceněny aktuální tržní cenou) 230 mld. USD a dalších 267,6 mld. USD má ve Fedu (reverzní repa). Celková suma těchto aktiv představuje 27,4 % celkových depozit (1,93 bil. USD).

Již výše zmíněný faktor by měl investory uklidnit. Na scénu nicméně přišla ještě americká centrální banka, která v rámci instrumentu BTFD (Bank Term Funding Program) dala bankám možnost si neomezeně půjčit prostředky zástavou proti dluhopisům v jejich nominální hodnotě. Jinými slovy, pokud si banka nakoupila bond za cenu 100 a nyní je jeho tržní cena 80, Fed ji tomu navzdory půjčí rovných 100. To dává k dispozici dalších 632,8 mld. USD z portfolia drženého do maturity, čímž se rázem dostáváme na 60 % depozit.

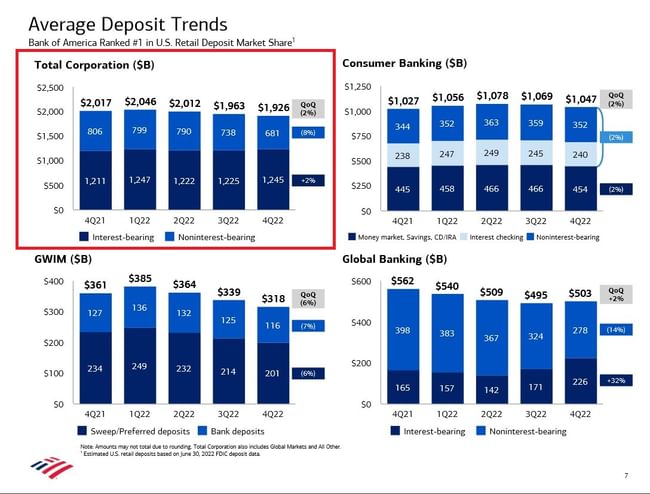

Toto všechno by bylo zapotřebí, kdyby si klienti doopravdy do banky přišli pro své úspory. Realita je opačná. Střadatelé vzali velké banky útokem, samotná Bank of America pouze dny po kolapsu regionálních bank oznámila nárůst depozit o 15 mld. USD, co by mělo pomoci zvrátit negativní trend z posledních čtvrtletí, kdy tato metrika kontinuálně klesala (viz obrázek výše). Naše očekávání jsou nyní taková, že si velké systémové instituce budou moci dovolit šetřit na vyplácených úrocích za úložky (zvyšovat tak vlastní úrokový výnos). Jako benefit bude střadatelům prezentována míra bezpečí obří organizace (nebudeme nyní řešit fakt, že tato koncentrace celkové odolnosti systému nepomáhá).

Bank of America nám na aktuálních cenách dává smysl. Vody mohou být rozbouřené delší dobu, jakmile se uklidní, na vstup do pozice již může být pozdě. V mezičase sázíme, že si udrží dividendu (3,1 % p.a.). Jak to bude se zpětnými odkupy vlastních akcií management určitě nastíní při představení výsledků za první čtvrtletí tohoto roku (18. dubna). Na druhé straně Atlantiku si tak jistí bankovními tituly nejsme. Zde si radši nákupy v období největšího stresu necháme ujít. Minimálně pro tento okamžik.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Není pochyb o tom, že růst úrokových sazeb může mít významné dopady na bankovní sektor. Nicméně se zdá, že Bank of America má relativně stabilní pozici a ustojí i současný nátlak.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Myslím si, že Bank of America má poměrně stabilní pozici a oproti roku 2008 už je jinde (správným směrem).