Wall Street (stále) radí: Jak (ne)investovat po impozantní akciové rally v prvním pololetí?

Wall Street se nemůže zastavit, a tak velké banky dále radí, ačkoli by po prvním pololetí a mnohdy až extrémním nenaplnění svých výhledů z konce loňského roku měly možná raději mlčet. Zkraje druhého pololetí, ve světle pokračující rally na americkém akciovém trhu, radí spíše opatrnost a očekávají korekci na trhu s tím, jak na ekonomiku přece jen nakonec dolehne alespoň mírná recese. A protože jejich stratégové a analytici nemohou sedět se založenýma rukama, plní stránky svých reportů nejen makroekonomickými odhady, ale také konkrétními investičními tipy pro další měsíce.

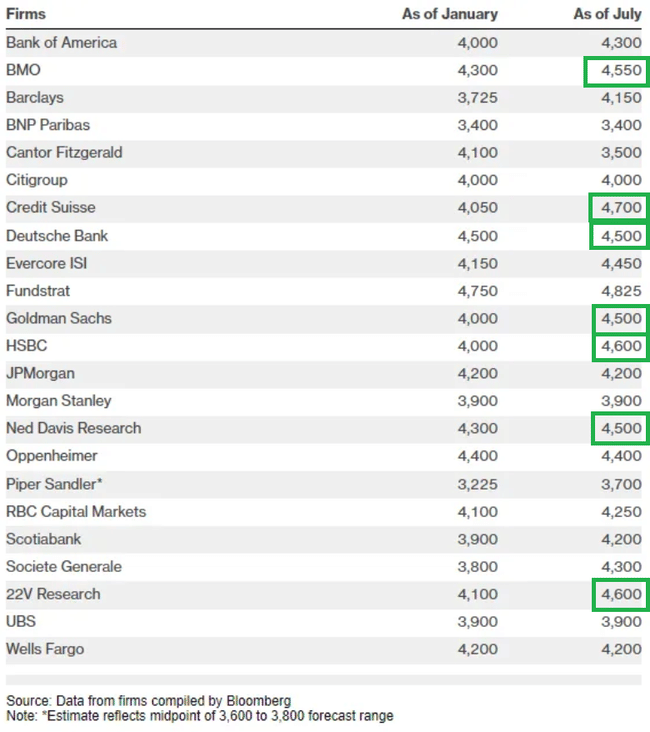

Na začátku roku největší optimisté na Wall Street očekávali letošní vzestup akciového indexu S&P 500 na 4 550 bodů. V současnosti se trh pohybuje prakticky na této úrovni a na opatrné výhledy stratégů dal v podstatě zapomenout. Mezi profesionály ovšem v současnosti stále převažuje pesimismus, respektive jistá skepse ohledně toho, že by růst cen akcií mohl pokračovat. A tak většina rad směřuje k defenzivě, ať již z hlediska alokace aktiv, tak v rámci jednotlivých investičních tipů.

1. BMO Capital Markets

Firma pro konce roku drží cílovou hodnotu indexu S&P 500 na 4 550 bodech. Ekonomiku podle ní drží nad vodou silný pracovní trh, inflace klesá. Zisky firem začnou ožívat v roce 2024, v rámci akciového trhu je ovšem potěšující, že se již nyní k růstu ve větší míře připojily vedle technologií i další sektory.

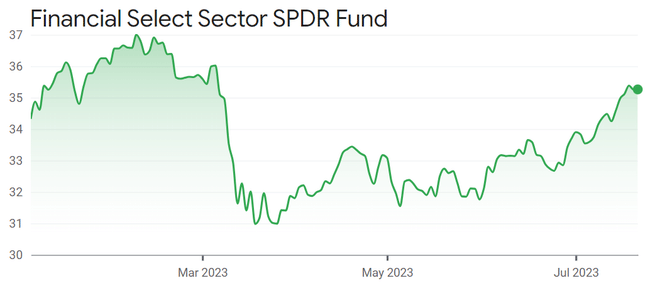

Ve druhém pololetí by investoři měli držet mix akcií, od velkých růstových přes hodnotové až po ty se střední a malou tržní kapitalizací. Kromě prvních jmenovaných jsou akcie relativně přeprodané a nabízejí oproti firmám s největší kapitalizací největší diskont za dvě dekády. Právě tyto tituly by měly s oživením ziskovosti posilovat rychleji. V rámci sektorů ovšem stratég Brian Belski aktuálně favorizuje růstové štiky z odvětví komunikačních služeb a informačních technologií, ale také více hodnotové finanční společnosti.

2. Deutsche Bank

Podle banky akcie ve druhém pololetí zhruba udrží zisky z toho prvního, ve hře jsou ale i mírné poklesy. Deutsche Bank oceňuje odolnost firem a jejich zisků a také zdůrazňuje vliv solidního objemu schválených zpětných odkupů akcií na poptávku na trhu. Ve druhém pololetí nicméně stratég Bankim Chadha vyhlíží mírnou recesi, na niž ukazuje vývoj průmyslové výroby, prodejů nových domů nebo maloobchodních tržeb.

Po silné rally z prvních šesti měsíců roku banka snížila doporučení na technologický sektor a největší firmy na trhu na neutrální a radí se namísto nich zaměřit na odvětví financí a zbytného spotřebního zboží a služeb, jejichž ocenění již podle Chadhy zohledňuje riziko recese. Neutrální postoj má vůči energetickým a průmyslovým společnostem, podvažuje pak vyloženou defenzivu typu zdravotní péče.

3. JPMorgan

Z hlediska poměru rizika a výnosu jsou akcie podle banky málo atraktivní a jejich valuace vysoké, cílovou hodnotu indexu S&P 500 pro konec roku proto drží na 4 200 bodech. Poklesy hrozí zejména v případě, že ochladne optimismus ohledně umělé inteligence.

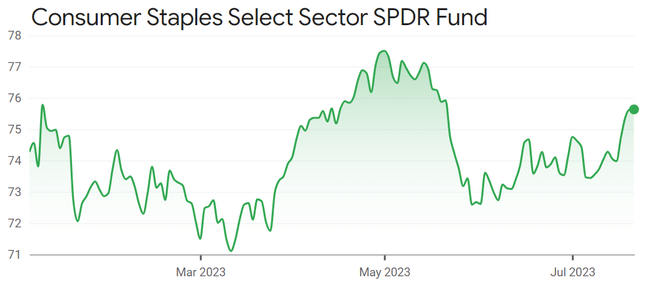

Stratég Marko Kolanovic i proto doporučuje defenzivu v podobě dividendových titulů, hodnotových akcií a kvalitních společností (nezbytné spotřební zboží a služby, zdravotní péče, síťové firmy). Relativně atraktivnější jsou podle něj firmy s menší tržní kapitalizací (z hlediska valuací i letošní relativní výkonnosti jsou hluboko pod průměrem oproti velkým společnostem, stejně jako oproti jiným obdobím okolo recesí v USA). V rámci sektorů ovšem nadvažuje komunikační služby, zatímco méně věří financím (s výjimkou pojišťoven), nemovitostnímu odvětví a zbytnému spotřebnímu zboží a službám. Do růstových firem doporučuje vstupovat až po poklesu jejich valuací.

4. Morgan Stanley

Tradičně jedni z největších pesimistů na Wall Street vyhlížejí pokračující pokles ziskovosti firem z indexu S&P 500 a jeho sesun lehce pod hladinu 4 000 bodů. Recesi by se sice USA měly vyhnout, stratég Michael Wilson ovšem radí ve velkém vsadit na defenzivu v podobě kvalitních akcií, tedy na firmy provozně efektivní, málo zadlužené a se stabilními zisky.

V rámci konkrétních obchodů tak radí relativní sázku na defenzivu vůči cyklickým společnostem, sektor nezbytného spotřebního zboží a služeb proti sektoru zbytných služeb a zboží a na akcie firem s vysokou návratností vlastního kapitálu. Wilsonovi se také líbí firmy v odvětvích zdravotní péče a síťových služeb a také provozně efektivní společnosti s velkou silou v cenotvorbě.

5. Truist Financial

Akcie mají podle Truist Financial jen omezený růstový potenciál a naopak velký prostor pro korekci. Valuace jsou vysoké, trh je nadále tažen relativně užší skupinou akcií (byť se k růstu již připojila většina trhu) a nelze očekávat jeho podporu ze strany fiskální ani monetární politiky.

Riziko recese v roce 2024 vede investičního ředitele Keitha Lernera k opatrnému postoji a spíše defenzivním doporučením. Věří nicméně firmám s největší tržní kapitalizací a také dluhopisům americké vlády. V rámci akcií nadvažuje sektory komunikačních služeb, informačních technologií, průmyslu (obrana, infrastruktura) a zbytného spotřebního zboží a služeb.

6. UBS

Cílová hodnota indexu S&P 500 pro konec letošního roku na úrovni 4 100 bodů indikuje, že UBS předpokládá korekci. Důvodem je jednoznačná převaha rizik nad potenciálními výnosy. Americké akcie jsou podle UBS dražší než ty evropské nebo na emerging markets, zisky amerických firem navíc mohou dále klesat.

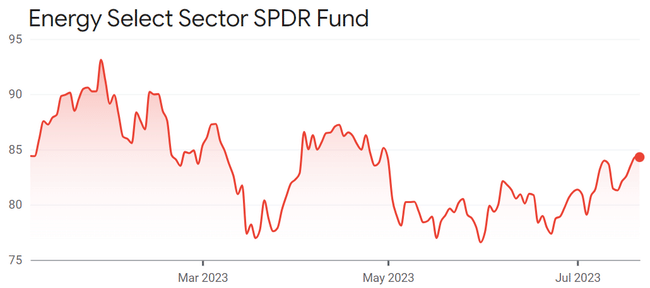

UBS doporučuje investice do kvalitních dluhopisů (vládní, firemní bondy investičního stupně, takzvané udržitelné dluhopisy), reálných aktiv (kvůli riziku nadále zvýšené inflace), defenzivních a hodnotových akcií (měly by dohánět letošní relativní podvýkonnost s tím, jak ocenění dosavadních lídrů bude mírně klesat), firem z rozvíjejících se zemí a do odvětví energetiky (UBS čeká oživení cen ropy), průmyslu (obrana, infrastruktura, energetika, letectví) a nezbytného spotřebního zboží a služeb.

7. Wells Fargo

Investoři by měli být opatrní, protože zisky firem budou dále klesat a ekonomika jako celek také nepředvede žádný ohromující růst (naopak ji podle banky čeká mírná recese). Míra spotřebitelské inflace by ve druhém pololetí měla klesnout pod 3 %. Marže firem by měly zůstat až do roku 2025 pod úrovní z doby před pandemií covidu-19. V roce 2024 by nicméně již měly ožívat zisky i ocenění akcií.

Wells Fargo doporučuje investice do vysoce kvalitních defenzivních firem. Preferuje společnosti s velkou tržní kapitalizací a v rámci sektorů nadvažuje energetiku (banka vyhlíží růst cen ropy), zdravotní péči (stabilní zisky, smysluplné ocenění a dlouhodobě rostoucí poptávka) a základní materiály.

Zdroj: Morgan Stanley, JPMorgan, Wells Fargo, Insider

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Nepáčia sa mi PMI, priemyselná výroba ani maloobchodné tržby. Dopyt je nízky. Obávam sa 2H. V 2024 by sa to malo zlepšovať. Tak uvidíme.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Čím víc zásahů, tím více chyb a menší výkonnost = DCA a chill.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

O té recesi se mluví, což na jednu stranu je asi dobře, člověk se více drží v opatrnosti a neletí do trhu po hlavě, na druhou stranu bohužel musím říce, že už mi letos uteklo více příležitostí a to beru jako asi zatím jednou svoji chybu letos. Na druhou stranu, jsem rád, že i když nedělám větší zisky, tak ty které mám jsou celkem konstantní. Já bych menší korekci uvítal k snažšímu nákupu, tak uvidíme, ten výhled 4500$ za S&P500 se jim vydařil, kam ale dál to netuším. 😁

Podle tohoto se na nás tedy řídí mírná recese. Na druhou stranu, ekonomika šlape lépe než hodinky. A to i u nás navzdory tomu, jak velkou máme inflaci 🤔