Mnoho investorů se mne ptá, co to vlastně jsou ty uzavřené fondy, čím se liší např. od ETF, proč do nich investuji, jaké mají investice do uzavřených fondů výhody, kde se berou vysoké dividendy těchto fondů...

Začnu tím podstatným - uzavřený fond má určitý daný počet akcií, proto je to uzavřený fond. Jsou to podílové fondy tvořené různými aktivy podobně jako ETF, ale liší se zejména tím, že mají pořád stejný počet akcií a navíc zde nefunguje zpětný odkup akcií. Jsou to aktivně řízené fondy (opět rozdíl proti třeba indexovým ETF). Náklady fondů jsou sice vyšší než např. u indexových ETF, ale bohatě zvýšené náklady nahradí vysokým dividendovým výnosem. Samotná skladba fondů se nemusí až tak lišit od ETF, co se ale liší jsou výsledky fondů. Např. uzavřený fond Cornerstone Strategic Value Fund, Inc. (CLM) je tvořen z 6,44% AAPL, 5,98% AMZN, 5,84% MSFT, 5,19% GOOG, 2,66% BRK.B, 2,29% UNH, 2,19% JPM, 2,15% TSLA, 1,92% FB, 1,92% NVDA...

Je možné počet akcií navýšit? Ano je to možné, občas k tomu dochází, ale je to poměrně složitý a pro mnohé investory nepřehledný administrativní proces, probíhá v několika etapách. Schvalování navýšení počtu akcií uzavřeného fondu podléhá schválení Komisí pro cenné papíry a přísné regulaci burzovního výboru. Jsou zde pevné podmínky (např. nové akcie musí být přednostně nabídnuty současným akcionářům fondu). Tento proces v současné době probíhá u fondů CLM a CRF, jak to funguje se dočtete na yahoo.finance.com u těchto fondů ve fundamentech - https://finance.yahoo.com/news/cornerstone-total-return-fund-inc-131500831.html.

Jak jsou vypočítávány dividendy těchto fondů? Zde dochází k častým nedorozuměním mezi méně znalými investory. Vedení těchto fondů zpravidla stanoví tzv. distribuční sazbu dividend (pozor, nejedná se o prosté přeúčtování dividend všech společností ve fondu). Distribuční sazba je dána procenty z finančních výsledků fondů. Do výsledků fondů se počítají nejen všechny sesbírané dividendy jednotlivých nakoupených společností ve fondu, ale i nárůst hodnoty těchto jednotlivých částí fondu, navíc mnohé fondy si v omezené míře i vypomáhají opcemi (zpravidla do 20%). Jinak řečeno sesbírají se všechny zisky, odečtou se náklady na vedení fondu a rozhodne se o distribuční sazbě tak, jak to nedávno provedl např. fond BRW - https://finance.yahoo.com/news/saba-capital-income-opportunities-fund-134500614.html.

CEF jsou ve Spojených státech dobře regulovány. Investiční společnost je povinna ve svém prospektu nastínit své investiční cíle a strategie. Kromě toho musí také uvádět výdaje na správu. Finanční výsledky CEF musí být veřejně dostupné, což poskytuje větší transparentnost jeho investorům. Investiční fondy obvykle komunikují se svými akcionáři prostřednictvím tiskových zpráv. Ale ne vždy jsou informace dostatečné. Pokud nakupujete uzavřené fondy se sídlem v USA, dochází zpravidla k 15% zdanění dividend přímo v USA, u nás se pak již nedaní, je třeba ale dividendy uvádět v dani z příjmu. Je to dáno podepsanou smlouvou o zabránění dvojího zdanění mezi USA a ČR.

V čem vidím největší výhody investic do uzavřených fondů (CEF) ?

1/ Akcie těchto fondů jsou výrazně levnější než akcie ETF, takže jich nakoupíme mnohem více za stejné peníze.

2/ Uzavřené fondy obecně vyplácejí výrazně vyšší dividendy než jiné investiční produkty (jsou samozřejmě i ojedinělé výjimky).

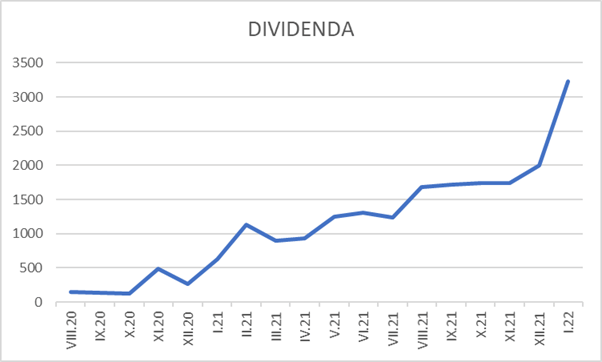

3/ Mnohé uzavřené fondy tím, že vyplácejí konstantní pevnou dividendu, si mohou dovolit vyplácet dividendy každý měsíc a ti, kteří investují metodou DRIP (Dividend Reinvestment Plan), více využijí tzv. složeného úročení (princip spočívá v tom, že přijatá dividenda je okamžitě reinvestována do dalšího nákupu buď stejného nebo jiného fondu, čímž nám roste počet vlastněných akcií a s tím zároveň výše budoucích dividend. Lze tedy reinvestovat hned 12x ročně, 60x za 5 let. Tímto způsobem můžete neustále navyšovat své pasivní měsíční příjmy, a to dokonce i tehdy, kdy hodnota fondu klesá (viz graf na konci článku).

4/ Na rozdíl od investic do ETF (indexových či oborových) nemusíte čekat, až nashromáždíte majetek v hodnotě přes 10 milionů Kč, abyste byli schopni vyplácet nekonečnou rentu kolem 33.000 Kč (pro nekonečnou rentu se počítá s prodejem max. 4% z majetku ETF). I s poloviční hodnotou kolem 5 milionů Kč v CEF dokážete produkovat měsíční rentu přes 50.000 Kč, a to nemusíte čekat roky, rentu tvoříte prakticky měsíčními vysokými dividendami ihned.

5/ Investice do uzavřených fondů jsou vhodné zejména pro důchodce, protože generují pravidelné vedlejší pasivní měsíční příjmy.

Zmíním i některé nevýhody uzavřených fondů:

1/ Rizikové mohou být investice na páku

2/ Uzavřené fondy mohou být méně likvidní (ostatně je to dáno i tím, že ne každému je umožněno uzavřené fondy nakupovat, mnozí brokeři je vůbec nenabízejí a také se mne na to mnozí investoři ptají, kde se dají uzavřené fondy obchodovat)

3/ U uzavřených fondů zaměřených na dluhopisy ovlivňují výsledky fondů úrokové sazby

Pozitivní zprávou je, že drtivá většina uzavřených fondů (přes 90%) je výsledkově trvale v plusu, přesto jsou současné hodnoty těchto fondů dočasně sníženy díky stále ještě nepřekonaným následkům covidu, vysoké inflaci a zvyšování úrokových sazeb. Na druhé straně nám to umožňuje nakupovat více akcií za dividendy - ceny jsou výhodné nízké... Tato situace jednou pomine a uzavřené fondy obnoví růst.

Na přiloženém grafu můžete vidět vývoj dividend u mého portfolia - dividendy rostou téměř každý měsíc, tam, kde poklesly, jsem prováděl změny v portfoliu...

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Autor @standasocha má karmu 14 a je členem této komunity od 30/01/2022. Pokud sem podle vás tento příspěvek nepatří, kontaktujte moderátory. V opačném případě se neváhejte pustit do diskuze. Jsem bot a toto je automatická zpráva.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Dobry den, od ledna 2023 mi nejdou na ibkr obchodovat CEF, konkretne CRF. IBKR mi reklo, te se zmenila policy….ma nekdo podobne problemy i na jinych platformach? Dekuji

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

dobrý den,

zajimavé, napište mi prosím na jaroslav.glos@gmail.com. Rád bych jako nováček začal :-)

Já jsem si koupil do portfolia 93 ks CRF za 10.56$ (d. yield on cost je +- 19.5%), poměrně se tím zvýšil celkový dividendový výnos portfolia a dividedy budu na účtu akumulovat a investovat do jiných titulů . Včera zavřelo CRF na 11.45$.

Chtěl jsem se Vás zeptat, prosím nevíte co znamená CORNERSTONE 05/20/22 ( : 219RGT040) ? Přistálo mi to na účtu ve stejném počtu kusů jako CRF, ale žádná cena. Mám je už přes rok, ale toto se mi nikdy nestalo. Děkuji za odpověď.

Dobrý den pane Socha. Sledoval jsem Vás už na warengo a činím tak i teď zde na bulios. Mohl bych poprosit zda byste mi nenapsal na e-mail luksaboss@seznam.cz u jakého brokera obchodujete CEF ? Docela mě tento článek zaujal. Mnohokrát děkuji a přeji hodně dalších úspěchů :)

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Zdravím pane Socho, byla by možná osobní konzultace, ať už mailem nebo i po telefonu. Článek mě zaujal a vlastně jen díky Vám a Vašemu článku na Warengu jsem začal s uzavřenými fondy. Nicméně, potřebuji další osvětu, např. proč došlo u některých k poměrně výraznému propadu ceny a jak to souvisí s uváděním nových akcií a další. Můj mail je : tomas.beranek@seznam.cz Díky, přeji pěkný den a těším se na vaši odpověď a na další články..

Dobrý den, díky za Vaše příspěvky na tomto fóru.. Rozhodně nechci zpochybňovat Vaši erudici ohledně CEF. Sám do nich také investuji a chystám se dál přikupovat. Jen mi není jasné, proč zde uvádíte zrovna CLM, které se obchoduje s obrovskou prémií oproti své NAV. Díky za odpověď..

Pro srovnani uvadim vykon tech fondu za poslednich 10 let v porovnani se SPY a to vcetne dividend: sp500 +286%, GGN -16,56%, CRF +141%, GOF +163%, CLM +135%, ZTR +107%, BRW +45%. Kdyz se podivam na 20 let tak ty fondy bez dividend dorucily cca -40% az -70%, takze jiste plati, ze si za vyplacene dividendy muzete koupit dalsi akcie fondu, dokonce se to mnozstvi bude zvetsovat kvuli trvale klesajici cene, ale nevim co vam to bude platne, kdyz to bude na ukor celkoveho zisku z vlozene castky. A to jsem porovnaval casovy usek, kdy FED pumpoval do trhu obrovske mnozstvi penez, ktere podporovaly nejvetsi bull run co si vetsina investoru pamatuje. Jakmile se karta otoci a fondy budou nuceny kvuli dividendam odprodavat stale se zmensujici portfolio aktiv tyto vysledky pak budou jeste horsi, protoze se nepochybne zmensi i vyplata dividend.

Důchodce sice nejsem, ale i tak mě ty vaše CEF fondy dost zaujaly. Příště bych velmi ocenil, kdyby jste zde třeba sdílel nějaké z vašich nejoblíbenějších CEF fondů, pokud by to bylo možné :))