Jsme zhruba za polovinou roku a konec volatility akciového trhu je v nedohlednu. Jedni z nejlepších analytiků z Wall Street doporučují 5 akcií k nákupu, které budou nejlepší volbou pro obranu vůči volatilnímu trhu. FED nám v minulém týdnu zvýšil úrokové sazby o 0,75%. Proč o tom mluvím? Očekává se, že při špatných výsledcích o inflaci, bude FED opět zpřísňovat a možná i o dost razantněji, což by mohlo opět vyvolat volatilitu na trzích.

Které akcie vyzdvihují analytici?

Investoři, kteří se již vzpamatovávají z prudkého poklesu akcií, byli minulý týden opět zasaženi, když Federální rezervní systém zvýšil úrokové sazby o tři čtvrtě procentního bodu. Centrální banka měla jasno v tom, že podniká kroky k potlačení inflace, ale její kroky dále přiživovaly obavy z příchodu recese.

Investoři se musí soustředit na své dlouhodobé cíle. Špičkoví analytici a profesionálové z Wall Street představují 5 akcií v čele s Applem a Bank of America, které vám přinesou dlouhodobou hodnotu a zároveň ochranu proti volatilnímu trhu.

Zároveň je velká část z těchto akcií výrazně dole ze svých ATH. Vlastníte některou z nich?👇

Apple $AAPL

-27,72% od začátku roku.

S tržní kapitalizací více než 2 biliony dolarů je $AAPL jednou z největších společností na světě. Má všechny zdroje k tomu, aby proplula těžkými časy a rostla s časem.

Velikost společnosti Apple ji však neudržela imunní vůči současným problémům, které zatěžují ekonomiku. Samotný výrobce iPhonů očekává v dalším čtvrtletí zhoršení z pohledu tržeb a to až o 8 miliard dolarů kvůli přetrvávajícím omezením dodávek komponentů, které byly zhoršeny uzamčením v Číně vedeným Covidem. $AAPL navíc očekává protivítr příjmů ze zastavení dodávek do Ruska.

Více informací o možných ztrátách Applu naleznete zde.

Makroekonomické nepříznivé faktory způsobují, že krátkodobý výhled společnosti Apple je zamlžený, ale i tak analytici hledí do budoucna a Applu věří.

Analytik Deutsche Bank Sidney Ho nedávno zopakoval rating nákupu akcií, přestože snížil cenový cíl na 175 dolarů z 200 dolarů. Sidney Ho očekává nízký jednociferný meziroční růst s přihlédnutím k překážkám růstu.

Není pochyb o tom, že akcie v roce 2022 ztratily téměř 28%. Sidney Ho považuje tento výkon za stejně dobrý, nebo dokonce o něco lepší než jeho mega cap vrstevníci. Dále řekl, že makroekonomické protivětry nedovolí, aby ocenění akcií $AAPL dosáhlo svého 5letého maxima více než 30násobku zisku na akcii v příštích 12 měsících, což dává další důvod zvážit přidání akcií nyní.

Sidney Ho je jeden ze špičkových analytiků, což přidává jeho slovům větší význam (konkrétně je v top 130 analytiků z možných 8000). Navíc byl úspěšný na 72% svých akciových ratingů a vrátil v průměru 22,3% na každém.

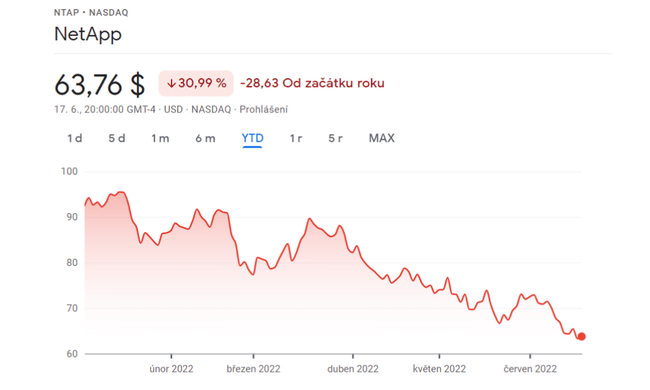

NetApp $NTAP

$NTAP je od začátku roku na necelých -31%.

Sidney Ho je také býčí na NetApp $NTAP, který poskytuje řešení pro podnikové ukládání a správu dat. Akciím nebyly cizí současné tržní nezdary vrstevníků, které zatěžují průmyslová odvětví, a jejich akcie tak klesly o víc jak 30% v meziročním období.

Vyšší náklady na komponenty a logistiku, které vyplynuly z omezení dodavatelského řetězce, snížily marže společnosti. Tyto problémy budou pravděpodobně krátkodobými překážkami.

Navzdory nepříznivým faktorům vykazuje $NTAP obrovské realizační schopnosti a společnosti se podařilo udržet svou rozvahu silnou a v čisté hotovostní pozici. Silná rozvaha pomohla tomuto technologickému gigantu být v souladu s výplatou dividend. Přičemž je aktuální dividendový výnos na 3,14%.

Sidney Ho poukazuje na to, že akcie společnosti v roce 2022 výrazně zaostaly za svými IT hardwarovými protějšky. To však otevřelo skvělou příležitost k nákupu pro složené výnosy v dlouhodobém horizontu.

Analytik byl trochu zklamaný, když NetApp nemohl dosáhnout svého vlastního cíle ročních opakujících se výnosů z veřejného cloudu kvůli vyššímu úbytku zákazníků a obratu prodejců v jednotce cloudových operací. Analytik se však příliš neobává, protože NetApp má plány a hotovost na řešení těchto problémů.

Kromě toho jsou vyzdvihovány u společnosti zpětné odkupy akcií, které i nadále budou podporovat růst.

Analytik snížil cenový cíl z 90 na 84 dolarů, ale upgradoval akcie $NTAP na nákup z držení, přičemž měl na paměti dlouhodobý vzestup. To nám dává jasně na jevo, že u společnosti vidí značný potenciál pro růst.

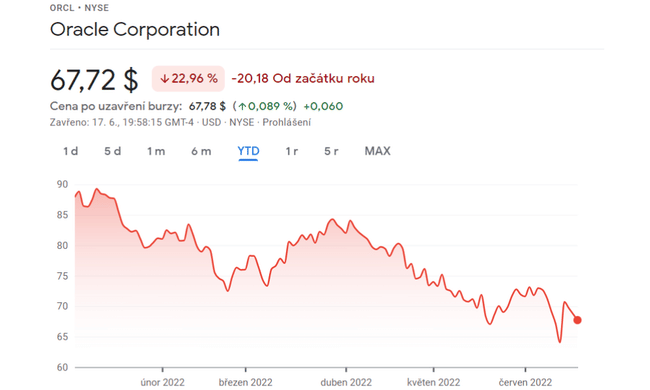

Oracle $ORCL

$ORCL je od začátku roku na -22,96%.

Cloudová softwarová velmoc Oracle je jednou z mála technologických společností, které se taktně orientují v širších tržních protivětrech.

Její optimistické čtvrtletní výsledky přišly jako závan čerstvého vzduchu uprostřed katastrofálních protivětrů z trhu. Povzbudivé jsou navíc i její odhady pro aktuální čtvrtletí, které zahrnují nabytá aktiva společnosti Cerner. V prosinci 2021 $ORCL oznámila, že získá společnost Cerner, která poskytuje IT řešení pro sektor zdravotnictví.

Analytici zde vyzdvihují a zdůrazňují důvěru společnosti Oracle v její dynamiku cloudu, která by měla pokračovat i ve fiskálním roce 2023.

I přes krátkodobé propady si analytici stojí za svým, že je $ORCL dobrou dlouhodobou koupí v oblasti cloudu. To je založeno na přesvědčení, že úspěšné vytvoření pevného základu na podporu silného růstu cloudu v nadcházejících letech má potenciál stále více poskytovat trhu větší důvěru v dlouhodobý obchodní model společnosti.

Cenový cíl analytiků je na 113$ za akcii z původní predikce 126 dolarů. Snížení ratingu je výsledkem krátkodobých nepříznivých protivětrů v tech sektoru.

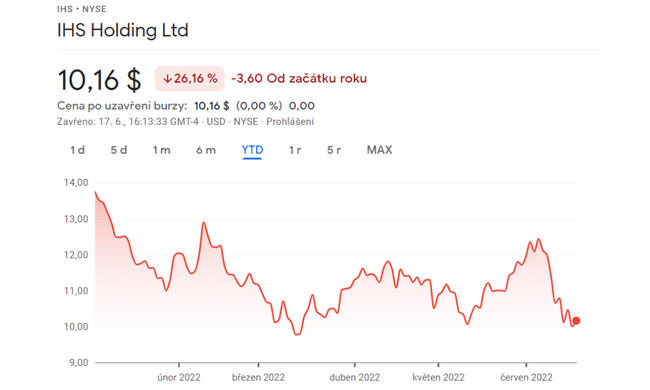

IHS Holding $IHS

$IHS je od začátku roku na -26,16%.

Možná se jedná o společnost, kterou moc dobře neznáte, ale pro představu: IHS Towers je podle počtu věží jedním z největších poskytovatelů telekomunikační infrastruktury v Africe, Latinské Americe a na Středním východě a čtvrtá největší nezávislá nadnárodní společnost zabývající se věžemi na světě.

Společnost minulý měsíc zveřejnila optimistická čtvrtletní čísla, která přiměla analytiky, aby se ponořili do financí a vývoje společnosti. Společnost má nízký profil odchodů klientů, dlouhodobé smlouvy a atraktivní peněžní toky, které dělají společnost lákavou.

$IHS má významnou expozici na afrických trzích, což je klíčový faktor růstu, protože kontinent má jedno z nejvyšších temp růstu předplatitelů. Infrastrukturní společnosti mají na afrických trzích silný vzestup, protože 2G a 3G jsou v regionu stále běžné, ale v budoucnu budou modernizovány.

Kromě toho je $IHS dobře orientována ve výzvách, vzhledem k jeho silným výsledkům v působení v Nigérii po dobu 22 let. Zejména nigerijské trhy mají několik provozních, finančních a compliance problémů, které ztěžují fungování mezinárodních společností.

Skrz vysoký potenciál pro své působení v Africe je analytiky hodnocena společnost jako dobrá koupě s potenciálem růstu na hodnoty 21-25$ za akcii.

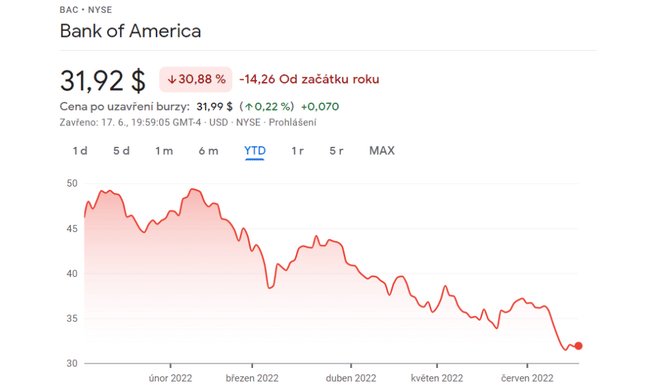

Bank of America $BAC

Akcie Bank of America $BAC letos klesly téměř o 31 %.

Bankovní kolos nicméně těží z prostředí vysokých úrokových sazeb. Generální ředitel banky Brian Moynihan již dříve uvedl, že vyšší úrokové sazby a růst úvěrů by měly v krátkodobém horizontu smysluplně zlepšit čistý úrokový výnos.

V nedávné výzkumné zprávě se zdálo, že analytici souhlasí. "V důsledku očekávaného růstu krátkodobých úrokových sazeb jsme zvýšili naše odhady čistých úrokových výnosů, které byly v roce 2022 více než kompenzovány nižšími než očekávanými výnosy z investičního bankovnictví, ale v roce 2023 budou kompenzovány pouze částečně."

Historicky měnová a fiskální politika vedla k vyšším základním vkladům $BAC. Říkají, že vklady jsou intenzivnější, než se očekávalo, což dává více času na udržení investovaných vkladů. Analytici tedy očekávají, že ziskovost banky zůstane zpočátku zvýšená i v cyklu zpřísňování měnové politiky.

Predikce pro $BAC je růst na hodnoty k 45$ za akcii, což je sice ponížené od původních 51$, ale stále nám to dává prostor pro nákup.

Závěr

Na závěr bych dodal, že se jedná o opravdu kvalitní pětici společností, které do vašeho portfolia přinesou dividendu, hodnotu a dlouhodobý potenciál pro růst. S výběrem analytiků se shoduju a maximálně bych dodal ještě nějakou energetickou akcii pro doplnění. Volatilní trh nám přináší řadu kvalitních společností za nízké ceny - Využíváte toho? Nebo očekáváte ještě větší propady? Osobně se rady analytiků nijak zvláštně neřídím, ale tento výběr společností mi byl poměrně blízký a z dlouhodobého měřítka mi dává i smysl.

Upozorňuji, že se nejedná o finanční poradenství. Každá investice musí projít důkladnou analýzou.

$AAPL mě začne zajímat na úrovni $100

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Apple a Bac jsou v mém portfoliu, jednoznačně ideální volby pro delší časový horizont. Oracle ale vypadá taktéž zajímavě, i ten propad není až tak razantní. Asi se na ně podívám blíž.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

$IHS se mi hodně líbí, obzvlášť s ohledem na to, že se bude trh v Africe rozvíjet, co se týká přechodu z 2G a 3G.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

IHS, APPL a BAC bych klidně zařadil, s výběrem nemám problém - dává mi to smysl. Uvidíme, co další data o inflaci - ty mohou cenu ještě zkrášlit na lepší hodnoty.