V tomto článku bych vám rád představil důvody, proč se neřídit žádnou predikcí analytiků a ani nikoho jiného. Hlavní myšlenkou tohoto článku bude ukázat investorům důvody, proč by měli investovat jen dle sebe a své analýzy. Dále vám pak uvedu příklady toho, jak predikce nevycházejí a kolik by na tom investor mohl ztratit.

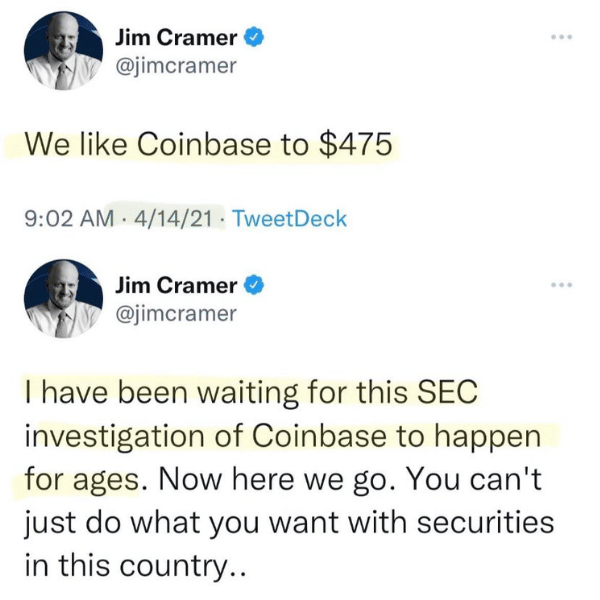

Jim Cramer je prostě tváří nevycházejících predikcí 😄

Prvně se podíváme na to, proč se vám může vymstít investování na základě predikcí.

- Predikovat s jistotou se nedá takřka vůbec nic. Pokud se člověk podívá na rok 2022, který je toho krásným příkladem - Kolik z vás čekalo, že budeme řešit něco jako - silný dolar, silnou inflaci, válečný konflikt, další vlny covidu, energetickou krizi, problémy v dodavatelských řetězcích a tak dále? Tohle je jedna z věcí, která je v uvozovkách nečekaná a nedá se na to brát při žádné predikci ohled - neočekávané události.

- Další neovlivnitelné problémy mohou vznikat v samotné společnosti. Soudní spory, nečekané výdaje, škodné události a ztrátové období na základě souběhu nepříznivých událostí.

- Vaše portfolio je originálně zkonstruováno dle vaší strategie a potřeby. Nikdo by tak neměl zařadit dle predikce další akcii jen proto, že se analytikům zdá akcie jako výhodná a nese určitý potenciál.

- I když to může být naprosto minimální až nulové procento - Chybovat je lidské a ve výpočtu se dá lehce udělat chyba. Zdá se mi, že právě v letošním roce byla jedna kauza, kdy byla provedena transakce s desetinnou čárkou o místo vedle a způsobilo to růst na trzích v Evropě.

- Analytici nemusí vědět, kde je opravdu skrytý potenciál.

Nyní se podíváme na výběr největších failů z pohledů predikcí. Také vám u některých zohledním i procenta, která mohl investor ztratit/získat, kdyby neposlechl analytiky. Jima Cramera z toho dnes vynechám, to je na celý článek jen a jen o něm 😅.

1. Whitney Tilson a Google v roce 2004

Whitney Tilson může právoplatně držet první místo v žebříčku, protože v roce 2004 napsal predikci, která měla za účel srazit technologické IPO $GOOGL a řekl, že přední vyhledávače pravděpodobně nebudou schopny udržet svůj podíl na trhu:

Věřím, že je prakticky jisté, že akcie společnosti Google budou pro investory natolik pošetilé, že se budou podílet na jeho přehnané nabídce, budete však zklamáni.

- Při vstupu na trh stála jedna akcie $GOOGL 2,7$.... O 18 let později (a po splitu) stojí jedna akcie 114,8$.

- Tady je přesně definice mého bodu číslo 5 - Analytici nemusí vědět, kde je skrytý potenciál. Mnohdy se stává, že nová technologie = automaticky nesmysl... Mimochodem je tohle krásná ukázka éry, kdy vznikl například internet a později třeba Bitcoin - nevědomost a strach z neznáma zastiňuje někdy pohled.

2. Paul La Monica a Netflix na 10$

Paul La Monica varoval investory, aby si nevybírali akcie $NFLX jednoduše proto, že byla trendy a poměrně mladá na rozšiřujícím se tech trhu. Další obavu měl z toho, že se bude obchodovat za 200násobek zisku, což ostatně Netflix dělal ještě dalších 15 let od predikce. Zároveň nevěřil, že může někdo svrhnout dominanci DVD a kazet.

V době, kdy La Monica psal o svém nesouhlasu, se NFLX obchodoval za 10,98 dolarů za akcii. Při pohledu na ATH z roku 2021, tak utekla investorům příležitost s potenciálem 6 600%.

3. Steve Ballmer - Žádná šance, že iPhone získá významný podíl na trhu

Steve Ballmer sice nebyl analytik, ale za to to byl generální ředitel společnosti Microsoft, který tvrdil, že není žádná šance proto, aby Iphone získal významný podíl na trhu. Rok se s rokem sešel a světe div se - Iphone si získal až 40% podíl na trhu s telefony, zatímco Ballmerův Microsoft držel jen nějaká 3-4% na trhu.

Pokud vás zajímá tato tématika, tak se rozhodně podívejte na následující video: (152) 10 Worst Predictions of All Time - YouTube

Dobře trošku jsem vám lhal, že to nebude směřované na Jima Cramera 😅

Od 14.4. 2021 si připisují akcie Coinbase nějakých -80%.

Závěr

Podstatou tohoto příspěvku není žádný výsměch, sám si rád predikce pročítám a inspiruju se mnohdy zajímavými daty (nezakládám na nich). Článek je zaměřený na to, že je absolutně jedno jestli vám radí generální ředitel, analytik a nebo jen někdo zkušený - predikovat s jistotou se nedá vůbec nic - Výpočty jsou skvělé, ale ne směrodatné. Některé predikce sice analytikům vychází, ale myslím si, že to absolutně nestojí za ten risk a popřípadě ztráty či promeškání investiční příležitosti. Jo a ještě jedna věc na závěr - když už se teda někdo bude chtít řídit predikcemi, tak rozhodně nedávejte na Burryho, který pravidelně predikuje krachy trhu... Na základě jeho predikcí bych si nemohl držet ani status dlouhodobý investor 😅

- Jaký názor máte na predikce?

- Zkoušel někdo z vás investovat dle nějaké predikce? Pokud ano - Jaký byl výsledek?

Upozorňuji, že se nejedná o finanční poradenství. Každá investice musí projít důkladnou analýzou.

Najlepšie veriť samemu sebe a svojim znalostiam...potom sa nemôžeš na nikoho stazovat

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Článek i jeho název mne docela pobavil. Kdyby platil doslova, tak by popíral i samotný Bulios, který je vlastně centrálou nejrůznějších predikcí, analýz a osobních názorů investorů.

Názory analytiků lze stručně popsat slovy: DOBRÝ SLUHA, ALE ZLÝ PÁN. Jinak řečeno: nejrůznější analýzy jsou dobrým vodítkem, ale určitě ne investičním automatem. Každou analýzu musí investor sám kriticky posoudit. Kdo jen bezhlavě kopíruje cizí názory, končívá tak, jak je popsáno v článku výše.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Na začátku své investiční kariéry jsem se inspiroval nějakou býčí predikcí, která sice pár dní/týdnů vycházela, ale nakonec to skončilo hrůzným propadákem 😆

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Cramer je legenda predikcí 😂😂

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Promeškat příležitost jako je Google nechceš 😅 Burryho shorty a krachy snad už nikdo nemůže poslouchat. Má jeden životní super milník a snaží se sázet podobně každý rok s tím, že mu to zase vyjde 😄