Hodnotové akcie si žádají vaši pozornost. Jejich hodnotové rozpětí je na historicky příznivé úrovni a to předpovídá silné budoucí zisky ve srovnání s růstem. Co je ale hodnotové rozpětí a co dalšího nám mohou říct data?

Od Dot Com bubliny jsme nebyli svědky tak lákavého rozpětí hodnotových akcií.

Co je to hodnotové rozpětí? Definic je mnoho, ale obecně měří relativní levnost hodnotových akcií vůči růstovým. Můžeme například porovnat E/P hodnotových akcií s E/P růstových akcií (obrácený poměr P/E). Složitější rámce zahrnují metriky, jako je poměr účetní knihy k ceně, prognózovaného zisku k ceně atd.

Ale hodnotové akcie jsou levné z nějakého důvodu. Nestane se to jen tak. Na pomoc přichází opět literatura: existuje řada empirických studií, které ověřují, že po relativně levných obdobích následují období lepší výkonnosti. Stejně jako zvýšené hodnoty Shillerova poměru P/E mají tendenci předpovídat špatné výnosy, historicky levné hodnotové akcie předpovídají skvělé výnosy. Tento jev je výrazný u hodnotových small capů.

Ve skutečnosti prostá reverze průměru implikuje velké prémie:

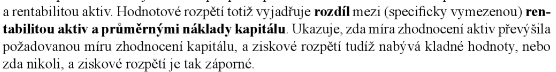

Hodnotové akcie se nyní jeví jako zatraceně výhodné! Podívejte se na to takto. Ke včerejšímu dni mají hodnotové akcie forwardové P/E 14,6 oproti růstovým akciím s hodnotou 22,4. Poměr je 0,65. Abychom se vrátili k historickému průměrnému poměru 0,75 a za předpokladu stabilních zisků, musely by hodnotové akcie vzrůst přibližně o 30 %, nebo by růstové akcie musely klesnout o více než 20 %, případně by muselo dojít ke kombinaci obou. Malý návrat k průměrné hodnotě by zde znamenal výrazné překonání hodnoty.

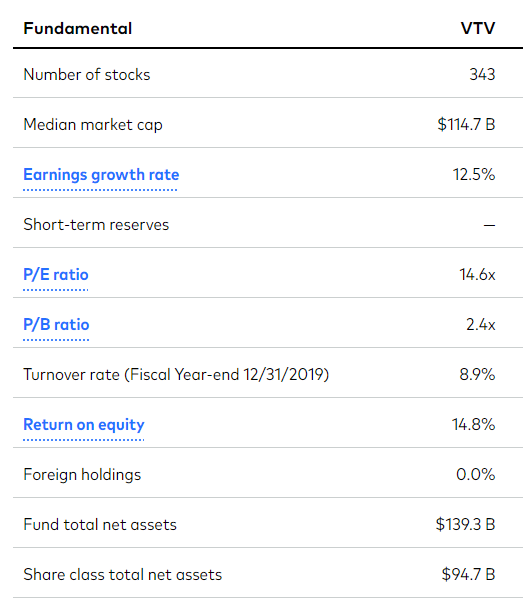

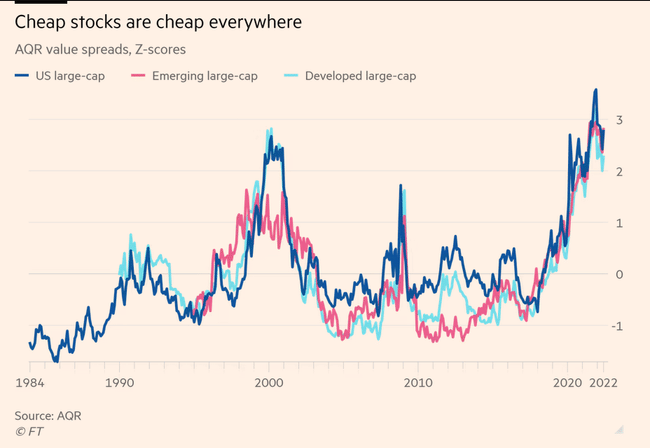

Nyní si představíme několik grafů. Od společnosti AQR capital, normalizované měření hodnotového rozpětí za posledních několik desetiletí. Zde vyšší je levnější hodnota. K výpočtu ocenění používají složitý výpočet, který popisují na svém webu.

Tento jev se vyskytuje po celém světě. Ve skutečnosti je cena hodnotovek v USA ještě nižší než v Evropě.

Kromě rozdílu mezi oceněním evropských růstových a hodnotových akcií existuje ještě rozdíl mezi americkými hodnotovými a evropskými hodnotovými akciemi: Hodnotový index Russell 1000 má forwardové PE 16,5, zatímco ekvivalent v Evropě je na 11, což je samo o sobě obrovský rozdíl. Levná akcie v USA je hodnocena mnohem lépe než levná akcie v Evropě. Hodnotové akcie v Evropě jsou fakt neoblíbené.

V článku FT se také píše, že za posledních pět let nejlevnější evropské společnosti dosáhly většího růstu zisku než jejich růstové protějšky... takže za toto pětileté období byly skutečnými růstovými akciemi v Evropě, alespoň z hlediska fundamentů, akcie hodnotové!

Růst byl v posledním desetiletí impozantní, a to jak z hlediska výnosů, tak z hlediska fundamentů. Ale hodnotové akcie si vedly dobře samy o sobě, fundamentálně. Je sice pravda, že zisky velkých růstových akcií rostly rychleji než zisky malých hodnotových akcií - společnost Avantis odhaduje, že zisky velkých růstových akcií vzrostly mezi lednem 2010 a červencem 2021 přibližně o 194 % oproti nárůstu zisků malých hodnotových akcií o 177 % -, ale rozdíl činil méně než 2 % ročně. Tento rozdíl je mnohem menší, než jaký by byl očekávaný rozdíl, a rozhodně nemůže vysvětlit skutečnost, že výnos velkých růstových akcií činil 492 procent oproti 181 procentům výnosu malých hodnotových akcií ve stejném období.

Literatura o důkazech, že toto rozpětí předpovídá výnosy. Např:

Adam Zaremba a Mehmet Umutlu, 2019 - The Value Spread and Asset Allocation in Global Equity Markets (Hodnotové rozpětí a alokace aktiv na globálních akciových trzích). Zkoumali, zda je hodnotové rozpětí užitečné pro předpověď výnosů kvantitativních akciových strategií pro výběr zemí. Aby to ověřili, zkoumali vzorek 120 akciových strategií na úrovni zemí replikovaných v rámci 72 akciových trhů za roky 1996 až 2017.

Dle jejich slov: "Šíře hodnotového rozpětí může předpovídat budoucí výnosy v průměru. Ukazujeme, že akciové strategie s velkým hodnotovým rozpětím výrazně překonávají strategie s malým hodnotovým rozpětím. Jinými slovy, pokud vás zajímá, která strategie by mohla v budoucnu přinést slušné výnosy, věnujte pozornost hodnotovému rozpětí."

Samotný mean reversion předpovídá silnou výkonnost, ale je potěšující, že máme empirické důkazy z celého světa, které ověřují, že k tomuto mean reversion pravděpodobně opět dojde.

Tato příznivá cena alet nebude trvat věčně, pokud se bude historie opakovat. Nakonec do takto nedoceněných hodnot se silnými fundamenty začnou proudit peníze. Ideální volbou jsou pak hodnotové ETF s malou kapitalizací, kde jsou prémie ještě vyšší.

Pokud vás baví moje články a příspěvky, tak neváhejte hodit follow. Díky! 🔥

Disclaimer: V žádném případě se nejedná o investiční doporučení. Jde čistě o můj souhrn a analýzu na základě dat z internetu a několika dalších analýz. Investice na finančních trzích jsou rizikové a každý by měl investovat na základě svého rozhodnutí. Jsem pouze amatér dělící se o své názory.

Hodně odborně pojatý článek. Musím souhlasit, aktuální tržní prostředí by mělo vyhovovat spíše hodnotovým titulům, avšak může se stát, že dnes bité růstovky budou za 3-5 naopak vítězi.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Hm, tak že bych si dal o víkendu opalovačku s investiční studií v ruce? 😁

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Já jedu taky hodnotově a ještě hodně zaměřeně na dividendy a tohle docela rád slyším. Koneckonců vlastně nechápu, co ty lidi na růstovkách tak láká