Legendární investor Warren Buffett je zkrátka géniem ve svém oboru, to nelze popřít. Přestože byl rok 2022 velice náročný, najdeme v portfoliu Buffetta pár zajímavých kousků, kterým se dařilo nadstandardně. Mohou být dobrou volbou i pro rok 2023?

Berkshire Hathaway Warrena Buffetta nebyla v žádném případě imunní vůči drtivému výprodeji akciového trhu v roce 2022.

Berkshire zaznamenala v roce 2022 zisk vlastních akcií, když vzrostla o 3% ve srovnání s poklesem S&P 500 o téměř 20%, protože investice konglomerátu do ropy a plynu těžily z rostoucích cen.

Berkshire však také vlastní portfolio 48 akcií, které mělo k 30. září hodnotu necelých 300 miliard dolarů. Z těchto 48 akcií pouze 10 jmen zaznamenalo v roce 2022 zisky. My se dnes podíváme na nejlepší trojici z této top 10tky akcií 👇

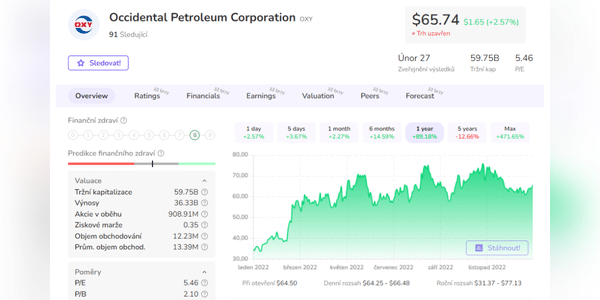

Occidental Petroleum $OXY

V roce 2022 vzrostla akcie $OXY a luxusních 117%! V roce pochmurného výkonu napříč indexem S&P 500 byly akcie společnosti…