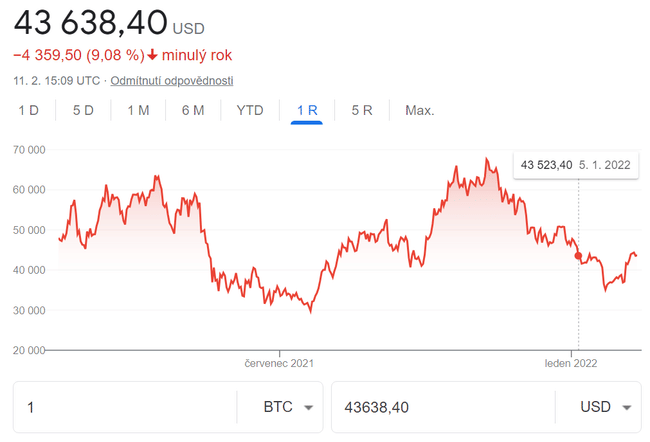

Investoři do bitcoinu si nyní mohou oddechnout, protože ceny, které se propadly na nejnižší úroveň za poslední měsíce, se zotavily. Většina investorů navíc bitcoinu věří z dlouhodobého hlediska. Je to rozumné - stresovat se kvůli takovýmto výkyvům cenu je vážně zbytečné. Najdou se však stále i lidé z druhého tábora. Bearish investoři, kteří kryptoměně nepřejí nic jiného než krach. A mají pro to velice validní argumenty.

Kryptotrhy se staly volatilnějšími a těsněji korelují s akciemi, protože investoři se snaží odhadnout dopad rostoucích úrokových sazeb a přísnější měnové politiky Federálního rezervního systému. Technická analýza se ukázala být do značné míry marná - ceny bitcoinu v posledních několika týdnech prorazily supporty i rezistence a vzdorovaly tak předpokladům, které se snažily předpovědět jeho další pohyb.

Zdá se, že ani Wall Street se nedokáže shodnout na tom, kam se největší kryptoaktivum ubírá. Stratégové společností Stifel a J.P. Morgan $JPM přišli tento týden se značně rozdílnými názory, což poukazuje na problémy, které přináší snaha modelovat ceny u takto divokého aktiva.

Na jedné straně máme bearish tábor. Šéf společnosti Stifel Barry Bannister vidí krach v roce 2023, kdy ceny klesnou až na 10 000 USD. Bitcoin se podle jeho předpovědi propadne kvůli snaze Fedu zkrotit inflaci, což bude mít za následek vyšší výnosy z dluhopisů a mnohem méně kapitálu, který bude možné vložit do vysoce rizikových aktiv. Kryptoměny podle něj historicky reagují na změny v politice Fedu, což naznačuje, že dno může být ještě mnohem hlouběji než byly nedávné ceny.

"Fed říká: Nebudeme vám dávat peníze zdarma navždy," říká Bannister. "To může mít letos jen okrajové následky, ale v roce 2023 Fed pravděpodobně zajde příliš daleko a Bitcoin $BTCUSD bude rozdrcen."

Společnost J.P. Morgan zastává smíšenější názor. Podle stratéga pro globální trhy Nikolaose Panigirtzogloua je nyní reálná hodnota Bitcoinu 38 000 USD. K tomuto cíli dospívá na základě očekávání, že se kryptoměna stane čtyřikrát volatilnější než zlato, a to ze současného pětinásobku. Volatilita bitcoinu je jeho největší devizou pro to, aby se dostal do institucionálních portfolií jako alternativa nebo doplněk zlata, poznamenává. S nižší volatilitou by poptávka a ceny vzrostly.

Při trojnásobné volatilitě zlata, což je jeden z Panigirtzoglouových bullish scénářů, by Bitcoin stál 50 000 dolarů. To je hluboko pod jeho horní "teoretickou" cílovou cenou 150 000 USD, která předpokládá, že volatilita Bitcoinu odpovídá volatilitě zlata a překonává drahý kov jako investiční aktivum. "Netřeba dodávat, že takové sblížení... je v dohledné budoucnosti nepravděpodobné," říká.

Jakou hodnotu tedy bude mít bitcoin za rok? "To je ta poslední otázka, na kterou bych se snažil odpovědět," říká Michael Cembalest, předseda představenstva pro trhy a investiční strategii společnosti J.P. Morgan.

Argumenty pro bitcoin jako transakční měnu však drhnou především proto, že je příliš volatilní, málo obchodovaný a jeho cena se snadno manipuluje. "Věřím argumentu o uchování hodnoty," říká, "ale nemám nástroj na ocenění a volatilita je stále příliš vysoká." Poznamenává, že nemovitosti a akcie lze měřit podle očekávaných peněžních toků, zatímco výnosy dluhopisů se odvíjejí od inflace a komodity od křivek nabídky a poptávky.

https://www.youtube.com/watch?v=qIJ788gJdNo

Toto všechno znamená, že Bitcoin by mohl stále více konkurovat zlatu a dalším bezpečným aktivům. Neměnný softwarový kód Bitcoinu zvyšuje nabídku tokenu podobným tempem jako nárůst dodávek zlata, přičemž obě hodnoty rostou o 0,5 % až 1 % ročně. Tento nedostatek pomáhá zlatu udržet se v období ekonomického stresu a vysoké inflace a není od věci si myslet, že Bitcoin by mohl plnit stejnou funkci v digitální éře. Bitcoin by se také mohl prosadit jako uchovatel hodnoty v zemích s devizovými kontrolami, režimy dvou měn, problémy se správou věcí veřejných a korupcí, poznamenává Cembalest.

Klíčová bude volatilita - čím vyšší zůstane, tím nižší bude poptávka ze strany dlouhodobých institucionálních fondů. Naopak klesající volatilita by mohla poptávku zvýšit a v konečném důsledku podpořit vyšší ceny bitcoinu jako alternativy ke zlatu.

Analytici opěvují akcie kryptotěžařů. Svezete se na této vlně i vy?

Toto není investiční doporučení. Jde čistě o můj amatérský pohled na základě analýzy Darena Fondy.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

To the moon! Kam jinam? :D

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Predikovat opravdu nemá cenu, ale argument s volatilitou zlata je velice zajímavý