Lednové oslabení trhu vyvolalo u investorů obavy, že další tržní krach může být za rohem. Situace se ještě zhoršila v únoru a posledních 13 dní naznačuje, že nás pravděpodobně ještě čeká výrazná volatilita. Následujících 10 hlavních rizikových faktorů, které by mohly letos způsobit korekci trhu není proto dobré brát na lehko a každý investor by se na ně měl raději podívat, než se rozhodne dokoupit příští dip.

1. Problémový únor

Únor je z historického hlediska pro index S&P 500 $SPY jedním z nejhorších měsíců. Od roku 1950 činí průměrný únorový výnos indexu ztrátu 0,09 % 😅. Když se trh v minulosti propadl, byl únor obzvláště špatným měsícem. V únoru 2020 během pandemického krachu klesl index S&P 500 o 8,4 %, v únoru 2009 během finanční krize o 10,9 % a v únoru 2001 během recese v USA o 9,2 %. Naštěstí únor není pro investory vždy špatnou zprávou. Minulý rok si $SPY připsal 2,6 % a v únoru 2019 3 %.

2. Geopolitické napětí

Spoluzakladatel společnosti DataTrek Research Nicholas Colas říká, že nečekané geopolitické události jsou pro investory vždy rizikem. Geopolitické události lze těžko předvídat, ale existuje několik důvodů, proč by investoři měli být na začátku roku 2022 neklidní.

Rusko shromažďuje vojska na hranicích s Ukrajinou. Plná invaze, jak uvedl prezident Joe Biden, by měla za následek bezprecedentní americké sankce vůči Rusku. Severní Korea údajně také zvažuje návrat k testování jaderných zbraní a balistických raket dlouhého doletu. A konečně, eskalace napětí mezi Čínou a Tchaj-wanem by mohla výrazně ohrozit dodavatelské řetězce USA.

https://twitter.com/Forbes/status/1492246816292626432

3. Ropný šok

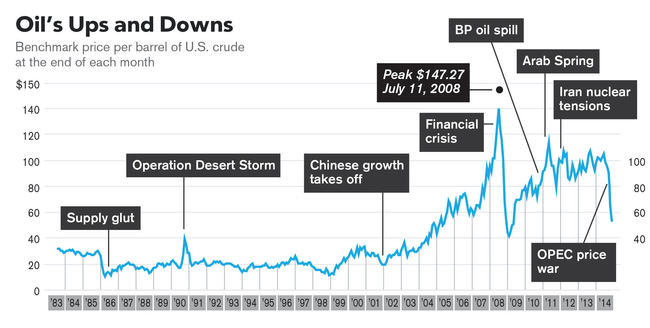

V posledních desetiletích došlo k několika ropným šokům, které v různé míře negativně ovlivnily akciový trh. Saúdské ropné embargo v roce 1973 způsobilo dočasný nedostatek ropy v USA. Íránská islámská revoluce v roce 1979 a první válka v Perském zálivu v roce 1991 způsobily zdvojnásobení cen ropy.

Ceny ropy dosahující až 140 dolarů za barel dokonce přispěly k hospodářské krizi v roce 2008. Ropné šoky způsobily za posledních 50 let více recesí než jakýkoli jiný katalyzátor. Cena ropy za poslední rok vzrostla přibližně o 60 % a v lednu dosáhla dokonce sedmiletého maxima.

4. Pandemie

Při úvahách o spouštěči příštího burzovního krachu má smysl se ohlédnout za tím, co způsobilo ten předchozí. Od svého maxima v polovině února 2020 do svého dna 23. března se index S&P 500 propadl o zhruba 34 % v důsledku paniky z šíření koronaviru.

Dnes má svět to štěstí, že proti viru existuje několik účinných vakcín, ale varianta omicron se stále rychle šíří a vytváří tlak na nemocnice. Pokud se epidemie zhorší nebo si nová varianta odolná vůči vakcínám vyžádá návrat k ekonomickým odstávkám, mohlo by se pro investory opakovat něco z března 2020.

5. Nedostatek zisků

Podle společnosti FactSet jsou společnosti z indexu S&P 500 na dobré cestě vykázat za kalendářní rok 2021 přibližně 45% růst zisků, ale tato čísla meziročního růstu vycházejí z nízkých zisků v roce 2020 během pandemických výluk. Při pohledu do roku 2022 analytici očekávají 9,4% růst zisků indexu S&P 500.

Výhledový poměr ceny a zisku indexu S&P 500 ve výši přibližně 22 je již nyní nad svým pětiletým průměrem 18,5 a investoři očekávají v letošním roce agresivní zvyšování úrokových sazeb Federálního rezervního systému. Pokud růst zisků zaostane za očekáváním trhu, reakce akciového trhu by mohla být silná.

https://twitter.com/Reuters/status/1491966469097377804

6. Politické napětí

V roce 2022 existuje několik potenciálních zdrojů negativních politických zpráv. Federální rezervní systém by mohl chybně načasovat komentáře nebo kroky související se snižováním své rozvahy nebo zvyšováním úrokových sazeb.

Biden navrhl zvýšení sazby daně z příjmů právnických osob z 21 % na 28 %, což by mělo negativní dopad na zisky. Americké sankce vůči Číně, Rusku nebo Severní Koreji by mohly vyvolat negativní ekonomické dopady.

7. Zpomalení čínské ekonomiky

Zatímco Spojené státy mají doma spoustu krátkodobých ekonomických překážek, investoři by měli sledovat také Čínu. Americký Federální rezervní systém pravděpodobně v roce 2022 zvýší úrokové sazby a prodá aktiva, ale Čína nedávno snížila úrokové sazby a dodala likviditu do svého bankovního systému, aby bojovala proti zpomalujícímu se hospodářskému růstu.

Čína očekává, že růst jejího hrubého domácího produktu zpomalí z 8,1 % v roce 2021 na pouhých 5,5 % v roce 2022. Čína také poškozuje svůj vlastní akciový trh tím, že omezuje domácí technologické akcie. A konečně, Mezinárodní měnový fond varoval, že agresivní politika "nulových sazeb " si zřejmě vybírá daň na čínské ekonomice.

8. Inflace

Inflace byla v posledních měsících hlavním tématem debat na Wall Street. Poslední měsíční údaj o indexu spotřebitelských cen ukázal 7% inflaci ve srovnání s předchozím rokem, což je největší meziroční nárůst od roku 1982. Předseda Fedu Jerome Powell nedávno uvedl, že normalizace dodavatelského řetězce by měla pomoci zmírnit inflační tlaky v roce 2022, ale poznamenal, že Fed je připraven přijmout agresivní opatření, aby inflaci odvrátil, pokud to bude nutné.

Pokud bude inflace nadále růst nebo pokud bude Federální rezervní systém nucen agresivně zvýšit úrokové sazby, aby ji udržel na uzdě, mohla by to být pro ceny akcií velmi špatná zpráva.

9. Regulace velkých technologií.

Je neuvěřitelné, že společnost Apple $AAPL, Microsoft $MSFT, Amazon $AMZN, Alphabet $GOOG/$GOOGL, Netflix $NFLX a Meta Platforms $FB představují více než 20 % celkové tržní kapitalizace indexu S&P 500. Regulační orgány a politici na tyto technologické giganty již několik let apelují a tvrdí, že se dopouštějí nekalých soutěžních praktik.

Velké technologické společnosti byly dokonce postiženy pokutami a hrozil jim rozpad, ale ceny jejich akcií stále rostou. Akcie velkých technologických společností se obchodují, jako by regulátoři byli bezmocní omezit jejich dominantní postavení. Pokud se však něco změní, aby politici ve Washingtonu upřednostnili antimonopolní vymáhání práva na technologické společnosti, mohlo by to stáhnout dolů celý trh.

10. Krach kryptoměn

Trh s kryptoměnami má k 25. lednu hodnotu více než 1,6 bilionu dolarů. V posledních dvou letech došlo k rozmachu nových retailových obchodníků a mnoho malých, nezkušených obchodníků drží investice do kryptoměn ve stejných portfoliích obchodních aplikací, kde drží akcie.

Nezkušení investoři obvykle reagují na stres na trhu podobným způsobem: Mají tendenci prodávat své relativní vítěze portfolia a nakupovat více poražených. Pokud se kryptoměny opět propadnou jako v roce 2018, mohou tito investoři prodat akcie, aby zdvojnásobili své investice do kryptoměn, což může výrazně tlačit na akciový trh.

Pokud se vám příspěvek líbil, tak určitě pokračujte na tento: Ochrana před krachem? 4 akcie Warrena Buffetta, které tvoří 75 % jeho portfolia Mohl by se hodit 😉

*toto není investiční doporučení

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Mně přijde, že se většina těchto věcí stejně neustále opakuje

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

zajímavých 10 důvodů 😄, díky

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Ta pandemie podle mě nebude už problém 🤔