Warren Buffett hlavní ikona $BRK-A $BRK-B radí a zároveň kritizuje přístup investorů v době, kdy nám přímo před očima vzniká příležitost k největším ziskům. Krize přináší výnosy, musíte být chamtivý, když se ostatní nejvíc bojí. To je hlavním logem Buffetta, který dnes podrobněji rozebírá strategii, která je v této době nejúspěšnější a tudíž i nejvýdělečnější.

Warren Buffett, přezdívaný jako Věštec z Omahy může investorům nejlépe poradit, byl to právě on, kdo si prošel mnoha krizemi a vždy odcházel jako vítěz

Bod č. 1 - Nakupujte hodně v období krize

Warren Buffett se snaží být "chamtivý, když se ostatní bojí". Tento miliardář a generální ředitel společnosti Berkshire Hathaway $BRK-A $BRK-B tento přístup podpořil během evropské dluhové krize a doporučil investorům, aby se na tyto otřesy dívali jako na příležitost k výhodným nákupům.

"To, že jsou v Evropě problémy - a těch je v Evropě hodně a jen tak nezmizí - neznamená, že nemáte nakupovat akcie," řekl Buffett v roce 2013 televizi CNBC.

Šéf Berkshire poznamenal, že jeho společnost nasadila 15,5 miliardy dolarů během tří týdnů na podzim roku 2008, kdy se Spojené státy ocitly v zoufalé situaci v důsledku finanční krize.

"Nebylo to proto, že by byly dobré zprávy, ale proto, že byly dobré ceny," vysvětlil Buffett. "Pokud věříte, že Evropa bude existovat, což určitě je, a bude mít obrovskou kupní sílu... pak se skutečně díváte na problémy jako na možnou příležitost k nákupu."

Bod č. 2 - Historie nelže

Investorský veterán vzpomínal, že své první akcie koupil několik měsíců po Pearl Harboru, kdy USA ve druhé světové válce ztrácely půdu pod nohama.

"Nekoupil jsem je proto, že bych si myslel, že prohrát válku je skvělý nápad," řekl CNBC. "Koupil jsem je, protože jsem si myslel, že akcie jsou levné a že nakonec válku vyhrajeme, a stejně tak v Evropě."

Bod č. 3 - Dobrá společnost vždy krizi porazí

Buffett zdůraznil, že mu mnohem více záleží na kvalitě a ocenění podniku než na tom, kde sídlí.

"Kdyby Coca-Cola $KO sídlila v Amsterdamu místo v Atlantě, rádi bychom ji koupili," řekl. "Máme rádi dobré společnosti za nízké ceny."

Buffett prohlásil, že je otevřen investicím v jižní Evropě, ale řecká, italská nebo španělská společnost by musela překonat vyšší překážku, aby získala jeho podporu.

"Pokud dobře rozumím podnikání, důvěřuji a obdivuji management a cena je správná, koupíme tam," řekl.

Buffett se podobně vyjádřil i na výročním shromáždění akcionářů Berkshire $BRK-A $BRK-B v roce 2013, když byl dotázán, zda mu krize státního dluhu zabrání investovat v eurozóně.

"Může pro nás vytvořit příležitosti k nákupu podniků," řekl. "Rádi bychom zítra koupili velký podnik v Evropě, který by se nám líbil, a zaplatili bychom za něj v hotovosti."

Bod č. 4 - Investujte do toho, co dobře znáte

Podobný postoj zaujal šéf Berkshire v roce 2014, kdy investorům řekl, že by během války měli držet akcie, nikoli hotovost, zlato nebo bitcoin.

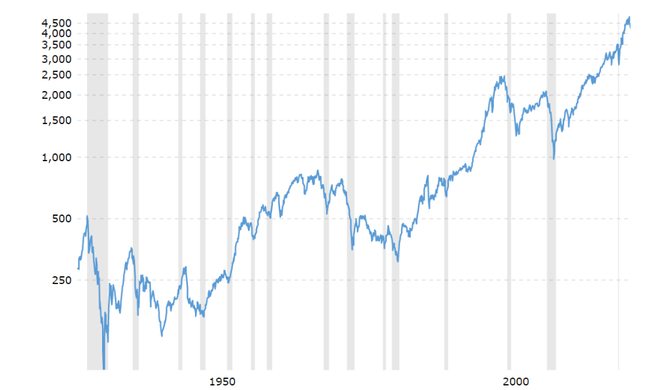

Graf znázorňuje historii fondu S&P 500

V letech 1928-2019 americký akciový index S&P 500 (a jeho dopočítaný model v době, kdy ještě neexistoval) v rámci kalendářních let oslabil ve 26 případech z 92. Zhruba 72 % kalendářních roků tedy zakončil v zisku. Akciový trh v USA zkrátka většinou sílí, ale není to žádné pravidlo. Je nicméně příjemné vědět, že téměř tři čtvrtiny uplynulých let byly pro akcie (nominálně, tedy bez zohlednění inflace) ziskové.

Není navíc bez zajímavosti, že ve všech případech, kdy akcie vystoupaly na nový rekord během recese (únor 1961, červenec 1980, listopad 1982 a březen 1991), nastalo hned o měsíc později oživení ekonomiky a nová fáze její expanze.

Závěr

Historické ukazatele a sám Warren Buffett radí, aby investoři nezaháleli a investovali během krize. Krize přináší na trh určitou volatilitu, to pro investora značí jediné, levné ceny pro dobré i špatné společnosti, kterých je potřeba využít. Trh se z recese historicky dostává zpět na vrchol a dokonce v mnoha případech pokoří i své osobní maxima. Není žádné umění investovat v době, kdy je situace ve světě v pořádku a vidíme své akcie neustále v zelených číslech. Umění a dokonalost v investování je to, že investor dokáže vkládat peníze do společností v době, kdy uvidí právě jen a jen strmí pád svých silných a slibných podniků dolů a budou se na účet připisovat další červená čísla, v některých případech v řádu týdnů až měsíců. Co z toho vyplývá? Nejvíce peněz vydělá právě krize a to si pamatujte.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Je to legenda a určitě zajímavý člověk a má spoustu užitečných rad, zároveň ale má k penězům přístup, se kterým osobně úplně nesouhlasím (Vím, že jsem nedokázal nic z toho co on) peníze, které na investicích udělal prostě jen drží - dokonce i své dceři údajně půjčil na úvěr. Abych to zjednodušil, nepřijde mi, že si ty peníze prostě užívá, ale netvrdím, že je to špatně každý to má jinak.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Já osobně se tohoto držím a v dobách krize nejvíce sypu do svých vybraných akcií.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Jak říkáte, prostě vypněte ty investiční mobilní apky a jednoduše to nesledujte.