Proč se právě teď (ne)hrnout do amerických akcií... ?

Americké akciové indexy nejsou daleko od historických maxim, což z pohledu medvědů minimálně v krátkodobém horizontu naznačuje prostor pro korekci. Býci nicméně věří, že růstové impulzy se ještě nevyčerpaly, a sázejí na další růst. Situace není jednoznačná a špatné rozhodnutí může investory přijít draho.

Mark Hulbert, zakladatel Hulbert Financial Digest, upozorňuje, že zatímco loni v polovině října investory většina akciových newsletterů důrazně odrazovala od posilování akciových pozic, nyní je situace opačná. Investoři jsou nabádáni k výraznému zvyšování expozice vůči akciím. Extrémně býčí nálada na trhu panuje i přesto, že index S&P 500 jen od začátku roku přidává bezmála 19 % a technologický Nasdaq Composite zhruba 37 %.

Hulbert před bezbřehým optimismem varuje, a dokonce naznačuje, že současný vývoj na trzích, podpořený boomem generativní umělé inteligence, se nápadně podobá dění těsně před splasknutím technologické bubliny před více než dvaceti lety.

Býci věří, že akcie míří výše, respektive že případná korekce bude jen mírná, a vytvoří tak příležitost pro posílení akciových pozic za lepší ceny. Naopak mezi medvědy panuje názor, že růst z posledních měsíců není udržitelný a trhy čeká období hlubokých propadů.

Rozuzlení přinesou další týdny až měsíce, investoři v každém případě stojí před nelehkou otázkou, jak se zachovat. (Přílišným) optimismem se vystavují riziku hlubokých ztrát, (přehnanou) opatrností naopak riskují, že předčasně vystoupí z rozjetého vlaku.

Doplňme pár dalších grafů, které ilustrují, jak na tom americký akciový trh aktuálně je.

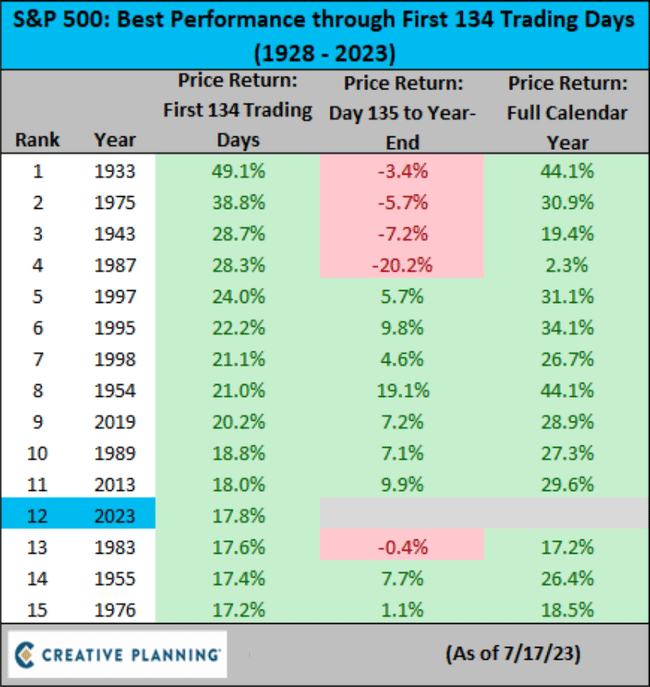

Dosavadní průběh letošního roku je pro index S&P 500 velice úspěšný, přidává téměř 19 %. Po pondělní seanci to bylo o něco méně a v té době šlo o dvanáctý nejlepší výsledek od začátku roku v historii. Ještě se nestalo, aby index po tak silném průběhu do poloviny července zakončil kalendářní rok ve ztrátě, byť v roce 1987 k tomu nebylo daleko.

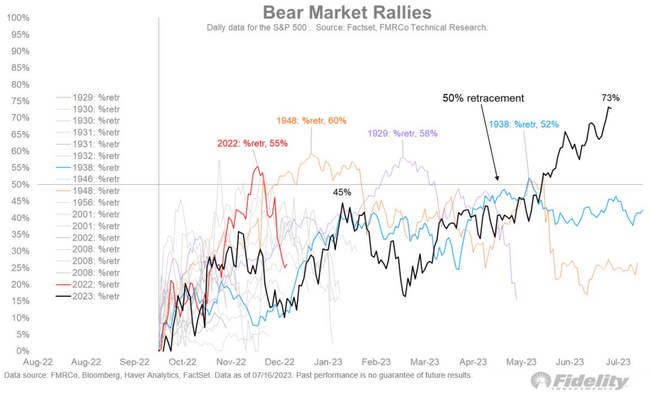

Index S&P 500 již napravil tři čtvrtiny ztrát, jež nabral během medvědího trendu. Běžné "medvědí rally" přitom jen výjimečně vedou nad úroveň 50 % návratu k předchozímu maximu. Výraznější růsty ze dna sestupného trendu zpravidla již jsou začátkem růstu na nová maxima.

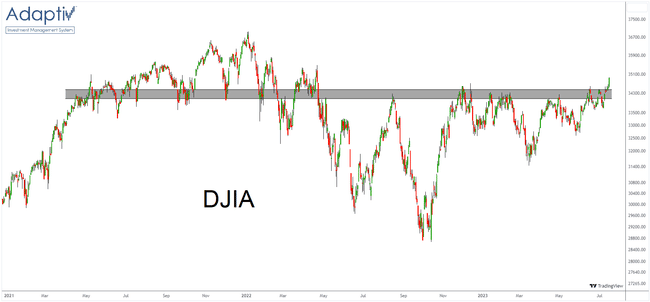

Na nová maxima (nejen letošní, ale dokonce od dubna 2022) vystoupal v posledních dnech také index Dow.

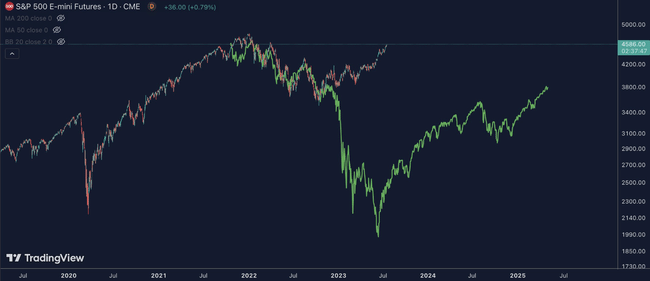

Trh každopádně velice důrazně nechal zapomenout na podobnost s rokem 2008. Nová vlna propadů cen akcií se zatím nekoná, přísnější měnové politice navzdory.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Super, pěkný příspěvek. Též bych byl teď opatrný, tech. akcie už rozhodně nekupuji, ovšem přikupuji ETF a dividendové akcie. Ovšem spíše čekám a postupně na brokera posílám hotovost abych byl připravený. Pokud by se tech. akcie propadly, tak bych to určitě ocenil a přikoupil bych😁.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Pěkný příspěvěk, grafy. Přidám se k názoru, že pro "snížení" obav souhlasím, index nejsou moc vyvážené a za ten růst může pár jednotek, max desítek firem. Určitě ale bych byl opatrný a snažil se být tak nějak ve středu. Technologický sektor teď spíše sledovat a nehrnout se do něj, ale zase nebát se nakupovat klidně jinde, kde to není zatím tak rozjeté. 😊 Pravda ale že technologie máme všichni rádi, protože když pak se to rozjede, ten růst je tam nejrazantnější.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Je mnoho sektorů, které jsou stále v korekci.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Je potřeba ale brát v potaz, kolik akcií táhne tu výkonnost indexů. Ne každá akcie si připsala stovky procent YTD, takže bych nebyl pesimistický ohledně nakupování.