Nejlepší stratégové z Wall Street jsou nyní nebývale rozdělní v otázce dalšího vývoje amerických akciových trhů. Je americký akciový trh připraven prodloužit svou nejdelší vítěznou sérii tohoto roku nebo naopak po dalším falešném úsvitu sklouzne zpět na nižší hodnoty? Pojme se podívat, jak to vidí jednotlivé bankovní domy.

Medvědí pohled Morgan Stanley

Stratégové Morgan Stanley $MS ve své pondělní poznámce uvedli, že prudký růst akcií od června je jen pauzou v medvědím trhu a předpovídají, že ceny akcií budou ve druhé polovině roku klesat, protože zisky firem klesají, úrokové sazby stále rostou a ekonomika zpomaluje.

Stratég Morgan Stanley Michael J. Wilson, jeden z nejhlasitějších analytiků s Wall Street, říká, že oživení na akciích je nyní přehnané, a jako důvod uvádí rizika, která představuje ekonomika, přísnější měnová politika a vyhlídky firemních zisků.

"Makro, politika a nastavení zisků je dnes pro akcie mnohem méně příznivé," napsal v poznámce a dodal, že neuspokojivé zisky v příštích několika měsících by mohly podnítit další pokles akcií. "Riziko/odměna je neatraktivní a tento medvědí trh zůstává neúplný."

Býčí pohled JPMorgan

Naopak rivalové z JPMorgan Chase & Co. $JPM uvedli, že rally – která posunula technologicky náročný index Nasdaq 100 o více než 20 % – by mohla trvat až do konce roku.

https://twitter.com/LukasKovanda/status/1559146885994217474

Jak tyto komentáře číst

Rozkol odráží vysoce nejistý výhled amerického akciového trhu v době působení několika opačných vlivů. Na jedné straně inflace vykazuje známky ústupu od svého vrcholu a podniky navyšují mzdy silným tempem, přičemž obojí je pro akcie příznivé. Zároveň však představitelé Fedu signalizovali, že budou i nadále agresivně zvyšovat úrokové sazby, dokud nebude utlumeno zvyšování spotřebitelských cen, což riskuje, že ekonomiku přivede do recese.

Od poloviny června mezi investory zavládl optimismus poté, co byly zisky podniků mnohem lepší, než se očekávalo, a data ukázala mírné ochlazení nekontrolovatelné inflace.

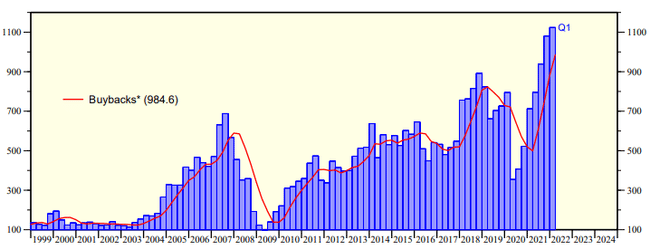

Akcie také čelí další překážce v podobě zpomalení zpětných odkupů společností po dosavadní rekordní vlně letošního roku. Ačkoli autorizace zpětného odkupu v roce 2022 vyskočila o 18 % na 856 miliard USD, skutečné výdaje na zpětné odkupy akcií klesly ve druhém čtvrtletí o 21 % ve srovnání s prvním čtvrtletím, napsali stratégové Goldman Sachs Group Inc.

DISCLAIMER: Veškeré informace zde uvedené mají pouze informační charakter a žádném případě se nejedná o investiční doporučení. Vždy si dělejte vlastní analýzu.

Zdroj: Bloomberg

tým $MS 😃

Za mna skôr Morgan Stanley

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Přikláním se k Morgan Stanley, ale nutno podotknout, že je to stále 50 na 50 a nikdo vlastně ani nezná odpověď 🤷♂️ Je to krásný příklad toho, že něco jako jistota a predikce ve světě investování mají v celku nulovou hodnotu 😄

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

to co říká Morgan Stanley mi přijde více racionální, takže bych se přiklonil spíše k jejich scénáři

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Analytici mají opravdu hodně těžkou práci, tohle rozhodnou není jednoduché a nedivím se, že se nemohou shodnout