Akciový trh zažívá šok, od začátku roku je vystaven mnoha faktorům, které zapříčiňují volatilitu. Jeden z faktorů je zvyšování úrokových sazeb, dnes si představíme inverzní ETF a jak nás mohou ochránit před další volatilitou trhu. Inverzní ETF poslouží jako záchranný polštář v této nejisté době, je potřeba je správně pochopit a použít, aby se staly dobrým nástrojem pro investora.

Opatrnost a krátkodobost je hlavní definicí inverzních ETF

Jak fungují inverzní ETF

Inverzní ETF jsou navrženy tak, aby rostly, když jejich cílové benchmarky klesají. Manažeři fondů k dosažení tohoto cíle obvykle používají krátké pozice a opce. Například ProShares Short S&P 500 ETF (NYSEMKT: $SH) je navržen tak, aby každý den produkoval opačné výnosy než index S&P 500.

To zní docela jednoduše, ale existují některé důležité detaily, které je třeba zvážit. Tyto fondy jsou navrženy tak, aby zvrátily jednodenní výkonnost indexu nebo benchmarku, nikoli dlouhodobé výnosy. Krátké ETF jsou obvykle vyváženy každý den. Výsledkem je, že výkonnost inverzního ETF se může v průběhu týdnů a měsíců odchylovat od jeho benchmarku.

Inverzní ETF poslouží právě jako ochrana pro krátký časový úsek, nikoli jako přední světové fondy, které jsou doporučovány držet desetiletí

Pákové ETF jsou také populární pro krátkou expozici. ProShares UltraPro Short QQQ ($SQQQ) je neuvěřitelně populární fond navržený tak, aby ztrojnásobil inverzní výkonnost NASDAQ 100. Manažerský tým používá deriváty nazývané swapy k dosažení tohoto výkonu.

Rizika inverzních ETF

Tyto faktory jsou jedny z nejvýznamnějších rizik nebo nevýhod krátkých ETF. Nemusí splnit vaše očekávání na medvědím trhu.

Další vážnou nevýhodou jsou nevyhnutelné poplatky, které snižují zisky a zvětšují ztráty. Inverzní ETF využívají relativně aktivní strategie s vysokými objemy obchodování. Obchodování stojí peníze, s shortováním jsou spojeny poplatky a fond musí platit zaměstnancům, aby prováděli veškerou tuto metodiku. To vše má za následek vysoké poplatky pro akcionáře. ProShares Short S&P 500 $SH nese poměr nákladů 0,9%, zatímco ProShares Short QQQ ($PSQ) účtuje 0,95%.

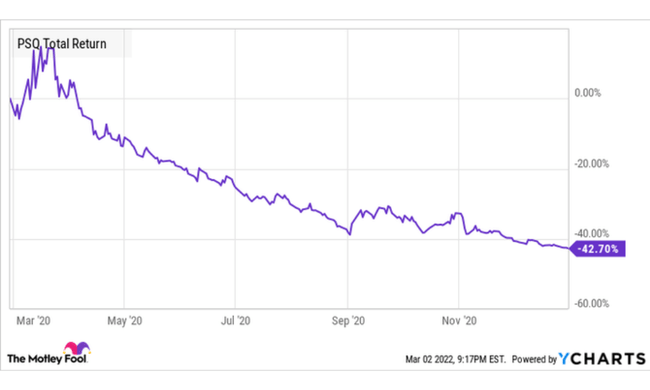

To jsou důležitá rizika, která je třeba zvážit, za předpokladu, že můžete načasovat trh a koupit inverzní fond, když akcie klesají. Věci se mohou velmi rychle ošklivě zhoršit, pokud se trh pohybuje proti vám. ProShares Short QQQ $PSQ ztratil téměř polovinu své hodnoty od 1. března 2020 do konce tohoto roku

Zdroj: TheMotleyFool

Složené úročení může odemknout téměř magický efekt pro dlouhodobé výnosy. Přesný opak se může stát u inverzních ETF, pokud jsou drženy po delší dobu. Tento problém je ještě výraznější u pákových produktů.

Jak používat krátké ETF

Inverzní ETF jsou zacílené právě jako tzv. záchranný polštář a obvaz pro vaše portfolio, které během této doby může dost utrpět. Oproti klasickým fondům jako je S&P 500 nemůžeme očekávat zhodnocení po dobu desítek let, ale pouze jako ochranu, když trh zažívá úskalí a padá. Pokud je vaše portfolio nadměrně vystaveno volatilitě, krátké fondy vám umožní tlumit dopad krátkodobých tržních šoků. Nejsou opravdu určeny pro dlouhodobé držení.

Většina investorů by se neměla pokoušet načasovat trhy. Historie nám ukazuje, že je téměř nemožné vybrat vrcholy a dna cyklů akciového trhu s jakoukoli konzistencí. Dlouhodobou výkonnost můžete sabotovat prodejem svých akcií z paniky a strachu – jít silně do inverzních ETF by tyto problémy jen zhoršilo.

Velcí investoři přijímají volatilitu jako přirozenou součást akciového trhu. Připravují se předem, aby vyvážili volatilitu a růst na základě svých investičních cílů a hotovostních potřeb. Pokud uvažujete o inverzních ETF, ujistěte se, že nejsou ústřední součástí vaší strategie. Přemýšlejte o nich spíše jako o pojistce, která vydrží několik dní nebo týdnů.

Upozorňuji, že se nejedná o finanční poradenství. Každá investice musí projít důkladnou analýzou.

Zdroj: TheMotleyFool

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Autor @pb2205 má karmu 209 a je členem této skupiny od 23/11/2021. Pokud sem podle vás tento příspěvek nepatří, kontaktujte moderátory skupiny. V opačném případě se neváhejte pustit do diskuze. Jsem bot a toto je automatická zpráva.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Fond, který bude mít opačný výsledek než S&P 500 v nejisté době je určitě zajímavý. Jen člověk musí vystoupit včas z rozjetého vlaku.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Sám investuji do mnoha ETF a sleduji mnoho odborníků, kteří se ETFky zabývají. Zisk: Riziko si tady každý musí zvážit sám, ale určitě se z toho dá vytěžit.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Určité riziko zde je pokud je správně nepoužijete. Navíc někdy jsou poplatky výrazný faktor. Nicméně inverzní ETF krátkodobě nakupuju ale opravdu jen když je trh v bodě na kterém je dnes.