Warren Buffett spolu s jeho Berkshire Hathaway $BRK-B drží spoustu akcií, které vyplácí dividendu. Samozřejmě Warren Buffet není zaměřen jen na dividendy, hlavní je pro něj výnosnost a dlouhodobost obchodního modelu. Má tedy Buffett nějaké oblíbené dividendové akcie? Samozřejmě, že má. Dnes si představíme jeho top dividendové akcie, které se oplatí držet skrz jejich rozmanitost a dividendu.

Portfolio Warrena Buffetta získalo za posledních 30 let složený roční výnos 10,06 %.

Warren Buffett je znám tím, že dlouhodobě překonává trh a jeho výkonnost. Vyhledává akcie, které mají sestavený business model, který může prosperovat dlouhodobě. Jeho prioritou nejsou akcie, které vyplácí dividendu, přesto však takové akcie drží a může se pochlubit i jejich výnosem, které akcie to jsou?

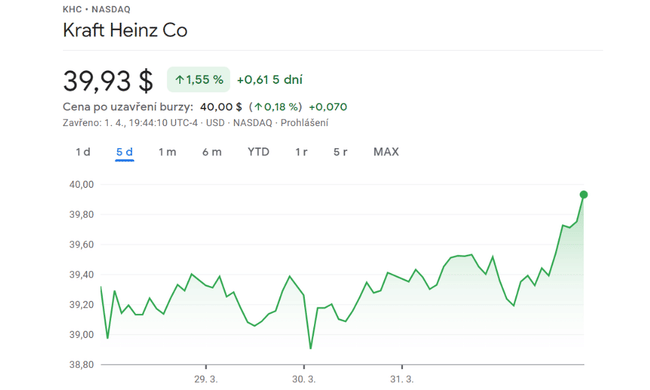

1. Kraft Heinz $KHC

Společnost se výkonnostně propadá a to o dost velké procenta, přesto však Buffett drží větší část této společnosti, která vynáší poměrně tučnou dividendu.

Kraft Heinz $KHC vyplácí dividendu, která v současné době vynáší téměř 4,1%. Můžete dokonce namítnout, že akcie jsou Buffettovým oblíbencem i přes značný propad. Berkshire $BRK-B vlastní 26,6% potravinářské společnosti. To je dost velký podíl na to, aby byl Kraft Heinz $KHC zařazen na seznam dceřiných společností Berkshire $BRK-B.

Dividenda společnosti Kraft Heinz $KHC však byla jednou z mála dobrých věcí společnosti pro investory. Akcie klesly za posledních pět let o více než 50%. S&P 500 $^GSPC se ve stejném období téměř zdvojnásobil.

Příběh by se však nyní mohl změnit, protože investoři se přesouvají z růstových akcií na akcie s větší vnímanou stabilitou. To funguje ve prospěch společnosti Kraft Heinz $KHC, protože společnost se zaměřuje na spotřební zboží.

Zatím v roce 2022 akcie Kraft Heinz $KHC vzrostly téměř o 10%. Mezitím je S&P 500 stále v záporném teritoriu. A pokud se podíváte na celkový výnos (který zahrnuje dividendy), výkonnost Kraft Heinz $KHC je ještě lepší.

- V konečném důsledku je tedy společnost brána, jako velmi stabilní potravinářský řetězec, který by mohl v aktuální situaci a době prosperovat.

2. Verizon Communications $VZ

Společnosti trvalo necelých 20 let, aby se dostala na hodnoty 60$ z roku 2000. Tyto hodnoty jsou však opět ztraceny.

Existuje docela silný argument, že Verizon Communications $VZ je Buffettovou druhou oblíbenou dividendovou akcií s vysokým výnosem. Telekomunikační gigant se řadí na 8. místo mezi největší pozice Berkshire $BRK-B.

Verizon $VZ byl oblíbený pro investory s příjmy po celá léta, a stále je. Její dividendový výnos se v současné době pohybuje jen 5%. Schopnost společnosti udržet tok dividend se také zdá být solidní s výplatním poměrem pod 48%.

Špatnou zprávou je, že výkonnost akcií společnosti Verizon $VZ byla po nějakou dobu nevýrazná. Zhodnocení jejích akcií výrazně zaostává za indexem S&P 500 $^GSPC za poslední rok, tři roky, pět let a 10 let.

Neodepisujte však budoucí růstový potenciál společnosti Verizon $VZ. Společnost by mohla mít zejména příležitosti se svou vysokorychlostní sítí 5G při nahrazování kabelových operátorů na domácím trhu wi-fi.

- Proto i přes nezajímavý růst, může společnost být stálicí ve vašem portfoliu, která renovuje své sítě na 5G, která zažije nárůst během krátké doby.

3. Store Capital $STOR

Ten, kdo nakoupil akcie v roce 2020 při brutálním pádu, tak nyní skáče radostí z růstu o 100%. V jednu dobu bylo zhodnocení i 150%, to však společnost neudržela a mírně zase spadla.

Store Capital $STOR není jedním z největších holdingů Berkshire $BRK-B. Ale můžete se vsadit, že Buffett má rád svůj šťavnatý dividendový výnos více než 5%.

Pandemie COVID-19 zasáhla Store Capital $STOR opravdu tvrdě. To je pochopitelné, protože mnoho nemovitostí vlastněných realitním investičním fondem (REIT) je pronajato maloobchodníky, restauracemi a kiny, které byly významně ovlivněny uzamčením souvisejícím s koronavirem a dalšími opatřeními.

Store Capital $STOR však neměl žádné problémy s výplatou dividendy. Společnost v posledních letech neustále zvyšuje výplatu dividend se složeným ročním růstem o 6,4% od roku 2015. To je lepší tempo růstu než mnoho jeho vrstevníků na trhu s nemovitostmi.

Rostoucí inflace by také neměla být problémem pro Store Capital $STOR. Zhruba 85 % pronájmů společnosti má automatické eskalátory vázané na index spotřebitelských cen.

- Může být i tato společnost dobrá pro potencionální investice? Domnívám se, že ano. Teda pokud dokáže navázat na dobu před pandemií, kdy byl růst pravidelný a poměrně ustálený.

Upozorňuji, že se nejedná o finanční poradenství. Každá investice musí projít důkladnou analýzou.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Autor @pb2205 má karmu 486 a je členem této skupiny od 23/11/2021. Pokud sem podle vás tento příspěvek nepatří, kontaktujte moderátory skupiny. V opačném případě se neváhejte pustit do diskuze. Jsem bot a toto je automatická zpráva.

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

$VZ TOP 🚀🚀

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Obří výnosy tyto společnosti měli, teď už však ani ne. Ale zase chápu, že těmi výnosy myslíte dividendové výnosy😁

Bulios Black

Tento uživatel má díky předplatnému přístup k exkluzivnímu obsahu, nástrojům a funkcím.

Tady jde vidět příklad toho, co by měl investor dělat. Tyto společnosti nepředstavují žádné mašiny pro růst, ale při propadu panicky neprodává, ale přikupuje👌 Dividendy jsou super, budoucnost by mohla být pro tyto společnosti lepší...